Federal Open Market Committee di dicembre: un’analisi comparativa con ottobre

Come noto, il Federal Open Market Committee (FOMC), organo Fed deputato alle decisioni di politica monetaria negli Stati Uniti, fissa tra i propri obiettivi la stabilità dei prezzi e la piena occupazione.

In occasione dell’annuncio di politica monetaria dell’11 dicembre 2019, il FOMC ha definito l’intervallo obiettivo per il Fed Funds rate tra 1.5% e 1.75%.

Nel comunicato ufficiale Fed, si legge che “Il Comitato ritiene che l’attuale posizione della politica monetaria sia appropriata per sostenere una prolungata espansione dell’attività economica, forti condizioni del mercato del lavoro e inflazione vicino all’obiettivo simmetrico del 2%“.

Inoltre, il Board of Governors del Federal Reserve System ha votato all’unanimità:

- il mantenimento del tasso d’interesse sui saldi sulle riserve bancarie in eccesso (IOER o Interest On Excess Reserves) all’1,55%.

L’aspetto molto importante di tale annuncio, è che alla decisione relativa ai tassi ufficiali, il FOMC ha accompagnato una immissione di liquidità a sostegno degli stessi. In particolare, il FOMC “ha ordinato al Desk di intraprendere le operazioni di mercato aperto necessarie al fine di mantenere il Fed Funds rate in un intervallo obiettivo compreso tra 1,5% e 1,75%“.

La terza componente dell’annuncio monetario dell’11 dicembre è il cosiddetto “soft Quantitative Easing“, ovvero il Comitato ha espresso la volontà di proseguire negli acquisti di titoli di Stato Treasury, soprattutto con scadenze di breve termine, almeno fino al secondo trimestre del 2020 al fine di mantenere nel tempo i saldi di riserva pari o superiori al livello prevalente all’inizio di settembre 2019.

Infine, non è dettaglio di poco conto che, il FOMC abbia stabilito il proseguimento di operazioni di repo overnight almeno fino a gennaio 2020. Il comunicato Fed prosegue con alcune indicazioni relative alle operazioni in pronti contro termine: i pronti contro termine a un giorno dovranno essere effettuati a un tasso dell’1.45% e per importi limitati al valore di titoli di Stato Treasury detenuti da Fed nell’apposito conto, con un limite massimo di 30 miliardi di dollari al giorno.

Inoltre, tutti i rimborsi di titoli emessi da agenzie e cartolarizzazioni fino a un massimo di 20 miliardi di dollari mensili, dovranno essere reinvestiti in titoli di Stato Treasury. Si noti che, questo reinvestimento dovrà approssimativamente rappresentare la struttura per scadenze dei Treasury attualmente in circolazione sui mercati finanziari.

È opportuno ricordare che il Consiglio Superiore del Federal Reserve System ha anche votato unanimemente il mantenimento del tasso ufficiale di sconto al livello attuale del 2,25 per cento. La prima considerazione importante è che, rispetto alla decisione sui tassi di ottobre, Fed non ha introdotto novità rilevanti. Tuttavia, prima di proseguire nella disamina degli effetti dell’annuncio Fed, riteniamo opportuna un’analisi comparativa del ‘wording‘ tra ottobre e dicembre, ovvero delle differenze apparentemente irrilevanti nella terminologia utilizzata dai decisori nel comunicato.

Rispetto al comunicato del 29 ottobre le principali variazioni che osserviamo l’11 dicembre sono di due tipi:

- da un lato la rimozione di alcuni elementi importanti,

- dall’altro alcune integrazioni maggiormente esplicative del nuovo corso di tipo “wait and see“. In tal senso, sono state rimosse le seguenti espressioni: “Alla luce delle implicazioni degli sviluppi globali per le prospettive economiche e delle pressioni di inflazione ridotte” e “l’espansione sostenuta dell’attività economica, le forti condizioni del mercato del lavoro e l’inflazione vicino all’obiettivo simmetrico del 2 per cento del Comitato sono i risultati più probabili, ma permangono incertezze su queste prospettive.” La rimozione di queste frasi è segnale evidente che FOMC voglia comunicare ai mercati maggior sicurezza e soddisfazione sullo stato dell’economia reale. D’altro lato, non è dettaglio di poco conto che, rispetto all’annuncio di ottobre siano stati aggiunti i seguenti passaggi: “Il Comitato ritiene che l’attuale posizione della politica monetaria sia adeguata.” e che “compresi gli sviluppi globali e le pressioni di inflazione ridotte” passaggi questi mediante i quali Fed sembra voler esprimere e confermare il proprio stile moderatamente “dovish” circa l’adeguatezza delle decisioni intraprese nei comunicati di luglio e ottobre riguardo le due variabili sulle quali influirebbero maggiormente gli orientamenti monetari accomodanti: inflazione e crescita del PIL. Venendo infine ai messaggi già evidenziati in ottobre e ribaditi in dicembre, il lettore attento riscontrerà che: la caratterizzazione della crescita come “moderata” rimane appropriata, così come la descrizione del mercato del lavoro come “forte” si replica in entrambi i comunicati.

- Un altro elemento estremamente importante rispetto all’annuncio di ottobre, ad avviso di chi scrive, è l’unanimità. Il voto per mantenere stabile il tasso dei fondi federali all’1,50% -1,75% è stato unanime con 10 voti favorevoli e 0 contrari. La circostanza può definirsi epocale, perché si tratta della prima riunione del FOMC senza dissenso da maggio 2019. Ricordiamo che, in ottobre i voti contrari erano stati due: quello di Esther L. George della Fed di Dallas e quello di Eric S. Rosengren della Fed di Boston, che all’epoca avrebbero preferito mantenere un più elevato intervallo target dei Fed Funds rate da 1.75 a 2% senza operare tagli.

ATTESE E PREVISIONI PRE-MEETING

Prima dell’annuncio dell’11 dicembre, molti autorevoli analisi di banche d’investimento hanno espresso il convincimento che il FOMC avesse raggiunto un consenso unanime sulla fase di pausa nel sentiero dei tassi, e che gli intendimenti di ottobre dovessero essere ribaditi, come di fatto è avvenuto.

Seguendo tale filone d’indagine, è possibile tracciare con ragionevole certezza un quadro previsionale comune presso i principali operatori di mercato in cui i problemi di liquidità emersi in settembre, già efficacemente affrontati dal FOMC mediante repo overnight e long term repo, unitamente all’acquisto di titoli di Stato a brevissimo termine Treasury bills fino a un massimo di 60 miliardi fra l’autunno 2019 e almeno il secondo trimestre 2020, fosse manifestamente atteso dagli analisti anche in dicembre.

Tuttavia, alcuni esperti hanno osservato che, nel medio termine le operazioni di pronti contro termine annunciate in ottobre e ribadite in dicembre potrebbero rivelarsi misure non sufficienti a garantire una circolazione efficiente della liquidità nel sistema monetario americano. Tale critica trae la propria origine dal fatto che queste riserve sono concentrate nelle mani di pochi grandi operatori.

Al fine di ovviare a questo inatteso inconveniente, alcuni esperti hanno suggerito di sostituire operazioni spot singole di immissione di liquidità mediante repo con un approccio strutturale e organico denominato ‘standing repo facility‘. Una standing repo facility permetterebbe agli istituti di credito americani di cedere sistematicamente alla Fed titoli governativi a basso rischio , tipicamente Treasury, convertendoli in riserve bancarie liquide. In quest’ottica, la sua introduzione potrebbe tradursi in un complessivo messaggio neutrale dell’Istituto Centrale americano, con un’inclinazione dovish. Del resto, leggendo i comunicati, è ragionevole concludere che Fed intendesse dire ai mercati che sia l’economia reale sia la politica monetaria degli Stati Uniti sono in un “buon posto“. Prima dell’annuncio, quasi tutti i partecipanti al FOMC si erano già dichiarati concordi con l’attuale approccio “wait and see” del Comitato, orientamento giustificato dalle troppe incognite in gioco nel 2020 . Analizzando nello specifico la manovra sui tassi ufficiali, così come commentata nel verbale successivo alla riunione FOMC del 29 ottobre si legge che “Il briefing ha anche discusso dell’eventualità di tassi di interesse negativi, un’opzione attuata da diverse banche centrali straniere come Bank of Japan e BCE.”

Si osservi che, sebbene l’evidenza suggerisse che questo strumento sia parzialmente efficace nelle giurisdizioni in cui è stato introdotto, un’attenta lettura rivela possibili effetti collaterali negativi sul mercato, non ultimo tra essi una illusoria diagnosi di beneficio all’economia reale. Inoltre, le differenze tra il sistema finanziario statunitense e i sistemi finanziari di Europa e Giappone originano il dubbio plausibile che l’esperienza straniera potrebbe non fornire una guida utile per valutare l’efficacia concreta di tassi negativi anche negli Stati Uniti.” Questa espressione lascia presagire che da quando il FOMC ha abbandonato la normalizzazione dei tassi per scegliere il sentiero dei tagli, il rischio è che l’Istituto centrale statunitense non disponga in futuro di sufficiente potenza di fuoco mediante ulteriori tagli per rispondere efficacemente a una eventuale indebolimento dello scenario economico americano. In tal senso, non è dettaglio irrilevante che, all’orientamento ai tagli e alla stabilizzazione si sia accompagnata la riforma dei benchmark di tasso che ha coinvolto tutti i principali mercati finanziari mondiali.

Ricordiamo che la Federal Reserve Bank di New York a breve rilascerà una consultazione pubblica sul nuovo benchmark di tasso Secured Overnight Financing Rate (SOFR) e un indice SOFR giornaliero destinato a sostituire il LIBOR (London Interbank Offered Rate) come benchmark per alcuni tra i principali strumenti finanziari e per i contratti di finanziamento. Le serie per il calcolo del SOFR dovrebbero essere pubblicate nella prima metà del 2020. “Con riferimento alla valutazione delle attività: tra i partecipanti che hanno commentato la stabilità finanziaria, la maggior parte ha messo in evidenza i rischi associati agli elevati livelli di indebitamento di alcune aziende statunitensi e alle elevate pressioni a ribasso sulla valutazione di molte attività rischiose“.

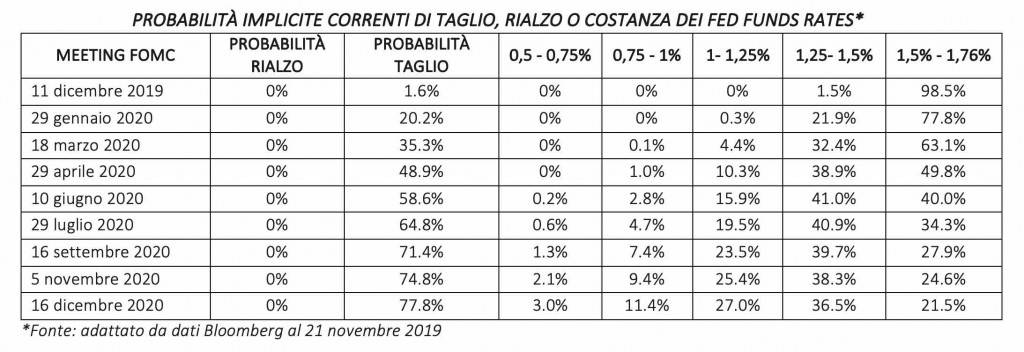

La tabella sottostante riassume le attese degli operatori circa un eventuale rialzo o taglio dei tassi ufficiali sui Fed Funds, anteriormente all’annuncio di dicembre. Come è evidente dall’osservazione dei dati, buona parte del mercato concordava su un plausibile taglio, la cui probabilità andava incrementandosi all’ampliarsi dell’orizzonte temporale e all’avvicinarsi della fine 2020. Per quanto ovvio, dalla tabella si evince la bassa probabilità di un rialzo.

Previsioni queste che coincidono parzialmente con la view contenuta nelle proiezioni economiche Fed che propende per la costanza del valore mediano dei tassi per tutto il 2020.

LEGGI QUI l’articolo successivo 2/3, Uno sguardo al Bilancio FED

LEGGI QUI l’articolo successivo 3/3, FED: liquidità, reazioni dei mercati e attese 2020

Per approfondimenti e normative, consultare i seguenti link e/o riferimenti:

Federal Reserve issues FOMC statement, December 11, 2019

Federal Reserve issues FOMC statement, October 30, 2019

Implementation Note issued December 11, 2019

Statement Regarding Repurchase Operations, New York FED, Operating Policy, December 12, 2019

Federal Open Market Committee – December 11, 2019: FOMC Projections materials, accessible version