LE EMISSIONI DI GOVIES IN EUROPA NEL 2020: UN CONFRONTO COL 2019

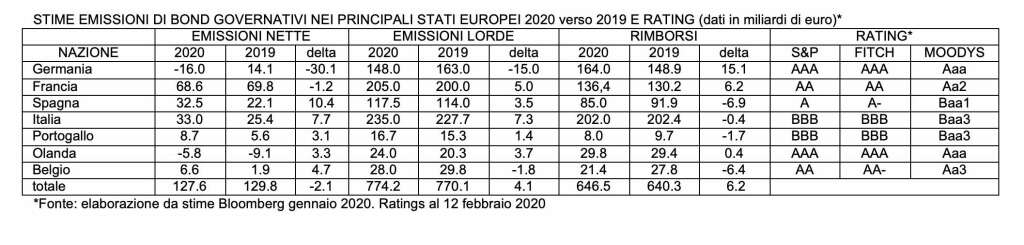

Secondo quanto si evince dai documenti ufficiali relativi alla strategia di finanziamento pubblicati dai ministeri del Tesoro nazionali delle sette principali nazioni dell’Europa continentale, le emissioni lorde di titoli di stato nel 2020 dovrebbero ammontare a circa 744,2 miliardi di euro, quindi circa 4 miliardi di euro in più rispetto alle emissioni 2019.

Tale incremento, è imputabile a un marcato contenimento del fabbisogno finanziario netto dei paesi europei.

Non è in tal senso irragionevole concludere che, essendo il volume di rimborsi approssimativamente simile al volume 2019 (rispettivamente 647 miliardi di euro attuali contro 640 miliardi di euro 2019), gli esperti stimano che la maggior spesa pubblica dovrebbe tradursi in un aumento di emissioni lorde di titoli governativi. Anche le emissioni nette di titoli di stato, che lo ricordiamo equivalgono alle emissioni lorde al netto dei rimborsi, potrebbero ridursi leggermente nel corso 2020 (circa 128 miliardi di euro da 130 miliardi di euro nel 2019). Si noti d’altro lato che, questa riduzione nello stock totale di emissioni nette nel 2020 potrebbe essere accentuata tenendo in dovuta considerazione l’effetto degli acquisti di titoli governativi della BCE nell’ambito dell’Asset Purchase Program (APP).

È tuttavia opportuno ricordare che il tesoro tedesco si è manifestamente dichiarato favorevole a utilizzare l’emissione di banconote in sostituzione dei titoli obbligazionari al fine di finanziare le casse statali. Questa preferenza va letta in termini di mercato come un ulteriore fattore che concorre a incrementare la scarsità di carta tedesca alla luce della maggior domanda da APP BCE.

La questione centrale trattata nel presente lavoro è in tal senso capire come le emissioni di titoli di Stato europei possano da un lato fornire risorse fresche ai conti pubblici dei rispettivi Stati, dall’altro supportare i mercati assorbendo la domanda derivante dal Quantitative Easing BCE.

In questa prospettiva, l’emissione di debito pubblico deve supportare sia l’estensione delle scadenze, sia la gestione attiva della struttura finanziaria dei rispettivi stati.

Talune importanti banche d’investimento hanno stimato un’emissione di obbligazioni in area euro leggermente superiore rispetto al 2019, parzialmente imputabile a rimborsi più elevati rispetto allo scorso anno e parzialmente al cosiddetto fiscal easing. Non pochi analisti hanno inoltre avanzato l’ipotesi che alcuni stati europei immettano sul mercato primario i bond ‘verdi’ cioè quel particolare tipo di obbligazioni destinate a finanziare progetti a impatto ambientale positivo. Secondo gli esperti, quest’anno Germania, Italia e Spagna inaugureranno il loro debutto quali emittenti di questo particolare tipo di asset obbligazionario.

Passando a un’analisi approfondita dell’articolazione delle emissioni a livello nazionale, secondo alcune valutazioni di mercato Germania, Paesi Bassi, Austria, Finlandia e Irlanda si caratterizzeranno per emissioni nette negative dopo gli acquisti netti BCE, ovvero acquisti lordi ai quali sottrarre i reinvestimenti da scadenze. Questo fenomeno potrebbe protrarsi per due anni, alla luce della forte incidenza dei rimborsi che potrebbero permanere elevati vista l’innegabile importanza delle emissioni su brevi scadenze. Molti esperti propendono per attendere due fenomeni importanti:

- l’estensione delle scadenze medie delle emissioni degli stati, volta a allungare e distribuire nel tempo il pagamento per interessi;

- l’introduzione di piani di riacquisto (buyback) o scambio da modulare in funzione dell’effetto dirompente degli acquisti netti BCE evidentemente ripristinati e ora a regime, dal novembre 2019.

In sintesi, non pochi esperti attendono emissioni di nuovi benchmark decennali o di scadenza superiore accompagnata da un incremento di emissioni molto lunghe fino al trentennale, pur sostenendo la sostanziale invarianza dell’offerta rispetto al 2019.

Alla luce del conclamato e percepito flattening delle curve di rendimento, in scenari caratterizzati da rendimenti contenuti, non è irragionevole supporre che i governi di area euro propenderanno per aumentare la duration media del loro stock di debito per approfittare dei costi contenuti del funding.

Dal lato investitori, non pochi operatori si attendono una maggior domanda di titoli pubblici il cui rendimento è legato all’inflazione europea, titoli questi che possono garantire un pickup di rendimento accettabile rispetto alle emissioni ‘nominali’ in questo scenario di tassi. Non è d’altro lato da trascurare il fenomeno della stagionalità dell’offerta netta, come sempre accentuata. Le emissioni obbligazionarie lorde dell’European Stability Mechanism e dell’EFSF (European Financial Stability Facility) dovrebbero far registrare valori stabili e offerta netta vicina a zero.

La chiave di lettura più importante è capire e interpretare in modo integrato:

- da un lato i programmi di emissione governativi,

- dall’altro il piano di acquisto titoli della BCE che dovrebbe permanere valido fino a fine anno 2020 al ritmo attuale di 20 miliardi totali di titoli sia governativi sia titoli privati, e dovrebbe essere soddisfatto mediante circa 125 miliardi di euro nominali di titoli di Stato.

Passando a un’osservazione più accurata delle duration medie ponderate delle emissioni, è possibile ragionevolmente evincere l’esistenza di una correlazione negativa tra la scadenza media ponderata dell’offerta governativa (e in particolare tedesca) in area euro e il rendimento dei titoli tedeschi o Bund decennali. A puro titolo ipotetico, in tal senso, il rendimento atteso dei Bund decennali a fine 2020 potrebbe diminuire ulteriormente incoraggiando gli emittenti sovrani dei paesi economicamente più forti in area euro a prolungare le scadenza del loro debito pubblico nel corso dell’anno. Non è d’altro lato irragionevole ipotizzare che, potrebbe verificarsi un fenomeno di convergenza verso le scadenze lunghe anche nei programmi di emissione dei paesi cosiddetti ‘periferici‘ caratterizzati da rating inferiore.

Di seguito alcune stime sulle emissioni lorde e nette 2020 dei principali governativi europei.

GERMANIA

La legge di bilancio 2020 presentata dalla Germania alla Commissione Europea in ottobre 2019 è certamente espansiva in quanto prevede una riduzione dell’avanzo di bilancio strutturale dello 0,75% del PIL rispetto al 2019 .Tuttavia, non è dettaglio di poco conto che, tale legge non implica la creazione di nuovo debito pubblico nei prossimi tre anni.

Nel 2020 l’emissione lorda di titoli pubblici tedeschi potrebbe ammontare a circa 148 miliardi di euro. L’emissione di titoli a breve termine potrebbe incrementarsi significativamente per circa 12,5 miliardi euro. Con riferimento allo Schatz a 2 anni, lo Stato tedesco prevede emissioni lorde per 51 miliardi di euro a fronte di rimborsi per 49 miliardi di euro distribuiti su 12 aste. Passando all’osservazione del Bobl (Bundesobligation) a 5 anni, sono previste emissioni per 36 miliardi di euro a fronte di rimborsi pari a 39 miliardi di euro distribuiti su 11 aste. Per quanto attiene il Bund Trentennale, verranno emessi 12 miliardi di euro in titoli in 11 aste. Discorso a parte meritano i Bund legati all’inflazione europea che potrebbero essere emessi in agosto e dicembre per volumi tra 6 e 8 miliardi, in tale ambito, potremmo assistere all’arrivo sul mercato di un nuovo Bund legato all’inflazione con scadenza 10 anni. Le emissioni ‘green‘ dovrebbero riguardare il programma di finanziamento del tesoro tedesco solo nella seconda metà del 2020. Per quanto riguarda le novità, potrebbero ipotizzarsi sia il lancio di 4 nuovi Schatz, sia di due nuovi Bund, due nuovi Bobl e il primo green bond di stato. Taluni esperti, come anticipato in precedenza, concordano nell‘innalzamento della duration media ponderata del debito tedesco al fine di avvantaggiarsi opportunisticamente dei tassi contenuti.

FRANCIA

Secondo dati di bilancio, in Francia per il prossimo anno si attende un lieve calo del deficit di Stato da 96 miliardi nel 2019 a 93 miliardi di euro, di cui 38,6 miliardi di spesa per interessi. L’emissione lorda di BTAN (Bon du Trésor à intérêts annuels) e OAT (Obligation assimilable du Trésor) potrebbe essere invariata rispetto agli anni precedenti. Da tale considerazione, ne discende che, una quota consistente del fabbisogno pubblico francese sarà finanziata aumentando l’ammontare delle consistenze in essere in BTF. Osservando più da vicino i ‘nuovi nascituri’ tra i titoli pubblici d’oltralpe, il tesoro francese emetterà un nuovo bond a 2 o 3 anni, uno nuovo a 5 anni e un nuovo OAT a 10 anni. Segnaliamo inoltre che potrebbe essere presa in considerazione anche l’emissione mediante sindacato di collocamento di una nuova obbligazione a trent’anni, sempre tenendo un occhio attento al possibile gradimento degli investitori istituzionali a caccia di rendimenti. Passando ai possibili bond indicizzati all’inflazione, il 2020 potrebbe vedere il debutto di un nuovo titolo il cui rendimento è legato all’inflazione interna, con scadenza medio lunga (10 o 15 anni) riferito all’indice francese dei prezzi al consumo (OATi) e un nuovo titolo quinquennale indicizzato all’indice dei prezzi al consumo europei (OAT€i). Con riferimento specifico alle obbligazioni green, il tesoro francese (AFT) potrebbe riproporre l’emissione del ventennale già effettuata a gennaio 2017. Passando in rapida rassegna le emissioni di nuovi benchmark, queste dovrebbero interessare oltre alle scadenze a 2, 5 e 10 anni, anche le 15 e 30 anni. Non possiamo tuttavia del tutto accantonare l’ipotesi che il tesoro francese decida di emettere un nuovo OAT a 50 anni. Il dato effettivo di duration media ponderata delle emissioni 2020 rimane la grande incognita perché è funzione dei rendimenti obbligazionari dei titoli governativi europei e è notevolmente influenzata dalla propensione alla loro domanda da parte di investitori istituzionali.

OLANDA

La view riguardo al bilancio pubblico olandese è estremamente positiva. Si osservi che le finanze pubbliche dei Paesi Bassi evidenziano un surplus atteso pari allo 0,2% del PIL nel 2020 e una riduzione del rapporto debito/PIL al 47,7% da 49,1% dato 2019. I rimborsi di titoli di stato attesi per il 2020 rimangono allineati ai valori registrati dell’anno precedente. Di conseguenza, il DSTA (Dutch State Treasury Agency) aumenterà l’emissione lorda di obbligazioni, il che comporterà emissioni nette più elevate rispetto agli anni precedenti. Con espresso riferimento ai titoli nuovi, il tesoro olandese prevede di collocare una nuova DSL (Dutch State Loans) con scadenza decennale (luglio 2030) mediante un’asta diretta olandese, con un volume finale eccezionale di circa 12 miliardi di euro. Per quanto riguarda i green Bonds, dopo la prima emissione DSL con scadenza gennaio 2040 lanciata nel 2019, il 2020 potrebbe vedere emissioni di Green bond per un importo minimo di circa 2 miliardi di euro, offerti mediante almeno due aste competitive. Con specifico riferimento alla durata media delle emissioni, il tesoro olandese intende estendere la scadenza media del suo portafoglio nei prossimi anni dall’obiettivo attuale di 6,4 anni a 8 anni entro la fine del 2025. È inoltre previsto il lancio di un nuovo titolo benchmark decennale e un nuovo trentennale.

SPAGNA

Per il 2020, il programma di stabilità presentato ad ottobre scorso alla Commissione Europea prevede un calo del deficit della pubblica amministrazione spagnola all’1,7% del PIL dal 2% registrato nel 2019. Il Tesoro spagnolo emetterà 117,47 miliardi di euro lordi in titoli pubblici a medio e lungo termine anche al fine di sopperire a rimborsi per circa 85 miliardi. Tali importi implicherebbero un’emissione netta pari a 32,5 miliardi di euro; il tesoro ha tuttavia evidenziato che il programma titoli è soggetto a variazioni nel corso dell’anno. Si osservi inoltre che, la Spagna intende debuttare con un nuovo bond green nel 2020. Con specifico riferimento alle modalità di offerta di titoli pubblici, le aste rimarranno il principale metodo di emissione per governativo iberico, ma si farà ricorso anche ai collocamenti sindacati. Gli esperti ipotizzano che il Tesoro spagnolo offrirà anche titoli nuovi. In tal senso il 2020 potrebbe essere l’anno del nuovo decennale probabilmente con scadenza aprile 2030 e di un nuovo titolo a 15 anni (dimensione stimata 5,0-6,0 miliardi di euro) unitamente a un bond verde ventennale da offrire ai mercati obbligazionari nella seconda parte del 2020. Come accade per altri paesi europei, anche il Tesoro spagnolo ha manifestamente indicato la volontà di prolungare la scadenza media del proprio debito pubblico e ha mostrato la propria predilezione per bond con durata residua alla scadenza tra 10 e 15 anni. Alcuni esperti prevedono che il Tesoro emetterà linker cioè titoli con rendimento legato all’inflazione offrendoli in asta in concomitanza ad altri titoli nominali. In sintesi, due saranno gli obiettivi 2020 del tesoro spagnolo: allungamento delle scadenze e riduzione del costo medio per interessi dello stock di debito.

PORTOGALLO

In Portogallo le emissioni lorde dovrebbero ammontare a 16,7 miliardi di euro, di conseguenza le emissioni nette dovrebbero attestarsi a 8,7 miliardi di euro anche al fine di finanziare il crescente deficit di cassa del governo portoghese. Questa emissione netta positiva potrebbe far giungere il lettore attento alla conclusione che l’agenzia del debito intende traslare la distribuzione del debito pubblico da strumenti non negoziabili in titoli liquidi e negoziabili per migliorare le caratteristiche di liquidità del suo portafoglio obbligazionario. Passando all’analisi dei nuovi titoli, il 7 gennaio il Portogallo ha offerto mediante sindacato un nuovo benchmark decennale. Sono inoltre ipotizzabili operazioni di scambio obbligazionario e buyback per migliorare i tenor di rimborso del Portogallo. A tale proposito ad avviso di chi scrive rivestono particolare delicatezza le scadenze 2021 e 2022. Gli scenari riguardanti le nuove emissioni toccano in particolare le scadenze 10,15 e 30 anni con titoli che scambiano ampiamente sopra la pari.

BELGIO

Con riferimento alle emissioni nette del tesoro belga, queste presumibilmente aumenteranno per compensare un deficit di bilancio maggiore rispetto al 2019. Passando all’analisi dei titoli nuovi, l’Agenzia del debito belga intende emettere due nuovi benchmark OLO (Lineaire Obligatie) a tasso fisso mediante sindacazione. È inoltre fortemente atteso un nuovo decennale congiuntamente a un benchmark a lungo termine la cui scadenza potrebbe essere compresa tra 15 e 20 anni. L’agenzia belga per il debito pubblico prevede di riacquistare obbligazioni in scadenza nel 2021 e 2022 per un importo di 2,9 miliardi di euro. Con riferimento alla durata media ponderata del portafoglio, questa si è attestata a 9,8 anni nel 2019, e probabilmente sarà mantenuta su valori oltre i 9 anni nel 2020. Infine, il tesoro belga Intende lanciare due nuovi benchmark OLO.

GRECIA

Lo stato greco ha richiesto il rimborso anticipato di una quota della tranche di finanziamento dovuta al Fondo Monetario Internazionale entro fine 2020 mediante le entrate monetarie derivanti da emissioni obbligazionarie. Nel 2020 scadranno 1,36 miliardi di titoli pubblici greci presenti nel portafoglio BCE oltre ad altri prestiti per 1,4 miliardi e una tranche di prestito ottenuto dal Fondo Monetario Internazionale pari a 2 miliardi di euro, per un totale di 4,9 miliardi. Nell’ottimistica ipotesi che l’avanzo di bilancio greco sia pari all’1,1% del PIL nel 2020 rispetto a 1,2% nel 2019, il paese risulta completamente finanziato dalla liquidità disponibile. Fitch ha innalzato il rating creditizio della Grecia da “BB-” a “BB” e le sue prospettive da “stabile” a “positivo” portando il debito greco a due livelli al di sotto della ambita qualifica ‘Investment Grade’, che renderebbe i titoli greci presenti nei portafogli di istituzioni finanziarie europee ‘eligible‘ come garanzia collaterale per operazioni di finanziamento in BCE.

IRLANDA

Il fabbisogno finanziario pubblico irlandese 2020 ammonta a 17 miliardi di euro, costituiti in buona parte da titoli in scadenza, da 2 miliardi di euro derivanti dal rimborso del prestito bilaterale ottenuto dal Regno Unito, dal deficit di cassa (rispetto ad un obiettivo di surplus della pubblica amministrazione dello 0, 2% del PIL) e da 3 miliardi di accantonamenti. L’agenzia del debito irlandese prevede di emettere titoli per 10-14 miliardi di euro lordi, con conseguenti emissioni nette negative. È inoltre prevista almeno un’emissione mediante sindacato nel 2020. L’Irlanda proseguirà nel suo intento di estendere la durata media dei titoli di Stato, coerentemente alla sua strategia di avvantaggiarsi del Quantitative Easing BCE, riducendo i costi per interessi e rimborsando i propri debiti verso il Fondo Monetario Internazionale.

AUSTRIA

Lo Stato austriaco ha annunciato per il 2020 emissioni totali per importi compresi tra 31 e 34 miliardi di euro. In particolare, per quanto attiene i titoli RAGB (Republic of Austria Government Bonds) le emissioni saranno comprese tra 18-21 miliardi di euro. Per quanto riguarda gli strumenti di offerta scelti, è ragionevole prevedere che, come avvenuto già nel 2019, anche nel 2020 quota importante del finanziamento avvenga ricorrendo al mercato EMTN (Euro-Medium Term Note). In termini netti, le emissioni saranno positive per 1-2 miliardi, questo perché il bilancio pubblico austriaco farà registrare un deficit contenuto pari allo 0,1% del PIL. Il Tesoro austriaco prevede uno o due emissioni sindacate in euro da effettuarsi nel corso dell’anno unitamente a una durata media ponderata del debito espresso in titoli pari a circa 10 anni entro la fine del 2020.

LEGGI QUI l’articolo successivo 2/3, Titoli di Stato Italiani, anno 2020: il programma del MEF

LEGGI QUI l’articolo successivo 3/3, Anno 2020: l’importanza del Quantitative Easing BCE e i mercati

Per approfondimenti, consultare i seguenti link e/o riferimenti:

Lista Titoli di Stato di tutto il mondo

Decisioni di politica monetaria, BCE, 20 gennaio 2020

La BCE avvia un riesame della propria strategia di politica monetaria, BCE, 23 gennaio 2020

Conferenza Stampa Christine Lagarde e Luis de Guindos, BCE, 23 gennaio 2020