1. Il tema di Jackson Hole 2022: “ridefinire i vincoli sull’economia e la politica economica“.

Il tema del Simposio di politica economica di Jackson Hole 2022 «Reassessing Constraints on the Economy and Policy» è stato emblematico. Gli esperti attendevano che il presidente Fed Powell evidenziasse l’impegno a ripristinare la stabilità dei prezzi.

Del resto, Jackson Hole storicamente è stata una venue in cui definire la politica a lungo termine.

In particolare, si attendeva:

- che il FOMC continuasse a mantenere un’impostazione di politica monetaria restrittiva e più a lungo (higher for longer). fino a quando Powell non ottenesse prove convincenti che l’inflazione fosse avviata sulla strada del 2%;

- una funzione di reazione della Fed modificata in senso cautelativo, indotta dal ritardo temporale tra le azioni di politica monetaria e gli effetti sull’economia reale.

In sintesi, a Jackson Hole, si profilavano due scenari:

- hawkish: indotto da dati macroeconomici robusti, inflazione persistente e mantenimento di condizioni finanziarie più rigide;

- dovish: indotto da dati ‘misti’ e dal ritardo con cui le condizioni finanziarie restrittive influiscono sull’economia e sull’inflazione.

Passando all’analisi dello scenario macroeconomico americano, i dati pubblicati in luglio rivelavano che l’economia avesse recuperato in parte il suo slancio sottostante, inclinando i rischi nella direzione di una flessione produttiva certa, seppure rinviata nel tempo.

In tal senso, si noti che, i dati macroeconomici robusti sono un’arma ‘a doppio taglio’, perché:

- se da un lato riducono le aspettative di recessione nel breve termine,

- d’altro lato inducono la Fed a un rialzo più rapido dei tassi ufficiali.

Molti analisti sostenevano che potesse verificarsi una sorta di ‘lieve recessione’ entro la fine del 2022 con conseguente calo di breve durata del PIL nel 2023 in assenza di ‘soft landing’ con recupero successivo.

Le ragioni alla base del mantenimento del citato ‘slancio produttivo di breve termine’ seguito al rallentamento del tasso di incremento del PIL osservato a inizio 2022, risiedono in dati ‘misti’ e talvolta contrastanti:

I fattori positivi:

- la solida crescita produttiva di autoveicoli nuovi ha dato beneficio al PIL nel secondo trimestre;

- le vendite al dettaglio di luglio sono state robuste;

- le vendite al dettaglio ‘principali’ di maggio sono state riviste al rialzo suggerendo che l’ aumento dei prezzi della benzina potrebbe non aver rallentato la spesa discrezionale dei consumatori, con segnali confortanti dal reddito spendibile.

I fattori negativi:

- l’edilizia abitativa permane in fase di contrazione e è considerata un indicatore di rallentamento produttivo più esteso;

- l’attività immobiliare sta rallentando, a causa dell’aumento dei tassi sui mutui ipotecari.

- Il forte calo dell’indagine ‘Manifattura Stato di New York’ ci dice che le imprese attendono peggiori condizioni commerciali.

Nel primo semestre 2022 l’economia statunitense si è contratta e la domanda interna privata reale (una misura di crescita) è rimasta piatta nel secondo trimestre. Alcune case d’investimento stimano la crescita del PIL del terzo trimestre attestarsi allo 0,5%.

Osservando l’equazione del PIL

Y= C+I+G-EXP-IMP dove:

Y= PIL

C= consumi privati

I= investimenti privati

G= spesa pubblica

EXP-IMP= esportazioni nette

In ottica globale, l’effetto negativo sulle esportazioni nette dato da un dollaro molto forte sui mercati valutari è stato ben controbilanciato dall’aumento dalle componenti consumi delle famiglie americane e spesa pubblica. In sintesi, la risposta ritardata dell’economia reale all’inasprimento delle condizioni finanziarie implica un potenziale rallentamento della crescita nel resto dell’anno.

Fonte: Economic Calendar Bloomberg Markets, August 2022

Fonte: Economic Calendar Bloomberg Markets, August 2022

Analizziamo in dettaglio il mercato del lavoro statunitense.

Alcuni autorevoli esperti ritengono che, la forza del mercato del lavoro consenta alla Fed il rafforzamento dei tassi ufficiali. Si noti che:

- una politica monetaria restrittiva che spingesse il tasso di disoccupazione al rialzo di 1,0 punto percentuale dall’attuale 3.5% a al 4.5% potrebbe aiutare a ripristinare la stabilità dei prezzi ma non da subito, forse solo dal 2024.

- Tra i dati sul job market, riscontriamo 528.000 nuovi posti di lavoro aggiunti in luglio.

- La stabilizzazione delle richieste iniziali di sussidi di disoccupazione ha contenuto le preoccupazioni di recessione.

È noto che, il mercato del lavoro sia robusto ma tuttora in condizioni di tensione. Tuttavia, gli ‘indicatori lungimiranti’, tra i quali la progressiva riduzione delle nuove richieste di sussidi di disoccupazione nelle ultime tre osservazioni rispettivamente dell’11,18 e 25 agosto forniscono a nostro avviso un segnale confortante.

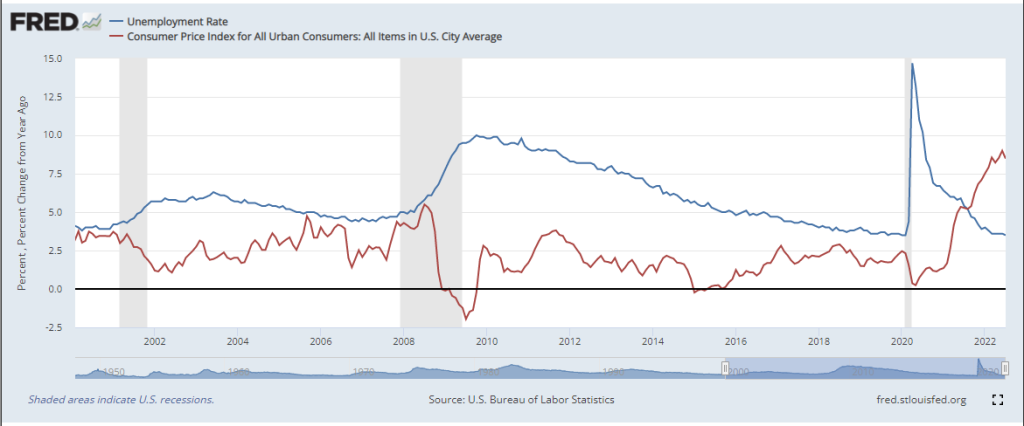

Ricordiamo al lettore attento che, la curva di Phillips collega il tasso di disoccupazione e l’inflazione in relazione inversa. Quando l’inflazione aumenta, la disoccupazione dovrebbe diminuire mentre la crescita economica riprende e viceversa. Se l’inflazione è bassa, significa che la crescita del PIL è lenta e vengono creati meno posti di lavoro.

Nel contesto economico attuale, la curva di Phillips è ‘flat’ (piatta), quindi verrebbe meno la su citata relazione di inversa proporzionalità. Tale fattore implica che, in sede di politica monetaria restrittiva seguita dalla Fed, è necessario un aumento consistente dei tassi d’interesse ufficiali al fine di ridurre l’inflazione mediante un aumento del tasso di disoccupazione e forse (ma non è certo) un rallentamento produttivo che,

nell’ipotesi peggiore, porterebbe alla recessione.

US CONSUMER PRICE INDEX e TASSO DI DISOCCUPAZIONE GENNAIO 2000- LUGLIO 2022

Fonte: Saint Louis Fed

Passando all’osservazione della dinamica di prezzi, occorre ricordare che, in un’economia complessa e evoluta come quella statunitense non esiste un unico numero che possa riassumere in modo preciso e analitico il fenomeno inflattivo, bensì esistono ‘tante inflazioni’ dovute a:

- incidenza eterogenea degli aumenti su materie prime, prodotti finiti, semilavorati, servizi;

- influsso della componente progresso tecnologico sugli incrementi di prezzo delle singole categorie merceologiche.

Analizziamo alcuni driver del rallentamento d’inflazione:

- dopo l’impennata dovuta al conflitto russo-ucraino, il prezzo delle materie prime ‘globale’ ha evidenziato una lieve flessione;

- l’inversione dello shock sui prezzi dei prodotti finiti;

- si è registrato il calo del prezzo della benzina;

- si è osservato il rapido trasferimento del minor prezzo dell’energia statunitense (rispetto a quella europea) sui prezzi dei beni.

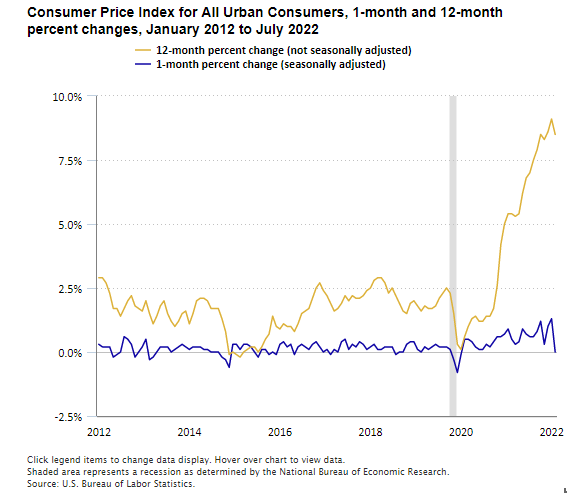

In termini di indicatori:

- se da un lato il CPI ‘core’(Consumer Price Index che indica le variazioni di prezzo escluso cibo e energia) si è attestato a solo lo 0,3% su base mensile in luglio, l’inflazione ‘core’ su base annua permane alta (5.9%);

- il CPI ‘generale’ di luglio su anno è 8.5% in evidente calo rispetto al precedente e terrificante 9.1% di giugno;

- tale lettura è stata guidata dalla debolezza dei prezzi delle auto usate, degli hotel e delle tariffe aeree;

- il parametro di inflazione ‘underlying’ o ‘sottostante’ (ovvero il tasso di inflazione che dovrebbe alla fine prevalere in assenza di rallentamento economico o shock di offerta) permane al 4% o superiore;

- il rallentamento del mercato immobiliare ha comportato il contenimento dei prezzi di affitti e alloggi.

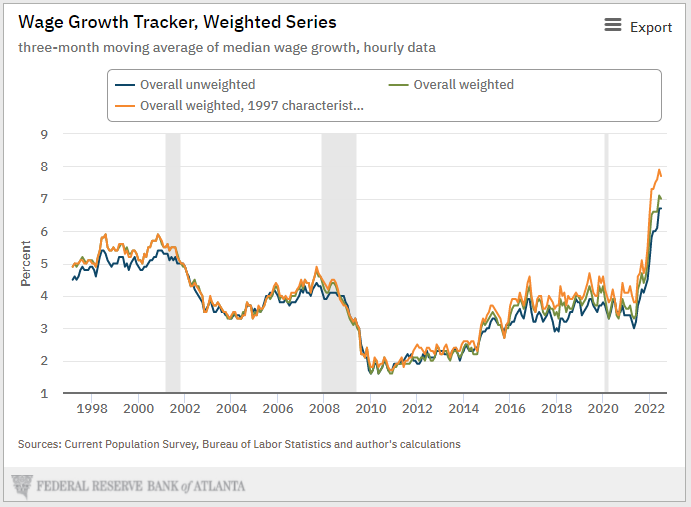

Per quanto riguarda il costo del lavoro:

- dopo un rallentamento della retribuzione oraria media, tale indicatore ha accelerato nuovamente in luglio;

- l’indice di analisi dei salari elaborato dalla Fed di Atlanta (Atlanta Wage Tracker) e l’indice del costo del lavoro (Employment Cost Index) rivelano entrambi un’inflazione salariale superiore al 5%.

CONSUMER PRICE INDEX STATI UNITI VARIAZIONE A 1 MESE E A 12 MESI GENNAIO 2012 LUGLIO 2022

Fonte: U.S. Bureau of Labor Statistics, August 2022

ATLANTA FED WAGE GROWTH TRACKER 1997-2022

Fonte: Federal Reserve Bank of Atlanta, August 2022

Passando alle attese sui tassi ufficiali, gli esperti ipotizzavano che, pur confermando una politica monetaria hawkish, il presidente Powell a Jackson Hole indicasse che la Fed:

- proponesse un ritmo più graduale e rallentato di rialzi dei tassi, alla luce dei due recenti rialzi di 75 basis point;

- non variasse la sua opinione sul tasso neutrale obiettivo, bensì sulla velocità del ciclo di rialzo in corso (lower for longer);

- negasse qualsiasi ipotesi di un rapido cambio di rotta monetaria ‘dovish’ verso tagli dei tassi.

Alcune case d’affari attendevano due aumenti dei tassi di 50 basis point rispettivamente a settembre e novembre, unito a un ulteriore aumento di 25 basis point forse in dicembre, portando l’intervallo obiettivo del tasso sui Fed Funds a 3,50-3,75% entro fine 2022.

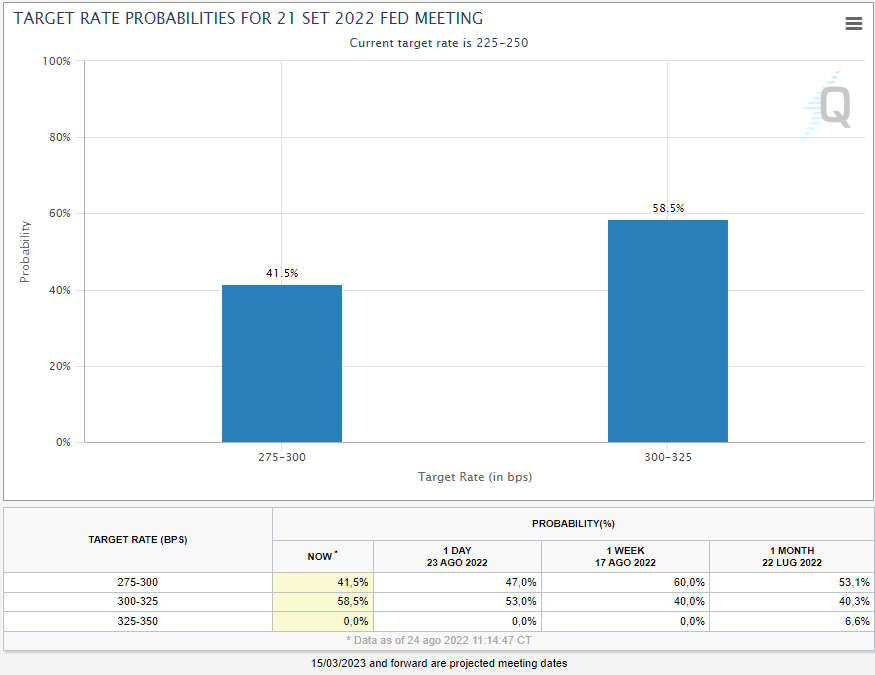

Nella terza settimana di agosto, lo strumento Chicago Mercantile Exchange Watchtool indicava una probabilità di rialzo di 75 basis points del 58% e del 42% di 50 basis point nel meeting FOMC del 21 settembre.

PROBABILITA’ DI RIALZO FED FUNDS RATE 50 basis point o 75 basis point, FOMC Agosto 2022

Fonte: Chicago Mercantile Exchange, August 2022

2. Powell a Jackson Hole: lotta all’inflazione ‘until the job is done’, ma il mercato soffre

Un discorso realmente hawkish quello di Powell a Jackson Hole il 26 agosto. I mercati azionari hanno registrato un forte sell-off quando il Presidente Fed alle 18 italiane ha dato agli investitori il messaggio breve e chiaro che i tassi rimarranno alti per qualche tempo.

In sintesi, Powell ha confermato la linea Fed marcatamente aggressiva hawkish: tassi più alti e più a lungo (higher for longer).

Durante lo speech di Jackson Hole i mercati hanno reagito così:

- il rendimento del Treasury decennale dopo aver toccato un minimo di 3,0056% alle 17.44 è balzato fino a 3.5% alle 19.11;

- il pesante sell-off su equity è stato testimoniato da un indice S&P500 che dal massimo di 4203.04 delle 16.10 si è portato;

- il cambio euro dollaro dopo il massimo a 1.009 delle 16.10 ha confermato il vantaggio sull’euro portandosi in area 0.9962.

EVOLUZIONE TASSO US TREASURY 10 ANNI E INDICE AZIONARIO S&P500, 26 AGOSTO 2022

Fonte: e www.cnbc.com, 26th August 2022

Sintetizziamo le principali tematiche trattate nello speech.

INFLAZIONE

L’inflazione sta superando il 2% e l’inflazione elevata ha continuato a diffondersi nell’economia. Sebbene le letture d’inflazione più bassa per luglio siano state le benvenute, il miglioramento di un solo mese è molto inferiore a ciò che il FOMC dovrà vedere prima di essere fiducioso che i prezzi stiano scendendo. L’elevata inflazione negli Stati Uniti è il prodotto di una forte domanda e di un’offerta contenuta.

Oggi, le aspettative di inflazione a più lungo termine sembrano rimanere ben ancorate. Nel caso in cui il pubblico prevede che l’inflazione rimarrà bassa e stabile nel tempo, è probabile che, in assenza di forti shock, lo sarà. Purtroppo, lo stesso vale nel caso aspettative di un’inflazione elevata e volatile come avviene oggi. Powell ha evidenziato l’importanza dell’auto avverarsi delle aspettative d’inflazione elevata per famiglie e imprese: più tale convinzione è radicata nel loro processo decisionale di spesa o investimento e più i prezzi saliranno.

CRESCITA

È probabile che la riduzione d’inflazione richieda un periodo prolungato di crescita al di sotto del trend desiderato, quindi una crescita del PIL più lenta. L’economia statunitense sta chiaramente rallentando rispetto ai tassi di crescita storicamente elevati del 2021 che riflettevano la riapertura a seguito della recessione pandemica. Sebbene gli ultimi dati macroeconomici siano stati contrastanti tra loro, secondo Powell l’economia americana continua a mostrare un forte slancio di fondo. I membri del FOMC aggiorneranno le loro proiezioni in occasione della riunione di settembre.

MERCATO DEL LAVORO

In assenza di stabilità dei prezzi, gli States non raggiungeranno un periodo prolungato di solide condizioni del mercato del lavoro a vantaggio di tutti. Inoltre, molto probabilmente ci sarà un ammorbidimento delle condizioni del mercato del lavoro (che ora è in tensione), e condizioni di job market più ‘soft’ ridurranno l’inflazione. Il mercato del lavoro americano è molto forte, ma anche sbilanciato, con una domanda di forza lavoro che supera sostanzialmente l’offerta di lavoratori disponibili. La storia americana insegna che è probabile che i costi in termini di minor occupazione imputabili alla riduzione d’inflazione aumenteranno con ritardo, poiché l’inflazione elevata diventa più radicata nella fissazione di salari e prezzi.

TASSI

Nel meeting di luglio, il FOMC ha elevato l’intervallo obiettivo per il tasso sui Fed Funds dal 2,25 al 2,5 percento, intervallo questo incluso nella gamma di stime delle Staff Economic Projections (SEP) riguardo al possibile posizionarsi dei tassi nel lungo termine. Le più recenti attese dei membri del FOMC in base alle proiezioni di giugno, hanno mostrato che il tasso medio sui Fed Funds era atteso essere leggermente inferiore al 4% fino alla fine del 2023. Nelle circostanze attuali, d’inflazione che supera di gran lunga il 2 per cento e di mercato del lavoro estremamente teso, le stime di tasso neutralità di lungo periodo non sono un punto di arrivo.

L’aumento dell’intervallo obiettivo introdotto in luglio è stato il secondo aumento di 75 basis point in due meeting. A luglio Powell aveva dichiarato che un altro aumento insolitamente ampio potrebbe essere appropriato nel meeting di settembre. Tuttavia, ad un certo punto, con l’ulteriore inasprimento dell’orientamento della politica monetaria, sarà opportuno rallentare il ritmo dei rialzi.

POLITICA MONETARIA FED

Per la Fed, il ripristino della stabilità dei prezzi richiederà del tempo e l’uso forzato di strumenti monetari idonei a portare domanda e offerta in equilibrio. La Fed sta spostando volutamente la propria guidance di politica monetaria a un livello che sarà sufficientemente restrittivo al fine di riportare l’inflazione al 2 per cento. Secondo Powell la Fed è ormai a buon punto su tale percorso: ‘ siamo a metà ‘del periodo intermedio’, ha dichiarato.

In conclusione, queste le tre lezioni che Powell afferma guideranno la Fed nella sua guerra all’inflazione:

- La prima lezione è che le banche centrali possono e devono assumersi la responsabilità di fornire un’inflazione bassa e stabile.

- La seconda lezione è che le aspettative del pubblico sull’inflazione futura possono svolgere un ruolo importante nell’impostare il percorso dell’inflazione nel tempo.

- La terza lezione è che la Fed deve continuare così (hawkish) fino a quando il suo lavoro non sarà finito (until the job is done)

È il caso di dire: lotta dura (all’inflazione) e senza paura, ma i mercati il 26 agosto forse sono stati meno temerari.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

Reassessing constraints on the Economy and Policy, Kansas City Fed, 25-27th August 2022

Wage Growth Tracker, Federal Reserve Bank of Atlanta, August 2022

Economic Calendar, Bloomberg Markets, August 2022

Consumer Price Index of All Urban Consumers, U.S. Bureau of Labor Statistics, July 2022

Consumer Price Index and Unemployment rate, Saint Louis Fed, August 2022

Chicago Mercantile Exchange Fed Watch Tool August 2022