1. Una BCE ‘falco’ sempre più simile alla Fed

I recenti commenti dei membri del Governing Council della BCE, primo fra tutti il discorso di Isabel Schnabel del 27 agosto a Jackson Hole, avevamo confermato un tono hawkish, ma suggerivano anche una crescente preoccupazione per le prospettive d’inflazione e la necessità di agire con forza e rapidamente per evitare che le pressioni sui prezzi aumentassero.

Il chief economist BCE Philip Lane aveva difeso l’approccio di “un ritmo costante dei rialzi volto a colmare il divario tra i tassi attuali e il tasso obiettivo terminale”. Secondo alcuni esperti, dato il gap temporale con cui la politica monetaria agisce sull’economia reale, l’effetto della stretta monetaria BCE si verificherà probabilmente quando il PIL sarà già in fase di contrazione, esaltando gli effetti negativi del ciclo economico.

A Jackson Hole, Isabel Schnabel aveva sostenuto che non c’è più tempo per distinguere l’effetto inflattivo tra domanda e offerta: “le banche centrali devono agire con determinazione e rispondere con forza all’attuale ondata di inflazione, anche a rischio di una minore crescita e di una maggiore disoccupazione”. Tre i punti principali del suo intervento:

- incertezza sulla persistenza dell’inflazione, non importa se provocata da shock di domanda o di offerta.

- Minacce alla credibilità della banca centrale: BCE deve agire con decisione per tutelare la propria credibilità.

- Potenziali costi dell’agire troppo tardi.

Con riferimento alla crescita, gli esperti attendevano una recessione forse lieve e breve da tempo, evidenziando la crescente probabilità di una recessione più profonda e prolungata per alcune settimane, poiché l’aumento del costo della vita indebolisce la domanda, minando il rimbalzo produttivo che era seguito alla pandemia.

Alcuni governi di paesi europei avevano cercato di compensare lo shock a rialzo dei prezzi dell’energia mediante misure che incentivassero i consumi e gli investimenti:

- tagli alle imposte

- trasferimenti diretti alle famiglie

- sussidi alle aziende.

In tutto, secondo il centro ricerche Bruegel di Bruxelles, tali misure avevano comportato uno stanziamento di circa 280 miliardi di euro (279 miliardi di dollari). La Commissione Europea aveva dichiarato di voler adottare misure urgenti per affrontare l’aumento dei prezzi dell’energia.

A peggiorare le cose, venerdì 3 settembre Putin aveva ordinato l’interruzione della fornitura di gas Gazprom mediante il gasdotto Nord Stream 1 al termine della consueta tre giorni di manutenzione ciclica. Per l’Europa si avvicinava lo spettro della recessione. Secondo Bloomberg, l’interruzione della fornitura di gas russo all’Europa avrebbe implicato un impatto in termini di riduzione di PIL secondo tre scenari:

- del -0.6%: inverno ‘medio’, paesi europei che intervengono ottenendo forniture gas alternative e risparmio sul riscaldamento

- del -1.0%: inverno ‘medio’ e paesi europei in atteggiamento ‘wait and see’

- del -1.5%: inverno ‘rigido’ e serie difficoltà dell’UE nel reperimento di fonti energetiche alternative (worst case scenario).

Gli Indicatori economici anticipatori suggerivano che una contrazione produttiva fosse già in corso dopo un robusto primo semestre 2022, nonostante la forte stagione turistica a beneficio dei paesi periferici dell’Europa meridionale.

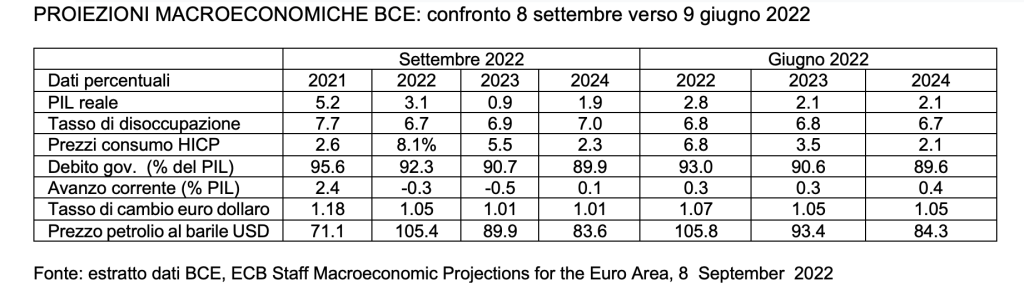

Riguardo le nuove proiezioni macroeconomiche BCE alcune case d’investimento attendevano:

- una revisione del profilo di sviluppo del PIL a ribasso

- una lieve recessione ‘tecnica’ a fine 2022

- un dato di crescita del 3.1%, 0,6% e 2,0% rispettivamente nel 2022, 2023, 2024. Tale attesa era stata poi confermata dalle nuove proiezioni.

Si noti che, constatando che la pressione inflazionistica in Europa deriva da shock di offerta, la crescita economica e l’inflazione sono variabili influenzate in direzioni opposte:

- sia da circostanze generali (restrizioni all’offerta, problemi geopolitici)

- sia dalle azioni intraprese dalle banche centrali per contrastare inflazione.

quindi, per ovvie ragioni per BCE non è semplice perseguire il duplice obiettivo di contenimento d’inflazione e piena occupazione.

In termini di produzione in area euro, si potevano evidenziare tre ipotesi:

- un calo significativo del PIL atteso nel 2023

- una perdita di slancio produttivo nella seconda parte del 2022 .

Le proiezioni macroeconomiche BCE pubblicate l’8 settembre confermavano le ipotesi degli analisti:

- una forte riduzione dell’attesa su incremento PIL 2023 (+0.9% contro l’atteso +2.1% in giugno)

- notevole incremento d’inflazione 2022 e 2023 (8.1% e 5.5% contro 6.8% e 3.5% previsti in giugno)

Per quanto riguarda l’impennata dei prezzi, la temuta inflazione ha polarizzato l’attenzione dei mercati finanziari per tutto il mese di agosto nonostante la negoziazione salariale ancora molto contenuta. Si sono enfatizzati sia l’impatto del cambiamento climatico sull’inflazione sia il rischio indotto dall’aumento del prezzo del gas. Il 31 agosto l’ultima lettura d’inflazione nell’Eurozona (HICP 9.1% di agosto contro 8.9% di luglio ma superiore al tasso atteso dal mercato 9.0%) aveva fortemente sorpreso negativamente i mercati. In particolare, erano state riviste:

Per quanto riguarda l’impennata dei prezzi, la temuta inflazione ha polarizzato l’attenzione dei mercati finanziari per tutto il mese di agosto nonostante la negoziazione salariale ancora molto contenuta. Si sono enfatizzati sia l’impatto del cambiamento climatico sull’inflazione sia il rischio indotto dall’aumento del prezzo del gas. Il 31 agosto l’ultima lettura d’inflazione nell’Eurozona (HICP 9.1% di agosto contro 8.9% di luglio ma superiore al tasso atteso dal mercato 9.0%) aveva fortemente sorpreso negativamente i mercati. In particolare, erano state riviste:

- a rialzo sia l’inflazione italiana sia quella tedesca;

- in lieve riduzione le aspettative inflattive in Francia (aumento dei prezzi al consumo 6.5%.)

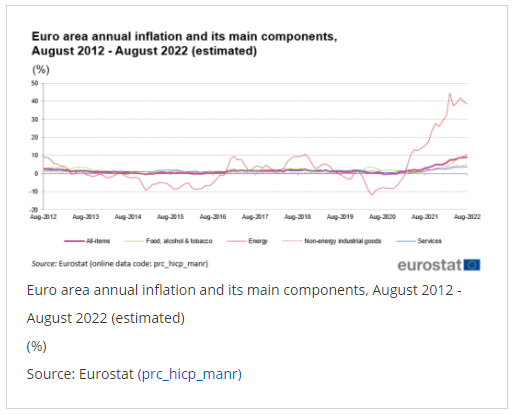

INFLAZIONE IN AREA EURO AGOSTO 2012 – AGOSTO 2022

Fonte: Eurostat, 31 August 2022

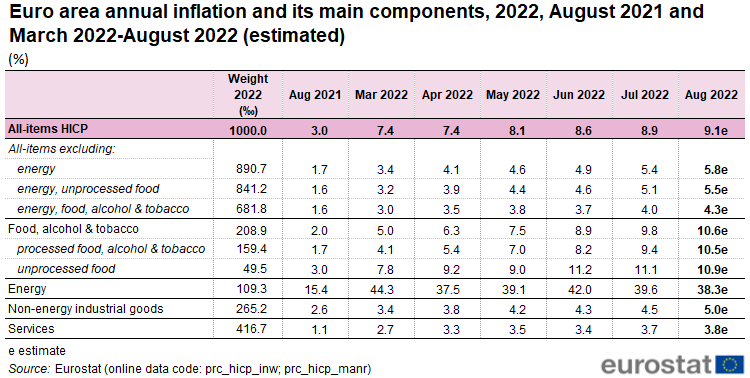

Analizzando il dettaglio delle componenti d’incremento prezzi in agosto del paniere Eurostat, si osservava che:

- l’energia rappresentava una quota elevata (38,3 %, seppure inferiore al 39,6 % di luglio);

- il cibo, l’alcol e il tabacco il 10,6 %, rispetto al 9,8 % di luglio;

- i beni industriali non energetici il 5,0 %, rispetto al 4,5 % di luglio;

- i servizi il 3,8 %, rispetto al 3,7 % di luglio.

PRINCIPALI COMPONENTI EURO AREA HARMONIZED INDEX OF CONSUMER PRICES

Fonte: Eurostat, 31 August 2022

Il chief economist BCE Philip Lane aveva enfatizzato il fatto che gli ultimi dati sugli incrementi dei prezzi non mostravano un chiaro disancoraggio delle aspettative d’inflazione. Per completezza, ricordiamo che, il disancoraggio delle aspettative di inflazione (cioè il divario tra queste e gli obiettivi dalla banca centrale) rappresenta una sfida per la politica monetaria della BCE, in quanto ne limita lo spazio di azione.

Alcuni esperti attendevano che BCE aumentasse le sue previsioni d’inflazione per il 2022 e il 2023 rispettivamente all’8,1% e al 4,6%, lasciando invariate le previsioni per il 2024. Gli indicatori suggerivano che lo scenario inflattivo si era deteriorato rispetto a giugno:

1. i dati d’inflazione primaria stavano accelerando rapidamente e forse non avrebbero raggiunto il picco in tempi brevi.

2. era aumentata la pressione inflazionistica derivante da:

- eventuali stop delle forniture di combustibile da oleodotti e gasdotti

- meccanismo finanziario di formazione del prezzo del gas

Con riferimento all’ultimo punto, di seguito proponiamo l’evoluzione del prezzo del contratto futures di ottobre sull’indice TTF (Title Transfer Facility) quotato presso la Borsa ICE (InterContinental Exchange) nell’ultimo anno. Si tratta di un parametro finanziario chiave, sulla base del quale viene calcolato il prezzo del gas wholesale. È evidente lo spike del prezzo del derivato negli ultimi 6 mesi:

Fonte: TTF Gas futures, www.ICE.com

In tema di tassi, l’elevato indice dei prezzi al consumo, forniva un valido supporto al probabile aumento di 75 basis point in settembre. Gli esperti ipotizzavano un rialzo di 75 basis point poiché la BCE appariva molto ‘behind the curve’ (indietro rispetto alla curva) e aveva tempo fino al 1° trimestre 2023 per aumentare i tassi in direzione o addirittura al di sopra del tanto discusso ‘tasso di neutralità’, stimato da alcune banche d’investimento tra l’1.5% e il 2%.

Sull’entità del rialzo di settembre c’erano due ipotesi:

- 50 basis point, come ipotizzato in un’intervista da Schnabel

- 75 basis point, come sostenuto da alcuni membri ‘falco’ del Governing Council BCE e atteso dai mercati dei futures sui tassi con probabilità superiore al 60%.

La pubblicazione degli ultimi dati macroeconomici e soprattutto l’inflazione HICP (9.1%), avevano indotto alcuni investitori a scommettere su un probabile rialzo totale di e 175 basis point entro fine 2022 composto da:

- un rialzo di 75 basis point in settembre

- un altro rialzo a ottobre (+50 basis point)

- un ulteriore a dicembre (+50 basis point),

- al quale sarebbe seguito un rallentamento a inizio 2023, ipotizzando che l’inflazione core raggiungesse il suo massimo.

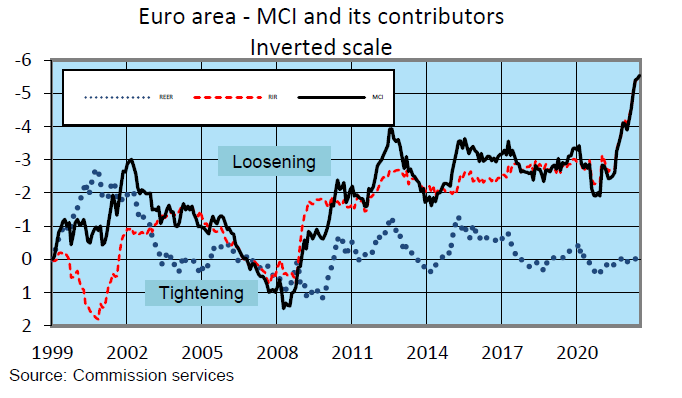

Riguardo le condizioni finanziarie concesse all’economia reale, che, seppure con un gap temporale, sono determinate dalla manovra sui tassi ufficiali BCE, proponiamo tre osservazioni:

- c’è incertezza sulla trasmissione delle modifiche dei tassi ufficiali alle condizioni di finanziamento alle imprese.

- L’ultima Euro Area Bank Lending Survey BCE di giugno indicava un inasprimento degli standard di credito bancario alle aziende. Inoltre, i tassi d’interesse sui nuovi prestiti bancari erano già aumentati di circa 50 basis point da inizio anno.

- Quando le condizioni creditizie si restringono, l’aumento dei tassi sui prestiti bancari alle imprese rappresenta un pericolo, perché potrebbe ridurre la crescita del PIL europeo di molti basis point su un orizzonte di 12 mesi.

EVOLUZIONE EURO AREA MONETARY CONDITIONS INDEX 1999-2022

Fonte: Commissione Europea, Agosto 2022

2. Lagarde: mi assumo la responsabilità degli errori BCE di previsione sull’inflazione

Lo Statement monetario dell’8 settembre 2022 evidenziava un rialzo dei tassi ufficiali di 75 basis point, si tratta del maggior rialzo storico applicato dalla BCE portando:

- a 1.25% il main refinancing operations rate,

- a 1.50% il margin lending facility rate,

- a 0.75% il tasso sui depositi.

Non ci sono state novità sostanziali rispetto al precedente Statement di luglio con riguardo ai reinvestimenti dei programmi APP e PEPP e alle TLTRO III. Lagarde ha specificato che lo step sui tassi rappresenta una transizione dalla fase accomodante alla fase restrittiva antinflazione.

Riguardo la remunerazione dei depositi governativi, in un comunicato distinto delle 15.45 BCE ha fatto sapere che:

“Il Governing Council ha deciso di rimuovere temporaneamente il tetto del tasso di interesse dello 0% per la remunerazione dei depositi governativi. Al contrario, il massimale rimarrà temporaneamente al minore tra il tasso sui depositi presso l’Eurosistema (DFR o Deposit Facility Rate) o il tasso a breve termine in euro (€STR), anche in presenza di un DFR positivo. La misura è destinata a rimanere in vigore fino al 30 aprile 2023.”

Una mossa questa ampiamente attesa dagli analisti alla luce del passaggio epocale dall’era dei tassi negativi al nuovo corso restrittivo.

Passiamo all’osservazione dell’impatto sui mercati finanziari dello Statement e delle dichiarazioni di Lagarde in conferenza stampa:

- il rendimento dei BTP decennali dopo aver toccato un minimo di 3.7968% alle 14.16 si è portato fino a 3.8797% alle 14.18.

- Lo spread di rendimento tra Bund e BTP decennale si è attestato a 227.4426 basis point alle 13.45, ora dello Statement.

- L’indice azionario Stoxx Europe 600 si è portato a 413.53 alle 14.15 dopo aver toccato nello stesso minuto 410.72.

- L’indice azionario italiano FTSEMIB alle 15.45 evidenziava un calo dell’1%.

- L’euro, dopo aver guadagnato sul dollaro portandosi a 1.0029 alle 14.13 tornava a perdere terreno fino a 0.9986 alle 14.20

EVOLUZIONE INTRADAY DEL CAMBIO EURO DOLLARO, 8 settembre 2022

Fonte: www.cnbc.com, 8 September 2022

EVOLUZIONE INTRADAY INDICE EUROPE STOXX 600, 8 settembre 2022

Fonte: www.cnbc.com 8 September 2022

Di seguito sintetizziamo i principali temi trattati da Lagarde in conferenza stampa:

CRESCITA

Per Lagarde, il rischio per la crescita è al ribasso, soprattutto nel breve termine. Il peggioramento della capacità produttiva può aumentare il tasso d’inflazione. Lagarde prevede la stagnazione nell’ultimo trimestre del 2022 e nel primo trimestre del 2023 nello scenario di base; solo nello scenario di ribasso (down side scenario) si potrebbe assistere a una recessione nel 2023, causata dal blocco dei flussi di gas.

MERCATO DEL LAVORO

Il mercato del lavoro europeo permane solido; tuttavia, il rallentamento dell’economia dovrebbe portare a una maggiore disoccupazione; la dinamica salariale rimane nel complesso contenuta.

INFLAZIONE

Se da un lato il prezzo del petrolio si attesta a livelli moderati, d’altro lato il prezzo del gas all’ingrosso registra valori elevati. Il livello d’inflazione sottostante è tuttora alto e le prospettive di rischio per l’inflazione sono principalmente al rialzo. L’inflazione è destinata a rimanere al di sopra dell’obiettivo per un lungo periodo, il rincaro dei prezzi coinvolge diversi settori e l’energia risulta ancora una delle principali fonti d’inflazione. L’inflazione è particolarmente penalizzante per le persone meno privilegiate.

TASSI

BCE è pronta ad aumentare ancora i tassi d’interesse nei prossimi meeting; le future azioni sui tassi ufficiali dipenderanno dai dati economici in uscita, ma la decisione del Governing Council è stata unanime. I tassi di mercato sono aumentati, la deviazione dall’obiettivo d’inflazione BCE giustifica il cosiddetto ‘frontloading sui tassi’ (rialzo anticipato), seppure un rialzo di 75 basis point non sia la norma. La BCE non ha ancora raggiunto il tasso di neutralità, ma diretta verso il tasso neutro e 0 non è certamente il valore corretto di tale tasso. Lagarde non vuole anticipare quale sarà il tasso terminale, rispondendo energicamente a un giornalista: “so qual è il tasso terminale BCE? No.“ L’unico driver che definirà il tasso terminale in futuro, sarà il raggiungimento del target d’inflazione di medio termine del 2%. Lagarde ha aggiunto che: “probabilmente alzeremo i tassi in più di 2 meeting ma anche in meno di 5 meeting e, se necessario, oltrepasseremo il tasso terminale al fine di raggiungere l’obiettivo inflattivo. Se saranno necessari rialzi elevati, lo faremo. Decideremo ulteriori rialzi nei prossimi meeting se i dati suggeriranno un aumento “alto” dei tassi ufficiali BCE.“

CONDIZIONI FINANZIARIE

Il credito alle imprese è diventato più costoso, tuttavia i dati di finanziamento corporate in area euro sono robusti.

POLITICA MONETARIA BCE

La politica monetaria strutturale dovrebbe mirare a promuovere la crescita del PIL. Per Lagarde l’azione della BCE sarà dipendente dai dati economici meeting dopo meeting. Interrogata sul tema del quantitative tightening Lagarde ha risposto: “BCE esaminerà altri strumenti di politica monetaria, ma ora è prematuro trattarne. È stato avviato un processo di normalizzazione, ora non è il momento di porre fine ai reinvestimenti delle APP; in questo momento BCE dà priorità ai tassi rispetto ad altri strumenti.” BCE non punta a uno specifico tasso di cambio euro dollaro, seppure stia monitorando da vicino l’euro, notandone il deprezzamento. Sul TPI (Transmission Protection Instrument) Lagarde non ha aggiunto altro rispetto a quanto dichiarato in luglio. In tema di TLTRO, ha affermato che la loro revisione sarà condotta in futuro. BCE ha già fatto un passo importante introducendo il frontloading sui tassi. Lagarde non vuole vedere effetti di secondo livello (second round effect) sull’economia reale (si veda la spirale salari-prezzi).

La presidentessa BCE ha replicato a coloro i quali affermano che l’istituto bancario centrale europeo sarebbe in ritardo (lagging behind) nei suoi interventi, affermando che: “siamo in un viaggio iniziato a dicembre 2021, non siamo su un percorso prestabilito diverso dal nostro obiettivo di inflazione.” Lagarde si è coraggiosamente assunta la responsabilità degli errori di previsione sull’inflazione commessi dalla BCE in passato e anche della previsione sul numero di meeting in cui BCE alzerà i tassi. “non stiamo imitando la Fed” ha aggiunto e “la nostra credibilità sarà giudicata in futuro solo se raggiungeremo il target d’inflazione 2%”.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

Monetary policy decisions, ECB, 8th September 2022

ECB temporarily removes 0% interest rate ceiling for remuneration of government deposits

Euro area annual inflation and its main components, Eurostat, 31th August 2022

Dutch TTF Gas Futures, September 2022

Euro area monetary conditions index, August 2022

ECB Staff Macroeconomic Projections, ECB, 8th September 2022

EURUSD:CUR EUR-USD X-RATE, CNBC, 8th September 2022

Europe Stoxx 600, CNBC, 8TH September 2022