1. Conciliare condizioni finanziarie favorevoli e overshooting d’inflazione

Secondo una parte significativa degli operatori di mercato, l’annuncio monetario BCE del 10 giugno avrebbe potuto rappresentare il rischio che si verificassero i sintomi di un rallentamento del Quantitative Easing. Tale presentimento, si sarebbe tradotto in spread di credito sui corporate bond in allargamento, soprattutto nella parte di curva dei rendimenti a lungo termine.

Del resto, non era irragionevole credere che, il tapering per quanto lontano, fosse il primo segnale della nuova fase nel ciclo del credito.

Tale plausibile considerazione si sarebbe tradotta nel fatto che, le banche centrali avrebbero potuto inasprire le condizioni monetarie al fine di allontanare il pericolo di un’over-heating’ delle economie sviluppate post crisi. Sia gli investitori istituzionali, sia gli emittenti di bond erano ben preparati al fatto che, forse in giugno BCE avrebbe introdotto le discussioni sul tapering. E lo si vedeva nel posizionamento strategico dei portafogli degli investitori con un carattere di prevalente neutralità o hedging delle posizioni.

D’altro lato, gli emittenti disponevano di ingenti risorse di cassa nei loro bilanci e avrebbero potuto reagire adeguatamente a un inasprimento temporaneo delle condizioni di finanziamento.

Si noti che, osservando gli spread creditizi nel loro grafico andamentale storico, essi aumentano solo per un breve periodo conseguente a un eventuale annuncio di tapering da parte della banca centrale, ampliandosi poi in misura consistente solo nel corso dei mesi successivi. Il rischio di uno sgradito tapering sia da parte della Fed sia della BCE avrebbe potuto del resto trovare il mercato forse impreparato, nella fattispecie in cui le banche centrali avessero dato il via alla riduzione degli acquisti di titoli, senza prima aver conseguito i loro obiettivi di inflazione e piena occupazione. In tal senso, l’inflazione troppo alta potrebbe spingere le banche centrali a reagire prima del previsto con un effetto deleterio sugli spread creditizi.

Nel cuore del mercato, prevaleva la chiara convinzione che, la riunione della BCE del 10 giugno 2021 non avrebbe palesato novità essenziali di politica monetaria. Buona parte degli operatori si aspettava che la BCE avrebbe semplicemente aggiustato il proprio wording. Tuttavia, per avere un vero tapering, si sarebbe dovuto attendere il 2022, e tale tapering si sarebbe forse esteso fino al 2023, pur nella chiara convinzione che le condizioni di offerta dei titoli di stato sui principali mercati obbligazionari primari europei sarebbero rimaste favorevoli.

Al contrario, secondo alcuni autorevoli esperti, un marcato sentiment di ripresa economica, avrebbe anche potuto spostare l’ago della bilancia nella direzione di estensione dei termini per gli acquisti in ambito PEPP. Una direzione in senso maggiormente accomodante rispetto alla passata guidance BCE, sarebbe potuto essere giustificata da potenziali delusioni derivanti dalle proiezioni macroeconomiche di giugno. Al contrario, previsioni di crescita e inflazione maggiori, avrebbero dato il là a una Lagarde più ottimista in conferenza stampa, quasi a voler evidenziare la buona riuscita della campagna di vaccinazione anti covid-19. Dal meeting BCE di giugno forse non sarebbe affiorato alcun cambiamento rilevante di politica monetaria, con una BCE che avrebbe annunciato di ridurre i propri acquisti mensili di titoli in ambito PEPP nel corso del corrente trimestre estivo, fatto questo già riscontrato ogni anno dal 2015. Le considerazioni su esposte facevano intuire un ‘annuncio neutrale e non certo foriero di un marcato tapering negli acquisti mensili. Non un vero e proprio tapering quindi, bensì un lieve freno agli acquisti, da non interpretare nel senso di una convinta politica monetaria restrittiva, bensì come un segnale anticipatore del futuro irrompere del tapering. A parere di molti analisti, la revisione della strategia, sarebbe stata completata nei mesi successivi del 2021, conducendo l’istituto centrale forse a una svolta accomodante, anche se certamente meno accomodante. Del resto, il leit motiv BCE sarebbe rimasto incentrato sulla preservazione delle condizioni finanziarie favorevoli, che sarebbero rimaste in vigore anche dopo la fine del PEPP; una fine prevista da alcune case d’affari nel marzo 2022. Tra gli operatori si faceva strada il sentore che BCE mantenesse il concetto di flessibilità negli acquisti, che si sarebbero mantenuti fedeli a un ritmo elevato, qualora BCE avesse desiderato che le condizioni finanziarie si mantenessero favorevoli, ma allo stesso tempo permettendo la citata riduzione degli acquisti, nel caso in cui gli spread creditizi si fossero mantenuti stabili nel corso dei mesi estivi e accompagnati da una scarsa offerta di bond sul mercato primario. Tutto questo, certamente tenendo nella dovuta considerazione sia la dinamica dell’offerta, che stagionalmente si riduce nei mesi estivi, sia dei rendimenti e del rischio di credito.

Del resto, non è men vero che, dai verbali della riunione BCE di aprile pubblicati in maggio, traspariva il messaggio che la BCE non avrebbe percepito la necessità di continuare gli acquisti di PEPP a un ritmo “significativamente” più elevato, dopo la riunione di giugno, seppure la guidance di politica monetaria fosse rimasta molto accomodante, per un periodo ben oltre la fine del PEPP. Si noti che, il Governing Council BCE ha sempre ritenuto cruciale evidenziare due messaggi chiave della propria comunicazione. Nel primo messaggio, BCE ha voluto far sapere che avrebbe continuato a “condurre una valutazione congiunta globale dello stato prevalente delle condizioni di finanziamento rispetto alle prospettive di inflazione“. In un secondo messaggio, si evincono il chiaro rinvio dell’eventuale riduzione del PEPP e l’intento che l’istituto centrale europeo intende vigilare sull’euro in ripresa, fattore questo che potrebbe aumentare l’appetibilità dell’euro come valuta di finanziamento. In sintesi, secondo molti esperti, il tapering vero e proprio si sarebbe concretizzato solo dall’anno prossimo con un possibile allungamento fino al 2023. Si noti che, dopo gli interventi di diversi esponenti BCE nel corso di maggio, il mercato sembrava aver escluso il rischio di un tapering nel breve termine, propendendo per la conferma di un atteggiamento dovish dell’istituto centrale europeo. Tuttavia, tale prospettiva di breve termine sarebbe stata coerente con un sentiment ribassista previsto per l’autunno 2021. Inoltre, la conferenza stampa di Lagarde avrebbe rivelato alcuni indizi che, nella seconda parte dell’anno potrebbero emergere novità.

Più che a una chiara modifica della guidance, molti analisti continuavano a pensare che il Governing Council della BCE avrebbe utilizzato l’annuncio di giugno soltanto per modificare il proprio wording. In tal senso, avrebbe rimosso dall’annuncio ufficiale il riferimento a un “aumento significativo” degli acquisti di attività in ambito PEPP, consentendo un rallentamento nel ritmo degli acquisti dal terzo trimestre 2021 in poi, pur nella ragionevole supposizione che, questo aggiustamento avrebbe dovuto persistere per un periodo prolungato, con una revisione strategica non attesa prima di settembre 2021. Unica nota interessante era che, il consensus del mercato conveniva sulla pubblicazione di proiezioni macroeconomiche leggermente più robuste rispetto a marzo seppure in una prospettiva evolutiva della pandemia nel medio termine ancora poco chiara. Proiezioni che avrebbero potuto fornire la motivazione a una svolta del Governing Council in senso ‘hawkish’.

Soffermando la nostra analisi sui fondamentali macroeconomici, gli esperti non evidenziavano alcun dubbio sul miglioramento della congiuntura europea, rispetto a quanto già attendeva la stessa BCE nelle proiezioni di marzo. La ripresa riconducibile al successo delle campagne vaccinali era evidente, e il lockdown primaverile di quest’anno non aveva impattato troppo negativamente la crescita. In area euro, poiché il tasso di vaccinazione continuava ad aumentare, c’era fiducia che l’attività economica farà registrare una forte ripresa nella seconda parte dell’anno. Nei prossimi tre trimestri, secondo le proiezioni BCE di marzo, il PIL del vecchio continente dovrebbe crescere tra il 4% e il 6%. Ricordiamo che, a marzo, quando la Bce ha pubblicato le sue stime, si prevedeva che il PIL dell’area dell’euro crescesse del 4,0% nel 2021 e del 4,1% nel 2022.

Anche qualora un lettore attento si soffermasse nella parte più bassa di tali previsioni di PIL, il numero atteso implica un periodo di forte crescita globale, che ancora non è stata registrata nel corso del 2021. Ci preme peraltro ricordare che, la BCE desidera sottolineare che l’atteso periodo di crescita importante sarà in futuro accompagnato da una politica monetaria marcatamente divergente. Se ci concentriamo sul mercato del lavoro, il vecchio continente può a prima vista apparire più sano rispetto a quello degli Stati Uniti. Se tuttavia, in alternativa a concentrarci sul tasso di disoccupazione ufficiale dell’8,1%, la BCE volesse prestasse attenzione al ragguardevole 16% della forza lavoro attualmente costituito da cittadini privi di una occupazione o scoraggiati nella ricerca di un lavoro o che fanno affidamento sui sussidi di disoccupazione, la situazione europea non appare così rosea. È certamente innegabile che, il sentiment di ripresa sia forte e il “tapering” della BCE sia il tema maggiormente caldo presso gli operatori di mercato. Si rammenta al lettore attento la pubblicazione in maggio di una serie di dati positivi, tra essi il dato sui nuovi ordini industriali tedeschi più forte e migliore del previsto, l’attesa in Francia da parte dei produttori di un rimbalzo del 10% nella spesa per investimenti fissi nel 2021 e le vendite al dettaglio di marzo superiori alle attese. Nel complesso, tali dati mostrano la resilienza dei consumi nonostante le condizioni di fondo siano ancora difficili e avvalorino le speranze di un’autentica ripresa nei consumi solo dal secondo trimestre 2021.

Recentemente la Commissione europea ha rivisto al rialzo le sue previsioni sul PIL in area euro sia per il 2021 sia per il 2022, rafforzando ulteriormente la fiducia sulla ripresa. Ora, la Commissione, prevedeva una crescita del 4,3% nel 2021 e del 4,4% nel 2022. A prima vista, tali cifre non fornirebbero alcun aggiornamento significativo rispetto al passato. Dal dato atteso dalla commissione europea sul PIL si evince tuttavia un risultato lievemente più debole per l’economia rispetto al primo trimestre 2021 e rispetto a quello che la BCE aveva pubblicato in marzo nelle sue proiezioni macroeconomiche. Indizi questi che hanno fatto presentire ad alcuni economisti che, la ripresa da qui fino alla fine dell’anno corrente dovrebbe essere ancora più marcata. Molti esperti sono rimasti particolarmente colpiti dall profilo trimestrale del PIL fornito dalla commissione UE, caratterizzato da un incremento trimestre su trimestre dello 0,9% del PIL nel secondo trimestre 2021, poi da un aumento del 3,2% nel terzo e dell’1,4% nel quarto trimestre. Il messaggio chiave leggibile in tali numeri è che, l’economia è sulla buona strada per il ‘risveglio’ quasi totale in direzione del livello del PIL precrisi entro la fine di quest’anno, ovvero con un trimestre di anticipo rispetto a quanto previsto dalla BCE in marzo.

È certamente troppo presto per parlare di piena recovery, ma un elemento incoraggiante è che l’economia dell’area dell’euro ha raggiunto il cosiddetto ‘punto di svolta’ e si sta riprendendo fortemente: qualcosa che la BCE riconoscerà spostando i propri indicatori di rischio da “al ribasso” a “più equilibrato”, alla luce della revisione al rialzo delle sue proiezioni di crescita del PIL per il 2021 e per il 2022 pubblicate il 10 giugno. Il mercato attendeva che la presidentessa BCE Christine Lagarde in conferenza stampa avrebbe evidenziato che recuperare la produzione persa nel 2020 è solo il primo dei passi fondamentali verso la piena ripresa. Anche nella auspicabile ipotesi che l’economia europea tornasse al suo livello di PIL pre-pandemia, quindi facendo registrare una crescita trimestrale del PIL di circa l’1% nel secondo trimestre, del 3,5% nel terzo trimestre e dell’1,5% nel quarto trimestre, il dato di crescita osservato in senso assoluto sarebbe comunque notevolmente inferiore a quello ipotizzabile in assenza della pandemia. Al lettore attento non sarà certamente sfuggito che, siamo in presenza di un marcato output gap in area euro (cioè marcata differenza tra PIL potenziale e PIL effettivo), un gap che potrebbe giustificare il proseguire di una politica monetaria ancora molto accomodante anche nel corso del 2022.

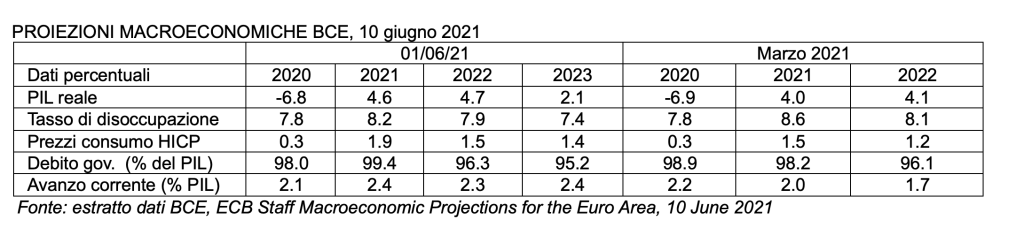

Riportiamo qui di seguito le proiezioni macroeconomiche BCE aggiornate a giugno. Rispetto a marzo spiccano due elementi fondamentali:

- in primo luogo, il notevole miglioramento nella crescita attesa sia per il 2021 sia per il 2022 (+4.6% verso +4.0% di marzo e +4.7% verso il +4.1% di marzo rispettivamente per il 2021 e 2022),

- in secondo luogo la revisione a rialzo da +1.5% a +1.90% (quindi a un valore molto prossimo al target BCE) per il saggio d’inflazione. Dati questi che facevano ben prevedere al mercato un possibile rallentamento del PEPP, poi smentito dall’annuncio di Lagarde.

Passando all’osservazione della retorica comunicativa di alcuni esponenti BCE, un’osservazione importante è che sembra esserci divergenza tra i relatori BCE e i loro colleghi di oltreoceano alla Fed. Mentre i relatori della Fed sembrerebbero per lo più accomodanti, alcuni esponenti hawkish (falco) della BCE hanno preparato il mercato a una riduzione del ritmo degli acquisti di PEPP nel prossimo futuro.

Passando all’osservazione della retorica comunicativa di alcuni esponenti BCE, un’osservazione importante è che sembra esserci divergenza tra i relatori BCE e i loro colleghi di oltreoceano alla Fed. Mentre i relatori della Fed sembrerebbero per lo più accomodanti, alcuni esponenti hawkish (falco) della BCE hanno preparato il mercato a una riduzione del ritmo degli acquisti di PEPP nel prossimo futuro.

Ad esempio, in un’intervista del 27 aprile rilasciata a un noto giornale italiano e pubblicata il 3 maggio 2021, il vicepresidente BCE Luis De Guindos, riferendosi al PEPP, aveva dichiarato che: ‘qualsiasi revoca delle misure straordinarie dovrebbe avvenire di pari passo con l’economia, ma anche che il prolungamento delle misure di emergenza per troppo tempo aumenta l’azzardo morale e i rischi di ‘zombificazione.’’ Per quanto riguarda il tapering, De Guindos ha espresso l’opinione che l’economia fosse ancora una volta il fattore decisivo. “Se accelerando la campagna vaccinale riusciremo ad aver vaccinato il 70% della popolazione adulta europea entro l’estate e l’economia inizierà a prendere velocità, potremmo anche iniziare a pensare di eliminare gradualmente la modalità di emergenza dal lato della politica monetaria. Il settore manifatturiero sta già andando molto bene; i servizi sono ancora in ritardo, ma dovrebbero presto essere in grado di recuperare e colmare il divario con il settore industriale. Ci auguriamo che tra un anno la pandemia sarà alle nostre spalle, il distanziamento sociale sarà un ricordo e l’economia tornerà ai livelli pre-pandemia: la politica monetaria dovrà adeguarsi a ciò”, aggiungeva De Guindos.

Con riferimento al tema inflazione, la componente del comitato esecutivo BCE Isabel Schnabel aveva affermato nel corso di un’intervista su Twitter del 28 aprile che BCE “affronterà la questione dell’overshooting” aggiungendo che: ‘Il nostro obiettivo di inflazione a medio termine è simmetrico: contrastiamo allo stesso modo le deviazioni al rialzo e al ribasso. Stiamo attualmente rivedendo il nostro obiettivo di stabilità dei prezzi nella nostra strategy review, che affronterà anche la questione dell’overshooting’. A beneficio del lettore curioso ricordiamo che, il termine overshooting nel linguaggio BCE significa superamento dell’obiettivo di inflazione (target 2%). Qui l’alto funzionario Schnabel ha ritenuto opportuno specificare che, BCE è aperta a soluzioni di ampio respiro sull’inflazione.

E ancora, con riferimento al PEPP (Pandemic European Purchase Program), il governatore della banca centrale lettone Martins Kazaks, il 7 maggio si era espresso nel corso di un’intervista a Bloomberg a favore di una rapida riduzione dei volumi del PEPP, veicolando il messaggio che gli acquisti PEPP siano di scarsa importanza per il mercato Forex, perché un passo di questa natura (il futuro tapering) avrebbe secondo lui uno scarso effetto sulla futura politica dei tassi di interesse BCE. Tuttavia per il banchiere centrale lettone la riduzione del PEPP sarebbe rilevante in termini d’impatto sul tasso di cambio euro dollaro. Kazaks ha anche aggiunto che:’la domanda dei consumatori repressa, i prestiti bancari e le ricadute del massiccio stimolo fiscale degli Stati Uniti rappresentano rischi al rialzo per le prospettive economiche’.

E ancora, secondo quanto dichiarato dal Financial Times dal governatore di parte dovish della banca centrale finlandese Olli Rehn: ‘non è possibile danneggiare l’euro più di così’. Secondo Rehn, la Banca Centrale Europea dovrebbe seguire la linea introdotta dalla Federal Reserve, accettando un superamento del suo obiettivo d’inflazione (overshooting) al fine di compensare molti anni di crescita lenta dei prezzi.

A parere di chi scrive, i commenti ‘hawkish’ di Kazaks su un probabile tapering già a partire da giugno (“se le condizioni finanziarie rimangono favorevoli, a giugno possiamo decidere di acquistare di meno”) potrebbero essere stati altrimenti ignorati. Tuttavia, si noti che, il movimento di mercato fatto registrare dai titoli governativi europei si è tradotto nei giorni successivi a tale dichiarazione in una sottoperformance di lungo termine degli OAT, il titolo governativo francese, ben prima delle pesanti dichiarazioni hawkish di Kazaks secondo il quale il mese di giugno potrebbe già vedere la BCE agire nella direzione di una ridurre del ritmo di acquisto di asset in ambito PEPP.

Proseguendo nella disamina delle dichiarazioni rivelatrici di alcuni funzionari BCE, il 10 maggio, nel corso di un’intervista rilasciata alla testata Le Monde dal chief economist della BCE Philip Lane era stato chiesto un approfondimento riguardo la motivazione dei recenti aumenti dei rendimenti dei titoli governativi europei a 10 anni registrato sul mercato. A tale quesito, Lane aveva risposto rassicurante che “i rendimenti rimangono relativamente tuttora bassi e ancorati [.] e che abbiamo molta stabilità nei tassi di interesse” . L’alto funzionario aveva suggerito l’impegno della BCE al mantenimento di condizioni di finanziamento favorevoli. E che: ‘Il ritmo di acquisto in ottica PEPP verrebbe deciso nuovamente a giugno, a seguito dell’annuncio monetario imminente, la Bce potrebbe aumentare o diminuire gli acquisti“. Un messaggio questo che lasciava spazio a varie interpretazioni contrastanti. Riguardo al tema dell’elevato debito pubblico, a Lane era stato domandato cosa sarebbe successo se il mondo dovesse cambiare e i tassi d’interesse tendessero al rialzo. A tale spinosa questione, Lane aveva replicato che “non vediamo questo rischio all’orizzonte“. Il capo economista della BCE aveva descritto l’economia dell’area dell’euro definendola a un “punto di svolta”.

L’esponente BCE Klaas Knot, governatore della Banca Centrale olandese e noto ‘falco’ già in marzo si era dichiarato ottimista sulla crescita del 2021, richiamando l’effetto ‘spillover’ dell’aumento dei rendimenti obbligazionari europei per estensione dal corrispondente aumento negli Stati Uniti, pur nella ragionevole constatazione della domanda tuttora depressa, il funzionario si dichiarava ottimista anche riguardo a eventuali pressioni inflazionistiche in aumento.

Da ultimo, il nostro Fabio Panetta in un discorso del 26 aprile 2021, dichiarava che: “la BCE deve attuare l’autonomia politica e ha gli strumenti ‘per proteggere la ripresa interna’. da ricadute esterne avverse”. Messaggio questo che evidenziava il chiaro ‘divide’ tra il percorso intrapreso dalla Fed e quello seguito dalla BCE. Tale affermazione, ricalcava da vicino i commenti della presidentessa Lagarde dell’ultima conferenza stampa BCE del 22 aprile, in cui aveva affermato che “è in pratica scontato” che: “non opereremo in tandem con la Fed“. È certamente innegabile che, a un anno e mezzo dall’inizio di questa terribile crisi pandemica, le economie degli Stati Uniti e dell’area dell’euro si trovino su punti di svolta molto diversi tra loro. Tornando alla retorica BCE e alla sua governance, pur nella costante divergenza tra punti di vista dovish e hawkish, è possibile individuare un atteggiamento comune, in altre parole che tutti i membri del Governing Council della BCE stanno chiaramente cercando di eliminare sul nascere ogni speculazione circa un atteggiamento d’imitazione della Fed da parte della BCE, soprattutto prima del meeting di giugno. Tuttavia, secondo Christine Lagarde, e secondo alcuni esponenti dovish come Fabio Panetta e più recentemente il governatore di Banca d’Italia Ignazio Visco, era ancora troppo presto per discutere di una politica monetaria meno espansiva che preludesse al tapering.

Passando all’osservazione del tanto dibattuto tema inflazione, secondo alcuni analisti restano dubbi sulla capacità di eurozona di generare un consistente e generalizzato aumento dei prezzi; il momento che stiamo vivendo è definito dagli esperti ‘di one off’ o di fuoriuscita da un periodo di bassa inflazione verso un tasso d’inflazione maggiormente sostenibile e di lungo periodo. Il mercato vuole capire se il tema della ‘reflazione’ (cioè l’atto di stimolare l’economia, aumentando l’offerta di moneta o riducendo le imposte, cercando di portare l’economia, e in particolare livello dei prezzi indietro fino al trend di lungo termine, a seguito di una caduta nel ciclo economico) sia un fenomeno peculiare americano, oppure sia anche estensibile all’eurozona. Se immaginiamo che la storia della reflazione imputabile a interventi di politica fiscale e monetaria finalizzati a fronteggiare le crisi passate sia riproducibili anche per uscire da questa crisi, occorre ipotizzare un’estensione del fenomeno dagli States all’Europa. Ovvero supporre che ci sia catchup tra Europa e Usa, cosa affatto non scontata. Non pochi analisti ritengono che l’inflazione europea possa raggiungere il 2% almeno nel medio termine, ma tale ipotesi non è del tutto semplice.

Vediamo quali potrebbero essere le motivazioni di tale view.

- In primis, l’interruzione di catena del valore dovuta al Covid-19 specialmente per alcuni settori come quello dei semiconduttori. Non pochi esperti sostengono che i postumi del calo di domanda sulla catena produttiva abbiano effetti durevoli solo se hanno un impatto sulle aspettative d’inflazione. Nell’attuale frangente di crisi economica, le imprese sono ben consce di dover recuperare l’interruzione di produzione subita lo scorso anno e nei primi mesi di quest’anno, ma percepiscono anche una maggior autoconsapevolezza nella loro rinnovata capacità di pricing sui prodotti finiti. Inoltre, si aggiunga che, da parte dei consumatori europei le attese d’inflazione non sono calate, bensì parrebbero tornate ai livelli pre-shock.

- Un altro aspetto che fa ben pensare alla ripresa dell’inflazione è riconducibile alla crescita di PIL pura e alla conclamata necessità di chiudere l’output gap (divario tra PIL potenziale e PIL attuale) che appare tuttora consistente in Europa .E qui, i lettori più attenti noteranno che entra in gioco l’efficacia della politica fiscale di preservare e rilanciare la capacità produttiva delle imprese.

- Un terzo aspetto di rilievo per la ripresa dell’inflazione sarà certamente l’atteggiamento accomodante della BCE, che non si baserà certamente soltanto sull’evoluzione delle attese d’inflazione. È ovviamente innegabile che, BCE dovrà continuare a seguire il suo percorso ‘dovish’, in questo senso somigliando molto alla Fed, purtuttavia differenziandosi mediante una revisione della propria strategia, che vedrà i natali in settembre, con un’impronta dovish che potrebbe durare ancora molto a lungo, nonostante il rinvio del tanto atteso tapering.

Se è vero che oggi le politiche fiscali e monetarie rispondono alle crisi economiche in modo più adatto e veloce rispetto a quanto riscontrato nelle crisi economiche del passato, la posizione di molti esperti è sicuramente di tipo bullish nei riguardi del percorso di crescita dell’inflazione. Già in data 6 maggio 2021, il chief economist della BCE Philip Lane, aveva fugato i timori di pressioni inflazionistiche globali, affermando che:’il rialzo dei prezzi di quest’anno non è che il frutto degli shock negativi del 2020.’ Uno dei sintomi certamente evidenti della ripresa dei prezzi è un mercato del lavoro non florido ma adeguatamente resiliente. Su questo fronte l’Europa è certamente ancora indietro. Si noti che, nel corso dell’intervista al Financial Times su citata al governatore della banca centrale finlandese Olli Rehn del 10 maggio 2021, l‘alto funzionario enfatizzava la necessità di un sostegno alla massima occupazione e al superamento dell’inflazione. Rehn asseriva che i cambiamenti registrati sui mercati del lavoro dell’Eurozona avessero indebolito le pressioni sull’inflazione salariale, dando il là a una economia che potesse generare “livelli più bassi di disoccupazione … pur senza una rapida inflazione” e in tal caso, secondo Rehn: “ha senso accettare un certo periodo di superamento del livello massimo consentito d’inflazione, tenendo conto della storia, in cui si sono verificati già fenomeni di undershooting.’

Tutte queste affermazioni, conducono il lettore alla ragionevole conclusione che, oltre alla stabilità dei prezzi, ha senso per i nostri banchieri centrali scommettere sulla piena o massima occupazione nell’attuale contesto di un tasso di interesse naturale più basso. Rehn ha anche aggiunto che la BCE dovrebbe continuare a garantire condizioni di finanziamento favorevoli anche dopo la pandemia. Questi commenti del banchiere centrale finlandese ricordano al lettore attento che in BCE è in corso un dibattito le cui tematiche oltrepassano il semplice obiettivo pivot d’inflazione al 2%, bensì lo interpretano in senso elastico come simmetrico. Molti esperti sostengono che la BCE nella sua revisione della strategia concederà a sé stessa una pausa di riflessione, prima di adottare un quadro formale di obiettivi d’inflazione media flessibile, come ha fatto già la Fed, tesi questa apparentemente coincidente con il punto di vista di Rehn.

È del resto convinzione diffusa tra gli esperti che, BCE gradualmente sposterà la propria retorica più a favore della piena occupazione, non certo accantonando, ma ponendo meno enfasi sul suo secondo pilastro obiettivo della stabilità dei prezzi. La modalità più semplice, potrebbe essere autorizzare alcuni brevi intervalli temporali in cui il fatidico livello del 2% fosse superato, somigliando in questo in tutto e per tutto all’impronta più permissiva della Fed. È tuttavia importante ricordare che, i fattori strutturali che frenano la crescita dell’inflazione sono molto più accentuati in Europa rispetto a quanto osserviamo negli Stati Uniti. In passato alcuni analisti sostenevano che l’inflazione rimarrà contenuta per un lungo periodo in Europa e il Quantitative Easing targato BCE unito ai bassi tassi di interesse potrebbero persino avere un impatto indesiderato e contrario, ovvero deflazionistico, soprattutto alla luce dell’invecchiamento della popolazione europea. Tuttavia, l’altra faccia della medaglia di un livello d’inflazione contenuto, sarebbe fornire comunque a BCE una giustificazione al perpetuarsi a lungo dell’orientamento accomodante. La ‘street’ si aspetta che l’inflazione di fondo permarrà debole data la persistente carenza di vigore sul mercato del lavoro, costringendo di fatto la BCE a utilizzare integralmente la sua dotazione PEPP disponibile. Certamente i principali catalizzatori d’inflazione trainanti saranno l’evoluzione in crescita dei prezzi delle materie prime, uniti ai cosiddetti ‘colli di bottiglia’ della produzione che offrono spazio al permanere dell’output gap. Si noti inoltre che, a incidere su una dinamica inflattiva rallentata, potrebbe anche entrare in gioco la forte volatilità del news flow sull’andamento dei prezzi da qui a fine 2021, un flusso informativo talvolta ambiguo e privo di segnali chiari di svolta per l’inflazione verso l’obiettivo BCE.

Nell’ultimo rapporto settimanale ufficiale sull’inflazione, veniva sviluppata un’analisi approfondita dei principali driver di crescita dei prezzi e delle loro potenziali conseguenze in termini di politiche fiscali e monetarie e di curve dei rendimenti poste sotto l’attento monitoraggio delle banche centrali. Sebbene il Governing Council BCE sia unanime sull'”importanza di guardare ben oltre il mero aumento dell’inflazione a breve termine, gli esperti si domandano se le politiche della BCE possono creare inflazione. La risposta più intuitiva e immediata è no. Si potrebbe al contrario sostenere ragionevolmente che, alcune tra le politiche della BCE potrebbero avere un effetto deflazionistico.

In realtà, in termini concettuali, le politiche monetarie delle banche centrali possono creare inflazione mediante una delle tre seguenti vie.

- In primis, l’inflazione originata dai prezzi dei beni strumentali e delle materie prime; si ricordi comunque che, gli effetti di questo tipo d’inflazione sulla ricchezza in Europa sono molto inferiori a quelli degli Stati Uniti. Inoltre, l’inflazione originata dai prezzi dei fattori della produzione aiuta solo i ricchi la cui propensione marginale al consumo è certamente bassa.

- Una seconda modalità di creazione d’inflazione è ottenere una divisa più debole: in tale contesto, è utile ricordare che, la maggior parte delle importazioni e esportazioni dei paesi dell’Europa meridionale si svolgono nei riguardi di paesi a loro volta localizzati all’interno dell’area dell’euro, principalmente i paesi più a nord come la Germania, limitando per tale via l’effetto inflattivo valutario sulla divisa comune.

Per BCE sarebbe inoltre opportuno fugare il rischio di deflazione (riduzione generalizzata dei prezzi), dimostrando di poter salvaguardare la stabilità finanziaria . Non sono pochi gli esperti a sostenere che, la BCE abbia fatto un ottimo lavoro, ma che tuttora si è dimostrata molto poco convincente nel creare un’inflazione elevata e sostenuta. Nell’ottica di BCE, l’ipotesi non proprio remota del verificarsi d’inflazione nel breve termine, renderebbe meno giustificabile l’estensione temporale del PEPP anche a settembre. Se d’altro lato l’inflazione a medio termine permanesse altrettanto contenuta, molti esperti concordano sul fatto che BCE non aumenterà i tassi su un orizzonte non tanto e solo di breve ma anche di lungo termine. Il 20 maggio, il capo economista della Bce Philip Lane ha chiaramente minimizzato il rischio d’inflazione affermando che: “L’idea che il mondo e l’area dell’euro abbiano un tipo di ambiente predisposto per l’inflazione persistente – semplicemente non la vedo“. Lane ha anche aggiunto: “c’è una connessione quasi zero tra qualsiasi tipo di picco dei prezzi e la riapertura dell’economia mondiale, e ciò che va nel trend dell’inflazione“. Per questo, le prospettive per l’inflazione sono tornate al centro delle mosse delle banche centrali.

Secondo altri esperti maggiormente ottimisti sullo sviluppo dell’inflazione, dopo una relativa stabilità dei prezzi dovuta al calo della domanda da pandemia, l’inflazione europea headline raggiungerà un livello del 2,8% su anno a settembre 2021, unitamente a un dato d’inflazione core potenzialmente superiore all’1,5%. È evidente che, l’aumento del prezzo del petrolio e di alcune materie prime di base e altri fattori temporanei in genere, potrebbero costituire un driver di aumento del livello inflattivo ben al di sopra del fatidico 2%, ma solo nella parte finale del 2021. Molto probabilmente assisteremo a un effetto sui prezzi dei beni, grazie alla domanda forte su certe tipologie di asset (inflazione da domanda), una domanda molto indirizzata verso i beni rispetto ai servizi, accompagnata da un’offerta limitata dalla supply. Inoltre, i prezzi delle materie prime che molto facilmente continueranno a salire e che sono aumentati del 50% rispetto al periodo pre-covid rendono inevitabile un effetto passthrough, cioè la trasmissione in aumento sul prezzo dei prodotti finiti a danno del consumatore. All’interno del Governing Council BCE, il focus della dinamica inflazionistica sul quale concordano sia i rappresentanti dell’ala dovish sia quelli dell’ala hawkish, è che uno dei driver fondamentali dell’inflazione cioè i salari dei lavoratori, ha rallentato. Tale driver inciderà solo dal 2022; non pochi sostengono che, ciò che genera l’inflazione ‘core’ è il trend di ripresa del PIL europeo rispetto al periodo pre-covid; finché il gap fra trend del PIL attuale e trend precrisi resta sostanziale, difficilmente si vedrà una ripresa dell’inflazione.

Resta il dubbio sul timing dell’overshooting, cioè quando e se occorrerà implementare il citato overshooting dopo un lungo periodo di undershooting (ovvero un dato d’inflazione palesemente inferiore alle attese) quando e come indurre un rialzo d’inflazione al livello sopra il target. Nel board BCE dal lato dovish si concorda sul 2% come obiettivo fondamentale e imprescindibile.

In sintesi, sotto il profilo inflazione, il meeting BCE di giugno era atteso come un meeting di tregua. Gli esperti attendevano che la BCE stabilisse una simmetria formale dell’obiettivo scendendo “al di sotto, ma vicino a” l’obiettivo del 2%, il che le consentirà di tollerare qualche temporaneo superamento. L’interpretazione degli eventi da parte della BCE è che le pressioni sui prezzi che si stanno sviluppando quest’anno non persisteranno e non c’è dubbio che, in base alle previsioni macroeconomiche, dopo un picco quest’anno, l’inflazione tornerà al di sotto dell’obiettivo BCE nel 2022-2023.

Prima dell’annuncio di giugno era convinzione largamente condivisa tra gli analisti che si potrà vedere un’effettiva riduzione del ritmo degli acquisti di asset da parte di BCE in un non prossimo futuro, ma invece di annunciare ufficialmente che la BCE sta riducendo il ritmo degli acquisti, la comunicazione dell’istituto centrale europeo sarebbe stata incentrata sulla necessità di collegare il ritmo di acquisto alle condizioni finanziarie. Le condizioni finanziarie attuali sono certamente favorevoli alla crescita, ma altrettanto rigide rispetto al contesto che ha fatto da sfondo alla riunione di marzo. In tal senso, si riscontrano rendimenti dei bond governativi europei ponderati per il PIL dei rispettivi paesi di emissione più alti rispetto al primo trimestre dell’anno. Con queste premesse, la BCE non avrebbe inteso in giugno dare un segnale di tipo hawkish che avrebbe potuto inasprire ulteriormente le condizioni finanziarie. Del resto, i recenti commenti accomodanti di Lagarde parevano suggerire al mercato che la BCE potrebbe non apportare alcun cambiamento di rilievo al PEPP nel corso della riunione di giugno. Come già è stato evidenziato in precedenza, il mercato era preoccupato da una riduzione del ritmo del PEPP in giugno, riduzione che avrebbe potuto essere interpretata come un segnale prettamente hawkish. Tuttavia, indipendentemente dal messaggio di fondo sull’utilizzo ancora incompleto e sulla più volte annunciata da Lagarde flessibilità del PEPP, la presidentessa della BCE avrebbe dovuto probabilmente fornire maggiori dettagli sul probabile ritmo degli acquisti mensili da effettuare nel corso del terzo trimestre 2021. Il mercato avrebbe considerato una ‘non decisione’ mantenere un PEPP inalterato a 80 miliardi di acquisti mensili. Il lettore attento, dovrà tuttavia accorgersi che, questo non è un messaggio dovish, bensì è veramente una ‘non-decisione’. Evidenziamo ancora una volta che, il cambiamento del PEPP in senso restrittivo sarebbe dovuto essere giustificato dal miglioramento delle condizioni finanziarie. Nel mercato serpeggiava una diffusa speculazione riguardo alla possibile riduzione degli acquisti di PEPP, ovviamente di matrice hawkish. Certo, una mancata riduzione del PEPP nella riunione di giugno avrebbe aperto la strada all’ipotesi che altri strumenti espansivi e alternativi al PEPP avrebbe potuto intensificarsi una volta terminato il PEPP. L’annuncio di giugno, sarebbe forse stato foriero di maggior chiarezza riguardo alla funzione di reazione della BCE, ricalcando una sorta di remake delle condizioni monetarie riscontrate in marzo, con acquisti PEPP costanti che avrebbero peraltro fornito solo la prosecuzione di un sollievo temporaneo e non duraturo all’economia europea.

Del resto, anche il concetto di flessibilità presta il fianco ad ampie e divergenti interpretazioni e quesiti (flessibile in termini di riduzione, costanza o ampliamento? E ancora, flessibile utilizzando quali strumenti e sui titoli di quali stati in particolare?). Interpretazioni queste che seguitano a rendere non del tutto intellegibile il quadro del quantitative easing per i mercati finanziari. La BCE alla quale si era assistito in aprile e maggio a giudicare dalle dichiarazioni, era una banca centrale forse con ‘inclinazione hawkish (falchi); del resto, nemmeno gli esponenti dovish (colombe) avevano richiesto un aumento del PEPP. Sapendo che BCE sia nel 2020 che in questa prima metà del 2021 ha mantenuto alto l’umore del mercato grazie alle massicce iniezioni di liquidità, la speranza di parte del mercato era che l’attuale ritmo degli acquisti potesse proseguire fino alla presentazione della revisione strategica, che avrebbe dovuto fornire maggiore chiarezza e indicazioni oltre le prossime settimane. Indicazioni queste utili a poter fissare un tetto massimo ai tassi. Il rischio significativo era che anche l’esito stesso di una revisione della strategia permanesse vago. Certamente, l’accenno a un possibile tapering del PEPP sarebbe stata una autentica tentazione. Ora che la riapertura delle economie ha preso il via, i rischi di breve termine si sono affievoliti e le prospettive economiche sono migliorate, anche se solo in misura marginale, riflettendosi nel nuovo set di proiezioni macroeconomiche BCE di giugno.

Diamo ora un breve aggiornamento quantitativo sul PEPP. Nella settimana compresa tra il 31 maggio al il 4 giugno 2021, la BCE ha acquistato obbligazioni societarie per 1,5 miliardi di euro, dato questo lievemente superiore alla media mobile a quattro settimane. Il volume totale di acquisti in ambito PEPP è stato pari a 20,6 miliardi di euro per la stessa settimana, la terza settimana consecutiva caratterizzata da acquisti superiori a 20 miliardi di euro. I dati riguardo alla suddivisione degli acquisti PEPP per asset class hanno evidenziato che la BCE ha acquistato obbligazioni societarie per 4 miliardi di euro nel periodo aprile-maggio, dato questo in calo rispetto ai 4,8 miliardi di euro acquistati nel periodo febbraio-marzo.

Con riferimento al principio di proporzionalità degli acquisti rispetto alle quote di partecipazione al capitale BCE delle singole banche centrali europee (capital key), negli ultimi due mesi la più grande deviazione dalla capital key si è registrata in Germania. Prendendo poi in esame i dati di acquisto ufficiali pubblicati da BCE il 7 giugno 2021, gli acquisti di PEPP si sono rivelati ancora consistenti in maggio attestandosi a 80 miliardi di euro. Nel corso dell’intervallo aprile-maggio 2021, gli acquisti PEPP sono stati fondamentalmente concentrati su titoli pubblici; d’altro lato, lo stock BCE di commercial paper presente nel suo attivo finanziario è diminuito, attestandosi a 5 miliardi di euro. Tornando ad alcune brevi considerazioni sul principio di proporzionalità degli acquisti, se da un lato la quota dell’Italia permane superiore alla capital Key e quella della Francia inferiore, in senso aggregato e globale di tutti gli stati, le deviazioni cumulate delle partecipazioni in PEPP rispetto alle capital key si sono assottigliate. Per completezza, ricordiamo che gli acquisti di titoli del settore pubblico nell’ ambito dell’altro grande programma di acquisti BCE, l’APP (Asset Purchase Programme) sono stati di 13,9 miliardi di euro, quindi allineati a quelli effettuati nel corso del mese precedente. Gli acquisti netti di PEPP di titoli sovranazionali ad aprile e maggio sono stati di 14,5 miliardi di euro, quindi meno del 10% degli acquisti totali. La maturity media ponderata dei titoli supranational detenuti dalla BCE (sia in ambito PEPP sia in ambito APP) è aumentata di 1,13 anni dall’inizio del programma straordinario pandemico di finanziamento SURE, che ha debuttato alla fine di ottobre 2020.

Con riferimento al quantitative easing BCE, ci permettiamo di introdurre una breve digressione di natura istituzionale. Il 18 maggio 2021, la Corte costituzionale tedesca ha pubblicato una importante decisione sulla conformità del governo federale tedesco e del parlamento tedesco alla precedente sentenza della medesima Corte pubblicata dello scorso anno in merito al PSPP (Public Sector Purchase Programme) della BCE (decisione del 5 maggio 2020). L’alta corte aveva chiesto al governo e al parlamento di fare pressione sulla BCE al fine di giustificare il principio di proporzionalità basato sul rapporto costi-benefici del programma di Quantitative Easing della BCE. La BCE aveva fornito al governo e al parlamento le prove che il principio di proporzionalità del PSPP era stato rispettato nello svolgimento del suo processo decisionale. Il rischio percepito dal mercato prima della decisione era che l’alta corte riscontrasse un mancato rispetto della sua sentenza, chiedendo un intervento più incisivo da parte della BCE e del governo o del parlamento tedeschi o, in uno scenario remoto, impedire alla Bundesbank di partecipare al programma PSPP. L’alta corte ha in sostanza concluso che non sussiste violazione al principio di proporzionalità specificando che: ‘Il Governo federale e il Bundestag, pertanto, non hanno affatto omesso di intraprendere alcuna azione né le misure adottate da entrambi gli organi sono state manifestamente inadeguate o del tutto insufficienti per adempiere all’obbligo, posto nella sentenza del 5 maggio 2020, di assicurare una valutazione di proporzionalità della PSPP’ Tale comunicato, di fatto convalida la regolarità del programma di acquisto implementato da BCE per il tramite della Bundesbank, quasi a voler dare un imprimatur a questa importante componente dei programmi di Quantitative Easing dell’istituto centrale europeo.

Spostando il nostro focus sui tassi d’interesse, è chiaro e indubbio che, al momento il mercato sembra volere testare l’intento BCE di contenere il rialzo dei tassi. Sia il rendimento del Bund (area -0,2%) sia quello del BTP (area 0,9%) hanno raggiunto livelli auspicabili. Molte case d’affari, prima del 10 giugno prevedevano un livello dell’Euribor 3 mesi a -0,60% nel corso della seconda metà del 2021. Alcuni operatori permanevano rialzisti sui tassi della componente front-end di curva, tale previsione originava dall’innegabile e rilevante massa di liquidità messa a disposizione da BCE alle banche europee. Grazie ad aspettative di inflazione dell’1,5% per il prossimo futuro, la strada da intraprendere è ancora molto lunga perché si possa raggiungere le soglie toccate in passato, le quali porterebbero i membri hawkish del Governing Council BCE a pensare a una manovra di normalizzazione dei tassi di interesse. È certamente considerazione non di poco conto che, dal punto di vista del mercato la situazione per la BCE è ora molto meno decisiva rispetto all’intervento riparatore inaugurato al debutto della pandemia.

Del resto, non è men vero che, anche qualora i banchieri centrali europei ne avessero abbastanza dei tassi di interesse negativi a causa dei loro effetti collaterali sull’economia (si veda la circostanza alquanto singolare che i risparmiatori versino una remunerazione alle banche presso le quali hanno fornito denaro fresco) il “ciclo” di rialzo dei tassi che deriverebbe da un intervento restrittivo della BCE costituirebbe un autentico punto di svolta. Si noti che, la tempistica dei prossimi passi è forse più rilevante del loro segno e della direzione in questa fase: molti esperti attendono che la BCE getti le basi per un’estate tranquilla, sempre tenendo ben chiaro l’obiettivo di evitare che la calibrazione del PEPP possa essere interpretata dal mercato come troppo aggressiva. Una riformulazione più chiara riguardo al possibile ridimensionamento del quantitative easing straordinario mediante il PEPP, potrebbe pervenire in un momento successivo nel corso dell’anno, forse sulla scia di una Fed che si fosse già incamminata sul sentiero del tapering. Alcune case d’affari hanno individuato un livello obiettivo del rendimento del Bund per il 2021 pari a 0% +0,10%, prevedendo forse in modo audace uno ‘scollinamento’ da valori negativi a valori positivi.

È condivisibile che, la linea di rialzo percorsa dai rendimenti obbligazionari anche in termini di tassi reali, costituisca un driver fondamentale da utilizzare nella valutazione di fair value dei bond governativi dei paesi periferici. Anteriormente all’annuncio, alcuni analisti sostenevano che, gli spread si sarebbero potuti consolidare intorno ai limiti superiori di ampi range, ovvero nell’ordine degli 85-90 basis point per nel caso dello spread tra rendimento del governativo decennale spagnolo, portoghese, italiano nei riguardi del rendimento del Bund decennale tedesco. Gli stessi analisti sostenevano peraltro che, nel breve termine, sarebbe stata possibile una continua pressione su tali spread, imputabile al permanere della tensione sull’offerta dei governativi sul mercato primario.

Si noti che, un ulteriore aumento dei rendimenti dai livelli attuali potrebbe dare il là al rischio che il movimento possa avvenire in maniera più disordinata, e che ad un certo punto anche i rendimenti reali possano subire l’effetto di un indesiderato sell-off di titoli governativi, seppure in presenza di livelli di breakeven di inflazione (il livello di inflazione che rende indifferente l’investimento in titoli governativi nominali classici rispetto all’investimento in bond governativi indicizzati all’inflazione) che hanno tenuto bene nel corso delle fasi più recenti della crisi . Sul tema di un alquanto improbabile quanto remoto tapering in giugno, il quadro appare contrastante in materia di spread. In tal senso, si è riscontrato che gli spread tra rendimenti dei titoli governativi decennali periferici e rendimento del decennale tedesco potrebbero subire una variazione intorno al 50% rispetto ai valori attuali, qualora si concretizzasse in tempi brevi una riduzione degli acquisti BCE in ambito PEPP. Il modo in cui verrà annunciata una eventuale riduzione improbabile nel meeting di giugno, sarà la vera chiave di volta per capire se l’attuale dinamica della curva generica dei rendimenti dei titoli governativi europei (EGB o European Government Bonds) si interromperà o proseguirà. Gli esponenti dovish della BCE in una raffica di dichiarazioni importanti prima dell’inizio de cosiddetto periodo di blackout hanno guidato una brusca inversione del leit motiv ribassista sui tassi dei govie periferici, confermato per la gran parte di maggio, provocando un forte restringimento degli spread e facendo registrare un movimento che è stato certamente più ampio e accentuato del precedente allargamento nei rendimenti dei periferici. È peraltro innegabile che, il restringimento degli spread nel rendimento dei titoli governativi periferici rispetto al rendimento del Bund ha perso il suo vigore iniziale nel corso delle ultime battute di maggio, facendo evidenziare un ampliamento degli spread nella sezione 30 anni della curva, seppure gli spread relativi ai tenor più brevi (es. 2 anni e 5 anni) avessero continuato a ridursi. Le aspettative del mercato in tema di eventuali manovre BCE sui tassi, ora sembrano in linea con la tesi in base alla quale BCE non avrebbe ridotto ufficialmente il ritmo degli acquisti di attività nella riunione di giugno, ma avrebbe semplicemente modificato il suo wording, per indicare flessibilità e collegare il ritmo di rallentamento o costanza degli acquisti PEPP alle condizioni finanziarie che devono restare favorevoli.

In sintesi, buona parte della comunità degli investitori attendeva che la BCE tenesse sotto controllo i rendimenti più elevati durante la riunione di giugno. Questo meeting BCE avrebbe dovuto fornire uno scarso impulso ai tassi reali dell’eurozona, in termini di un loro eventuale aumento. Molti strategist paventavano la possibile fine del cosiddetto “super ciclo” nel rendimento del Bund. Del resto, un rinnovato rialzo dei rendimenti alza la posta perché si possa scommettere su un ridimensionamento delle politiche di acquisto espansivo della BCE. Secondo l’esponente BCE Isabel Schnabel, la preservazione di condizioni finanziarie favorevoli (si veda questo concetto ribadito nel discorso di Christine Lagarde del 2 giugno 2021 ‘learning the right lessons form the past’), può tradursi in tassi reali ancora più elevati, dato che anche i tassi nominali di equilibrio con ogni probabilità potrebbero continuare a salire dopo la riapertura. A tale proposito, è evidente che, i rendimenti nominali sono aumentati, ma il movimento dei rendimenti reali è stato molto più modesto di quello dei rendimenti nominali, facendo registrare livelli ancora al di sotto dei massimi di febbraio e coerenti al punto di vista di Schnabel, alla citata “preservazione” delle condizioni finanziarie ‘buone’. Questo e tanti altri motivi fornivano terreno fertile a coloro che propendono per un rinvio del tapering.

Ci preme inoltre ricordare che, il concetto di ‘favorevole’ riferito alle condizioni di finanziamento non è ancorato a un predeterminato livello di rendimenti dei governativi periferici o di spread rispetto al Bund, ma va al contrario valutato rispetto alle prospettive: i rendimenti dei govie possono aumentare purché tale aumento trovi una giustificazione plausibile nelle speranzose prospettive economiche del vecchio continente. In base ad alcune statistiche sui tassi di interesse di recente pubblicazione, dopo il forte ribasso dei tassi (e il corrispondente aumento dei volumi di credito in area euro) sui prestiti nel mese di marzo la situazione è stata totalmente capovolta ad aprile. Tale fenomeno di capovolgimento è segno che le banche europee hanno aumentato il più possibile l’attività creditizia classica nel corso del mese di marzo, questo al fine di primeggiare nel conseguimento del benchmark che avrebbe dato loro il via libera all’accesso alle TLTRO al tasso agevolato di -1%. Ricordiamo che alcune variabili influiranno ancor di più sull’evoluzione dei tassi nei mesi a venire. Tra esse, segnaliamo:

- il persistente tema della reflazione in tandem ai progressi del vaccino e alla riapertura delle economie sviluppate;

- il fatto che BCE non abbia fissato un tetto esplicito alla crescita dei rendimenti obbligazionari di stato;

- le ormai conclamate aspettative riguardo alla riduzione del PEPP.

Un passaggio epocale a rendimenti dei Bund in territorio positivo, quindi al di sopra dello 0%, comporterebbe una variazione radicale dell’impostazione BCE improntata alla reflazione, pur in assenza o scarsa probabilità di un rialzo dei tassi di matrice BCE da registrarsi nel medio termine. Fenomeno questo sancirebbe realmente il termine del “super ciclo” del Bund.

Secondo quanto traspare dai dati pubblicati dalla Bce il 4 maggio 2021 le banche dell’area dell’euro hanno preso in prestito oltre 300 miliardi di euro dalla BCE nel marzo 2021 in ambito TLTRO (Targeted Long Term Refinancing Operations), guidate dalle banche tedesche. La ripresa della crescita del credito rende più probabile rispetto a prima che le banche europee ottengano il tasso d’interesse TLTRO più basso possibile. Noi aggiungiamo che, la bassa domanda di finanziamenti all’ingrosso da parte delle banche europee potrebbe essere la giustificazione per una pressione al ribasso sul nuovo benchmark di tasso overnight Estr e potrebbe anche riverberarsi in uno spread tra Euribor e overnight indexed swap (OIS) estremamente contenuto. Sempre osservando i dati TLTRO recenti, le banche tedesche e italiane hanno ‘tirato’ circa il 50% della TLTRO di marzo 2021. La ripresa nell’utilizzo di questa tipologia di funding ‘agevolato’ da parte delle banche tedesche si è rivelata intensa nella misura di 90 miliardi di euro circa. Se da un lato questi ammontari sono elevati in senso assoluto, il funding mediante TLTRO costituisce un irrisorio 5% degli attivi di stato patrimoniale delle banche tedesche e francesi, rispetto al ben più consistente 10% degli istituti di credito di casa nostra e spagnoli. L’elevata partecipazione netta alla TLTRO III di marzo ha portato a un ulteriore aumento delle riserve bancarie, le quali hanno toccato punte di massimo in marzo. Tali riserve delle banche nelle varie giurisdizioni ammontavano a circa il 10-15% del totale delle attività.

I fenomeni di ampliamento delle riserve, con conseguente massiccia immissione di liquidità nel sistema monetario europeo giocano certamente a favore di una pressione al ribasso sui tassi del mercato monetario anche per i mesi a venire. Per quanto attiene l’impiego che di questa liquidità si è fatto, nel marzo 2021 le banche non hanno utilizzato i fondi di provenienza TLTRO al fine di comperare obbligazioni di stato emesse dai paesi membri dell’area dell’euro. In tale mese, le banche europee hanno assunto il ruolo di venditori netti dei titoli di stato. Si noti inoltre che, gli acquisti netti di obbligazioni sovrane nei mesi di giugno, settembre e dicembre 2020 sono stati negativi.

Se analizziamo un po’ più da vicino la suddivisione per paese delle riserve bancarie in parallelo ai dati distributivi delle TLTRO III, è possibile evincere una stima approssimativa dei costi diretti per le banche derivanti da tassi negativi. Tutti i costi diretti, meglio definibili come ‘costi opportunità da mancato impiego dei fondi’ si sono rivelati più incidenti nel caso delle banche con sede legale in paesi core come la Germania, che si sono caratterizzate per un forte eccesso di liquidità accompagnato, a differenza di quanto evidenziato dalle banche dei paesi periferici, da uno scarso utilizzo di tali fondi. D’altro lato, sul fronte dei cosiddetti costi indiretti delle TLTRO, ovvero quella categoria di costi imputabili a curve dei rendimenti piatte, e dall’onerosità dei depositi a vista, è da evidenziare che tale categoria di costi risulta complessa da calcolare con precisione. Prima dell’annuncio monetario di giugno, per quanto riguarda lo strumento TLTRO e la corrispondente eventualità di modificarne le condizioni odierne che sono molto favorevoli, in conseguenza di uno scenario macroeconomico in forte ripresa dalla pandemia, molta parte del mercato non attendeva variazioni di rilievo sia in termini di duration, sia di tassi applicati alle banche da BCE.

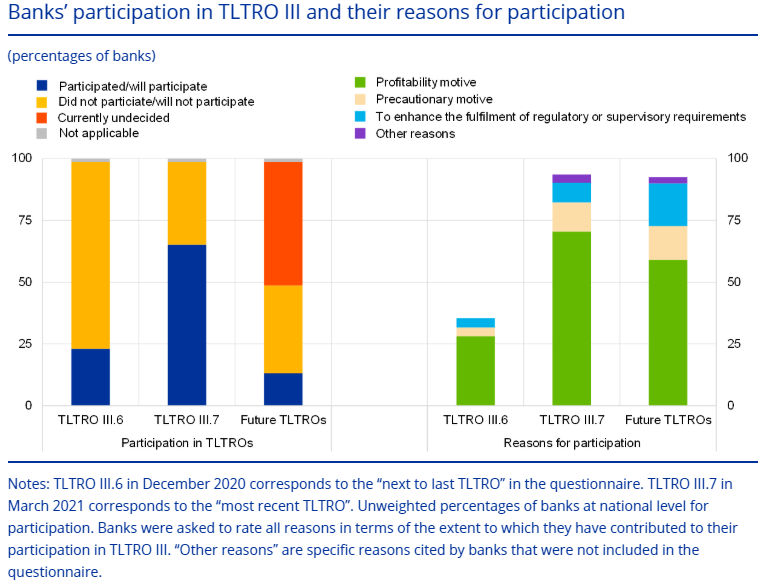

Forniamo qui di seguito una sintesi delle motivazioni alla partecipazione in TLTRO III evidenziata nell’ultima lending survey BCE in area euro pubblicata in aprile. Fra esse, per ovvii motivi legati alle difficoltà nel conseguire margini d’interesse accettabile in questo scenario di tassi negativi, riscontriamo il target profittabilità.

Fonte: Euro Area Bank Lending Survey, First Quarter 2021, April 2021

Prima della riunione del 10 giugno, non pochi operatori si domandavano il perché di recente si parlasse così tanto del dollaro e così poco dell’euro. È certamente un dato di fatto che buona parte degli investitori istituzionali sia interessata al tasso di cambio euro dollaro. Considerando la retorica BCE talvolta divergente riguardo all’euro, che talvolta fa presagire un monitoraggio stretto del tasso di cambio, talaltra fa intuire che BCE non abbia e no ha ben chiaro un livello obiettivo per l’euro sul mercato Forex, potrebbe sorprendere che tale tasso di cambio continui a essere scambiato vicino ai suoi recenti massimi, ovvero appena sopra 1,22 e non abbia ancora iniziato a allentarsi. Due potrebbero essere le spiegazioni del persistere di questa forza dell’euro: quello che taluni investitori del Forex definiscono “il bluff della BCE” inducendoli ad acquistare euro prima della riunione del 10 giugno perché la sorpresa in senso dovish dell’annuncio avrebbe potuto essere dietro l’angolo. In effetti, attendendo una qualsiasi riduzione del PEPP, BCE avrebbe potuto segnalare la sua vigilanza su un euro in ripresa che avrebbe potuto mettere in difficoltà le esportazioni UE. Tale fattore potrebbe però influire incisivamente sui rendimenti e sui tassi dei titoli governativi europei e quindi aumentare l’attrattiva dell’euro come divisa di finanziamento. Il tanto citato ‘fair value’ di breve termine del cambio euro dollaro, per alcuni esperti è salito da 1.2160 a 1.2164. E tale incremento sarebbe riconducibile a due fattori:

- da un lato un differenziale dei tassi a breve termine più elevato tra l’Eurozona e gli Stati Uniti sulla scia del miglioramento delle prospettive di crescita,

- d’altro lato un restringimento dello spread tra i rendimenti dei titoli governativi periferici e quello del Bund, fattori questi che in un certo modo fanno da ‘impalcatura’ alla forza del fair value di breve termine della divisa unica europea.

Un fair value valutario che è aumentato nel corso delle ultime settimane. Alcuni esperti palesavano il non improbabile sospetto che che una sopravvalutazione più persistente dell’euro rispetto al dollaro, avente carattere di persistenza nel tempo, avrebbe potuto rincarare il fardello di preoccupazioni della BCE, in primis tra esse quella originata dagli elevati rendimenti nominali e reali di alcuni titoli di Stato. Era tuttavia convinzione condivisibile che, la moneta unica europea fosse maggiormente vulnerabile a potenziali delusioni derivanti da proiezioni macroeconomiche non particolarmente allettanti o da commenti troppo accomodanti enunciati da Lagarde in conferenza stampa.

2. 10 giugno 2021: Lagarde ancora più dovish

Nell’annuncio di politica monetaria dell’10 giugno 2021 è stata confermata l’invarianza dei tassi attesa dai mercati come negli scorsi meeting:

- a 0% il main refinancing operations rate,

- a 0,25% il margin lending facility rate,

- infine, il tasso sui depositi permane allo -0.50%.

Citiamo testualmente dal comunicato ufficiale BCE: “Il Governing Council continuerà ad effettuare acquisti netti di attività nell’ambito del programma di acquisto di emergenza pandemico (PEPP) con una dotazione complessiva di 1.850 miliardi di euro almeno fino alla fine di marzo 2022 e, comunque, fino a quando non giudicherà che la fase di crisi del coronavirus sia superata. In conformità a una valutazione congiunta delle condizioni di finanziamento e delle prospettive d’inflazione, il Governing Council prevede che gli acquisti netti nell’ambito del PEPP nel prossimo trimestre continueranno a essere condotti a un ritmo significativamente più elevato rispetto ai primi mesi dell’anno. Il Governing Council acquisterà in modo flessibile in base alle condizioni di mercato e al fine di prevenire un inasprimento delle condizioni di finanziamento non coerente con il contrasto dell’impatto al ribasso della pandemia sul previsto percorso dell’inflazione. Inoltre, la flessibilità degli acquisti nel tempo, tra classi di attività e tra giurisdizioni continuerà a supportare la trasmissione regolare della politica monetaria. Se è possibile mantenere condizioni di finanziamento favorevoli con flussi di acquisto di attività che non esauriscono la dotazione nell’orizzonte di acquisto netto del PEPP, la dotazione non deve essere utilizzata per intero. Allo stesso modo, la dotazione può essere ricalibrata se necessario per mantenere condizioni di finanziamento favorevoli per aiutare a contrastare lo shock pandemico negativo sul percorso dell’inflazione. Il Consiglio direttivo continuerà a reinvestire il capitale dei titoli in scadenza acquistati nell’ambito del PEPP almeno fino alla fine del 2023. In ogni caso, il futuro roll-off del portafoglio PEPP sarà gestito per evitare interferenze con l’orientamento di politica monetaria appropriato. Gli acquisti netti nell’ambito del programma di acquisto di attività (APP) continueranno a un ritmo mensile di 20 miliardi di euro. Il Governing Council continua ad aspettarsi che gli acquisti netti mensili di attività nell’ambito dell’APP dureranno per tutto il tempo necessario a rafforzare l’impatto accomodante dei suoi tassi di riferimento e che termineranno poco prima di iniziare ad aumentare i tassi di interesse chiave della BCE. Il Governing Council intende inoltre continuare a reinvestire integralmente il capitale dei titoli in scadenza acquistati nell’ambito dell’APP per un periodo di tempo prolungato oltre la data in cui inizieranno ad aumentare i tassi di interesse chiave della BCE, e comunque per tutto il tempo necessario a mantenere condizioni di liquidità favorevoli e un ampio grado di accomodamento monetario. Infine, il Governing Council continuerà a fornire ampia liquidità mediante le sue operazioni di rifinanziamento. La raccolta ottenuta attraverso la terza serie TLTRO a più lungo termine (TLTRO III) svolge un ruolo cruciale nel sostenere il credito bancario alle imprese e alle famiglie. Il Governing Council è pronto ad adeguare tutti i suoi strumenti, se del caso, per garantire che l’inflazione raggiunga il suo obiettivo in modo duraturo, in linea con il suo impegno a favore della simmetria.

Pertanto lo stimolo monetario resta invariato, anzi potenziato, almeno per il momento nonostante il recente aumento dell’inflazione.

Nella figura sottostante si evidenzia uno spike a rialzo portandosi a -0.2130, il cambio euro dollaro evidenzia un indebolimento alle 15.00 durante la conferenza stampa di Lagarde portandosi a 1.2190

OSCILLAZIONE INTRADAY rendimento del Bund decennale e Cambio Euro Dollaro, 10 Giugno 2021

Fonti: www:cnbc.com, e www.bloomberg.com, 10 June 2021

Il PEPP è stato confermato a 1850 miliardi, il Governing Council si aspetta acquisti flessibili coerenti a condizioni finanziarie, prevenendo il tightening che non è consistente e coerente all’impatto della pandemia. La flessibilità di tempi, asset class, della cosiddetta ‘envelope’ del PEPP sarà ricalibrata al fine di attutire l’impatto della pandemia. Anche per quanto riguarda l’APP, l’impatto accomodante pertanto persisterà. Nel primo trimestre del 2021, il prodotto interno lordo dell’area euro è calato dello -0.3%. Lagarde ha posto particolare enfasi sul rinnovato ottimismo originato dalle migliori proiezioni macroeconomiche, pur ricordando i rischi di area euro, una recovery migliore del previsto quindi. L’aumento dell’inflazione secondo Lagarde è stato principalmente imputabile ai prezzi delle materie prime industriali e dell’energia. L’inflazione è attesa declinare ancora a inizio del 2022 a seguito del rallentamento dei prezzi dell’energia, ma la pressione sui prezzi resterà ancora ridotta a causa della bassa incidenza degli incrementi dei salari e per effetto delle fluttuazioni del tasso di cambio euro dollaro.

In comparazione alle proiezioni di marzo, in giugno l’outlook sull’inflazione è stato rivisto verso l’alto per il 2021 (+1.9%) e per il 2022 (+1.5%) ma è invariato nel 2023, a causa della compensazione tra l’incremento dell’underlying inflation e l’inflazione in rallentamento sui prezzi dell’energia. La crescita dell’aggregato monetario definito ‘broad money’ caratterizzato dalla decelerazione in marzo e aprile, riflette una moderazione sulle dinamiche di breve termine monetarie. E alla crescita della moneta ha contribuito sopra tuo l’aggregato monetario M1, grazie al basso costo opportunità di detenere moneta liquida nei portafogli privati. L’ambizioso piano fiscale europeo denominato Next Generation EU resta cruciale secondo Lagarde al fine di ampliare gli effetti benefici di medio e lungo termine, soprattutto a favore di privati e famiglie, ma secondo la numero 1 BCE gli interventi fiscali devono restare temporanei e anticiclici. Alla domanda riguardante il mood BCE sull’incertezza economica in area euro, e la politica monetaria accomodante, Lagarde ha specificato che BCE spende molto tempo per analizzare le staff macroeconomic projections trimestrali dalle quali si evince, rispetto a marzo, un moderato ottimismo, grazie alla diffusione delle vaccinazioni, soprattutto con vantaggi visibili sull’indicatore PMI del settore servizi, che si è portato a 55 punti in maggio. Lagarde ha ripetuto che BCE deve monitorare in contemporanea sia le condizioni finanziarie sia l’inflazione (joint assessment).

Sul fronte delle condizioni finanziarie, Lagarde ha evidenziato un lieve peggioramento delle condizioni applicate dalle banche al settore corporate in Germania e Olanda, aumento imputabile all’approccio tattico di alcune banche finalizzato ad aumentare i loro margini d’interesse, che hanno tratto vantaggio da condizioni di funding favorevoli mediante le TLTRO. Lagarde ha ricordato il rischio del passthrough di un incremento nei tassi di mercato sui tassi applicati dalle banche al credito corporate. Ha inoltre evidenziato che è utile ricordare il punto in cui eravamo in questo periodo del 2020, in cui il movimento ribassista dei prezzi del petrolio (atteso da BCE a 64.6 e 61.9 dollari al barile, rispettivamente nel 2022 e 2023) non era in alcun modo risolvibile; ora tale prezzo ha recuperato, anche tenendo conto del crollo dell’IVA tedesca registrato lo scorso anno, che ha depresso l’inflazione.

Secondo Lagarde, occorre focalizzarsi sui prezzi dei servizi, che sono predominanti e ad alta concentrazione di costo del lavoro, Si è visto ben poco incremento salariale a causa dello ‘slag’ presente nell’economia (nel 2020 (avevamo più di 3,2 milioni di disoccupati) e questo avrebbe impattato il livello di inflazione sia nel 2020, sia quest’anno. La core inflation costituita da energia e cibo, sta crescendo ancora sia nel 2021 sia nel 2022, pur essendo ancora lontani dal target BCE dell’inflazione al 2%, la headline inflation crescerà nel medio termine. Con riferimento alla flessibilità del PEPP e al termine del programma, Lagarde attende acquisti netti durante il trimestre corrente da condursi a un ritmo superiore rispetto al primo trimestre 2021, ma in coerenza alle condizioni di mercato, e tra esse in dipendenza della stagionalità e flessibilità per asset class, giurisdizione e tempistica. La presidentessa ha ricordato che è prematuro formulare previsioni sul PEPP di lungo termine e tali ipotesi di reversal nel PEPP non sono state trattate dal Governing Council.

Con riferimento alla revisione della strategia BCE, tutte le discussioni riguardanti una uscita dal PEPP o una possibile fase di transizione o ancor peggio, un tapering (termine non citato da Lagarde) sono assolutamente non concepibili nel momento attuale. Con riferimento al tightening sui tassi puro, Lagarde ha rammentato che le condizioni finanziarie sono un ampio set di condizioni applicato a privati, aziende e mercati monetari e non è possibile considerare ciascuna condizione isolatamente. L’intendimento di proseguire negli acquisti PEPP a un ritmo superiore rispetto ai primi tre mesi del 2021 è inequivocabile e BCE conferma la prosecuzione dell’impronta espansiva, avviata al termine del 2020. Nonostante la revisione a rialzo per il 2021 e 2022 dell’inflazione, questa impostazione secondo Lagarde non è incoerente alla crescita del PIL attesa, giustificando tale affermazione con l’assenza di uno stimolo fiscale tuttora debole in Europa. Forse, siamo sulla strada giusta.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

Pandemic Emergency Purchase Programme (PEPP)

The euro area bank lending survey – First quarter of 2021

Decisioni di politica monetaria, BCE, 10 Giugno 2021

Interview with Luis de Guindos, conducted by Tonia Mastrobuoni on 27 April 2021, ECB 3 May 2021

ECB’s Kazaks Says June Decision to Slow Bond-Buying Possible, Bloomberg 7 May 2021

HICP Inflation forecasts, ECB, May 2021

Asset purchase programmes, ECB, May 2021

Eurosystem Staff Macroeconomic Projections,June 2021 at a glance, 10 June 2021

Germany 10 Year Government Bond, 10 June 2021

EURUSD:CUR EUR-USD X-RATE, 10 June 2021