IL QUANTITATIVE EASING E LA RIPRESA CON CRESCITA “A DUE VELOCITÀ”

Le attese degli operatori finanziari sulla decisione di politica monetaria BCE del 16 luglio 2020 erano per un nulla di fatto, proprio perché BCE già aveva ampliato il Quantitative Easing in misura considerevole già all’inizio di giugno e si era attivamente impegnata su tali acquisti fino alla metà del 2021. Non era quindi irragionevole concludere che, l’incontro di luglio sarebbe servito a BCE per confermare un clima ultra-accomodante e trasmettere ai mercati il proprio leitmotiv improntato alla flessibilità sia quantitativa sia temporale nell’attuare acquisti di bond.

Partendo dalla plausibile tesi che il “kit degli strumenti disponibili a BCE“, se tra essi non si annovera la sola riduzione dei tassi, non fosse totalmente esaurito, non pochi esperti si sono domandati quali fossero realmente le armi ancora disponibili al fine di combattere la terribile crisi che affligge le economie del vecchio continente ormai da cinque mesi.

Tra questi “attrezzi” si annoveravano il ricorso ad acquisti di titoli obbligazionari corporate di aziende ex investment grade ora in difficoltà finanziaria (fallen angels), oppure di nuovi tipi di obbligazioni, ad esempio i bond ad alto rendimento (High Yield). Altri autorevoli esperti hanno avanzato la non irragionevole ipotesi che BCE potesse in tutto e per tutto imitare FED nel suo approccio ‘indiretto’ di sostegno ai mercati obbligazionari corporate e alle imprese, iniziando a comperare asset ‘nuovi’ quali gli ETF obbligazionari per poi focalizzare le proprie scelte di asset allocation su single names, decisione questa però dilazionabile nel tempo dall’Istituto Centrale Europeo. Un importante punto di dibattito alternativo, riguardava inoltre la possibilità di fornire aiuti a quelle aziende strategiche interessate dall’impatto di COVID-19 su base individuale piuttosto che ricorrere ad acquisti generalizzati di ETF.

Si osservi inoltre che, la recente forte attività sulle emissioni di titoli obbligazionari corporate di tipo Investment Grade ha aumentato l’universo delle obbligazioni idonee o ‘eligible’ all’acquisto BCE, risolvendo per tale via il problema della limitatezza dell’universo d’investimento disponibile. Il Governing Council, avrebbe potuto introdurre un ulteriore easing:

- sia intervenendo sul mercato dei corporate bond non investment grade,

- sia mediante probabili modifiche al Tiering.

Alcuni attenti analisti hanno d’altro lato osservato acutamente che, BCE nei primi giorni di luglio ha ridotto gli acquisti di asset obbligazionari di circa un terzo rispetto alla settimana precedente. Tale considerazione avrebbe potuto ingenerare una più che logica domanda a Lagarde in conferenza stampa riguardo la probabile riduzione del ritmo di Quantitative Easing. Questo ragionevole dubbio non aveva peraltro ingenerato negli esperti la certezza di un rallentamento nei ritmi di acquisto di titoli da parte di BCE sia in ambito PSPP sia PEPP nel corso del 2020. Del resto, si ricordi che, non poca parte degli operatori attendeva che BCE ribadisse il concetto di flessibilità temporale e quantitativa di tali acquisti.

Di conseguenza, molti analisti non prevedevano annunci importanti dalla riunione BCE di luglio e tale considerazione originava dall’intervento quantitativo massiccio già proposto nella riunione di giugno, che comprendeva l’espansione del PEPP per 600 miliardi di euro e la permanenza in vigore fino ad almeno giugno 2021. Tale intervento si accompagnava inoltre a un programma di reinvestimento di cedole e capitali rimborsati con durata almeno fino alla fine del 2022. Questo “bazooka quantitativo“si era del resto accompagnato a un approccio più amichevole ai paesi periferici quali l’Italia e alla forte iniezione di liquidità mediante TLTRO III. Da questo punto di vista, l’ulteriore abilitazione del flusso di credito verso imprese appartenenti a settori ad alta leva finanziaria avrebbe potuto continuare ad essere uno dei punti chiave della guidance BCE nei prossimi mesi. Conclusione avvalorata dal fatto che un flusso sufficiente di liquidità sia già stato fornito alle banche anche mediante LTRO, PELTRO.

Del resto, si noti che il supporto concreto e diretto all’economia reale per il tramite del settore bancario proviene più da Tiering e TLTRO III (soprattutto concedendo rinnovi a condizioni di tasso migliorative per le banche ‘virtuose’) che dall’acquisto diretto di obbligazioni. Sono peraltro non pochi coloro che tuttora si domandano in che misura le condizioni monetarie e di liquidità concesse da BCE alle banche, siano sufficientemente favorevoli al fine di fornire un flusso adeguato e sufficiente di capitale di finanziamento degli investimenti in capitale fisso delle imprese, che durante la crisi sono diminuiti considerevolmente.

Analizzando da vicino il tiering, cioè l’esenzione delle riserve bancarie eccedenti la riserva obbligatoria presso BCE da tasso negativo per un multiplo pari a 6 volte la riserva obbligatoria e sulle quali matura un tasso ‘agevolato’ dello 0%, alcuni esperti ipotizzavano BCE intendesse innalzare tale multiplo da 6 a 8 o 9 o superiori volte le rispettive riserve bancarie obbligatorie. Aumento questo riconducibile soprattutto al consistente flusso di liquidità iniettata in eurosistema, sia a seguito dei rimborsi di TLTRO II sia alla nuova immissione di denaro fresco da TLTRO III, ai quali si era aggiunto il PELTRO nella forma di credito eccezionale in occasione della pandemia offerto a condizioni agevolate alle banche.

Certamente occorre ammettere che, anche agli acquisti di titoli dell’Asset Purchase Program (APP) e del Pandemic European Purchase Program (PEPP) hanno ampliato considerevolmente la dotazione in attivi finanziari di titoli pubblici e privati nello Stato Patrimoniale di BCE. Di conseguenza, si è registrato l’aumento delle riserve delle banche (sia obbligatoria, sia in eccesso) per 1.000 miliardi di euro circa. Per i mercati, la evidente prevedibilità dei contenuti delle decisioni BCE di luglio avrebbe rafforzato negli esperti la convinzione che dal punto di vista del mercato questo annuncio fosse ‘un non-event’ senza soprese e che il vero market mover della settimana fosse il Consiglio Europeo per discutere del Recovery Fund e del bilancio dell’Unione Europea e che ci fossero i presupposti per pervenire a un accordo sul Fondo entro la pausa estiva. Del resto, la stessa indagine statistica sul credito BCE relativa al secondo trimestre 2020 Lending Survey pubblicata da BCE il 14 luglio 2020 aveva già confermato l’allentamento degli standard creditizi delle banche a favore delle imprese in concomitanza all’espandersi del credito bancario corporate con garanzia pubblica, l’espandersi del credito a breve termine destinato a finanziare i capitali circolanti aziendali accompagnato alla riduzione della domanda di credito a medio lungo termine a finanziare gli investimenti fissi e la contrazione nella domanda di credito retail sia al consumo, sia immobiliare, quest’ultima imputabile alla riduzione dei redditi privati disponibili conseguente alla crisi.

LA DECISIONE DEL 16 LUGLIO: FLESSIBILITÀ DEL QUANTITATIVE EASING E RECOVERY FUND

Nella decisione di politica monetaria del 16 luglio 2020 è stata confermata l’invarianza dei tassi:

- a 0% il main refinancing operations rate,

- a 0,25% il margin lending facility rate,

- infine, il tasso sui depositi permane allo -0.50%.

Il Governing Council proseguirà gli acquisti nell’ambito del PEPP (Pandemic European Purchase Program) con una dotazione totale di 1.350 miliardi di euro tali acquisti proseguiranno almeno fino alla fine di giugno 2021 e, in ogni caso, fino a quando non giudicherà che la fase di crisi del coronavirus sia terminata.

Il Consiglio Direttivo reinvestirà cedole e rimborsi dei titoli in scadenza acquistati nell’ambito del PEPP fino almeno alla fine del 2022.

Gli acquisti netti nell’ambito del programma di acquisto di attivi (APP) proseguiranno a un ritmo mensile di 20 miliardi di euro, insieme agli acquisti nell’ambito della dotazione temporanea aggiuntiva di 120 miliardi di euro fino alla fine dell’anno.

Il Governing Council continuerà inoltre a fornire ampia liquidità mediante rifinanziamenti.

L’annuncio BCE ha mantenuto invariate:

- sia le condizioni di tasso,

- sia quelle di Quantitative Easing,

- e, non aggiunge novità rilevanti in tema di tiering e TLTRO.

Dopo l’annuncio, il rendimento del BTP generico decennale ha evidenziato una forte debolezza che lo ha portato nei primi minuti intorno alle 13.45 da 1,2104% a 1,1965% circa. Il cambio euro dollaro negli stessi istanti si è mantenuto stabilmente a 1,14 circa.

Con riferimento al programma PEPP, Lagarde ha ricordato che la proporzionalità degli acquisti di titoli resta ed è in funzione della capital key che è il benchmark (quota di partecipazione al capitale BCE delle banche centrali di ogni paese) ma non è assolutamente vincolante e si affianca, soprattutto nel caso di acquisti di titoli dei paesi periferici, alla flessibilità:

- temporale,

- di asset classes e,

- di giurisdizioni.

Comparando il wording attuale rispetto a quello dell’annuncio di giugno, non troviamo differenze significative.

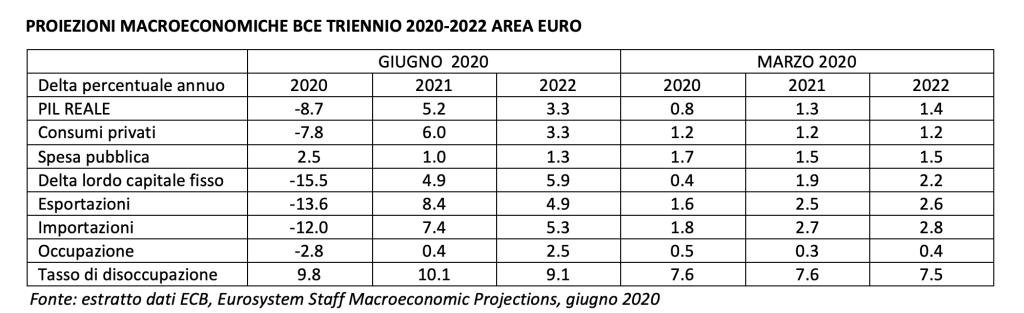

L’unica novità riguarda l’accesso alla liquidità pura mediante TLTRO per la quale rispetto a giugno, BCE aggiunge un riferimento a ‘elevato take-up (tiraggio) di fondi mediante TLTRO III da parte delle banche che darebbe propulsione al credito a imprese e famiglie. Dopo la sferzata recessiva di aprile, Lagarde ha confermato un miglioramento delle condizioni generali dell’economia europea in maggio e giugno, seppure i segnali della prima fase d’initial recovery così già come evidenziato dalle proiezioni BCE, siano ancora molto incerti. In conferenza stampa Lagarde ha inoltre affermato che una ripresa economica ‘a due velocità’ dei paesi core e periferici va assolutamente evitata mediante la Recovery Resilience Facility (RRF).

Del resto, secondo l’autorevole parere del vicepresidente della BCE Luis de Guindos riguardo la fase di crisi pandemica che stiamo attraversando, “sembra che stia iniziando a emergere una ripresa a due velocità“, riferimento questo alla necessità che il Recovery Fund possa combattere tale dualismo essendo strumento che dovrebbe contribuire a colmare il divario tra paesi core e periferici caratterizzati spesso da marcate differenze in termini di rapporto Debito-PIL e deficit pubblico.

Ogni paese europeo in un certo senso seguirà il proprio percorso in termini di recupero del mercato del lavoro. Particolare attenzione merita inoltre la possibile fase di recovery del ciclo, con tempistiche differenziate da paese a paese sia riguardo le componenti e la variazione assoluta del PIL, sia riguardo il tasso di disoccupazione.

La palla passa ora al Consiglio d’Europa straordinario del 17 e 18 luglio che dovrebbe definire i dettagli su size Recovery Fund, allocazione della RRF e sui rimborsi.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

Eurosystem Staff Macroeconomic Projections, GDP outlook – June 2020

ECB – July 2020 euro area bank lending survey – 14th July 2020

ECB – Decisioni di Politica Monetaria – 16 luglio 2020

Consiglio Europeo Straordinario – 17 e 18 luglio 2020