1. Mantenere ‘sotto controllo’ i rendimenti obbligazionari anche dopo il PEPP

Prima dell’annuncio di politica monetaria BCE del 16 dicembre 2021, il sentiment tra gli operatori di mercato era che, all’interno del Governing Council la battaglia tra i ‘falchi’ e le ‘colombe’ fosse ancora in corso.

Nelle ultime settimane di novembre e nelle prime di dicembre, si erano susseguite le dichiarazioni di alcuni esponenti BCE, tra i quali Isabel Schnabel che aveva espresso una posizione decisamente poco accomodante nel corso di un’intervista rilasciata a Bloomberg il 22 novembre dichiarando: ‘i rischi d’inflazione presentano una distorsione a rialzo’.

Era inevitabile che, il dibattito tra gli investitori vertesse sul tema della progressiva normalizzazione della politica monetaria della BCE, cioè della svolta da fortemente accomodante a ‘meno accomodante’.

In tal senso, se al rischio di persistente inflazione si accompagnava il recente timore per gli effetti della variante Omicron, all’interno del Governing Council avrebbero potuto prevalere gli obiettivi dei falchi rispetto a quelli delle colombe, quasi a voler seguire il ‘mood hawkish’ introdotto dalle altre grandi banche centrali, prima fra tutte la Fed. Al contrario, uno Statement BCE accomodante anche16 dicembre, avrebbe costituito un’autentica sorpresa per gli operatori dei mercati finanziari. È improbabile che la BCE potesse indicare al mercato la propria direzione oltre il 2022, dati sia il perdurante disaccordo interno al Governing Council sia l’incertezza sulle prospettive di inflazione dopo il 2022. Per tali motivazioni, l’innegabile condizione di politiche monetarie divergenti rispettivamente della Fed (tendenzialmente hawkish) e della BCE (tuttora dovish, ma forse ‘meno dovish’) avrebbe potuto essere il driver chiave del differenziale di rendimento tra titolo governativo americano e tedesco anche nel 2022.

Se concentriamo la nostra attenzione sull’output dell’economia europea, alcune case d’affari avevano ridotto la propria attesa sul tasso di crescita del PIL per il 2022 al +3,9% dal precedente +4,3%. Tuttavia, nella condivisibile assunzione che, l’efficacia dei vaccini non diminuisse, l’impatto della nuova ondata di pandemia sulla traiettoria di crescita per l’intero 2022 avrebbe potuto essere contenuto. Secondo alcuni esperti, l’agognata riduzione dei ‘colli di bottiglia’ nella catena del valore e delle più volte citate ‘strozzature’ nell’offerta, accompagnate alla decelerazione dell’inflazione, consentirebbero al PIL di crescere a un tasso attorno al 3.0% nel 2023. Sotto il profilo della politica fiscale, un’altra ipotesi alla base di molti giudizi di esperti, era che il ‘mood di bilancio’ dell’Unione Europea compresi i fondi Next Generation EU percorrerà una traiettoria di normalizzazione, e pur permanendo espansivo nel 2022, potrebbe passare da neutro a leggermente restrittivo nel corso del 2023.

Con riferimento al delicato tema dell’inflazione, tra gli esperti prevalevano due correnti:

- una view ‘ottimista’ che prevedeva la riduzione graduale e costante dell’inflazione;

- una view ‘cauta’ che prospettava un’inflazione persistente e a rialzo.

Secondo la view ottimista, gli esperti ritenevano che le proiezioni macroeconomiche della BCE di dicembre non avrebbero evidenziato un tasso d’inflazione pari o superiore al 2% nel biennio 2023-24. Altre previsioni contemplavano un possibile saggio d’inflazione atteso attestarsi all’1,8% per il 2024, che avrebbe agevolato condizioni finanziarie, se non restrittive, almeno progressivamente meno accomodanti per gli anni a venire. Un ulteriore tipologia di scenario ‘ottimista’, ipotizzava che le proiezioni BCE avrebbero mostrato un’inflazione core dell’1,4-1,5% per quest’anno, dell’1,5-1,6% nel 2022 e dell’1,6-1,7% nel 2023. Tali indicatori di crescita dei prezzi, avrebbero comunque assicurato al mercato uno Statement BCE ancora accomodante anche in dicembre.

Tre erano gli elementi che rafforzavano la view ‘ottimista’ sull’inflazione:

- la ripresa dell’ underlying inflation (inflazione di fondo) è concentrata principalmente su beni e servizi il cui utilizzo è strettamente connesso alla pandemia, oppure a beni durevoli quali impianti e attrezzature aziendali e viaggi-tempo libero;

- l’inflazione di fondo avrebbe rallentato la propria corsa con l’attenuarsi della pandemia;

- la curva di Phillips che mette in relazione il tasso d’inflazione al tasso di disoccupazione avrebbe avuto una forma ‘piatta’.

D’altro lato, per quanto attiene le case d’affari con view ‘cauta’, ovvero orientate a stime d’inflazione superiori al 3% per il 2022, quattro erano i fattori chiave:

- un punto iniziale del tasso di crescita dei prezzi ‘più alto’ indotto dalle stime ufficiali di recente pubblicazione superiori alle attese

- la prosecuzione delle tensioni in alcuni segmenti della catena produttiva

- la riduzione dei ‘colli di bottiglia’ nell’offerta ma solo a decorrere da fine 2022

- il permanere di costi dell’energia elevati con effetti indiretti sui prezzi delle materie prime e dei semilavorati.

Secondo questa seconda view ‘cauta’, un ipotetico percorso inflattivo a ribasso avrebbe impiegato un tempo molto lungo rispetto a quello dello scenario ottimista, distribuito su tutto il prossimo anno, con un’inflazione che si sarebbe attestata attorno al 4% almeno entro i primi tre mesi del 2022, per poi oscillare tra il 3% e il 4% nel corso della stagione estiva e puntare dritto a valori del 2% o inferiori, considerati ‘normali’ dalla BCE, solo nell’ultima parte del 2022, grazie al desiderato riequilibrio tra domanda e offerta di beni e servizi essenziali e alla normalizzazione dei costi dell’energia. Gli stessi esperti che definiamo ‘cauti’ sull’evoluzione dei prezzi, ipotizzavano un’uscita dal tunnel dell’inflazione con riduzione anche nel 2023 e valori ampiamente inferiori al 2% entro tale anno.

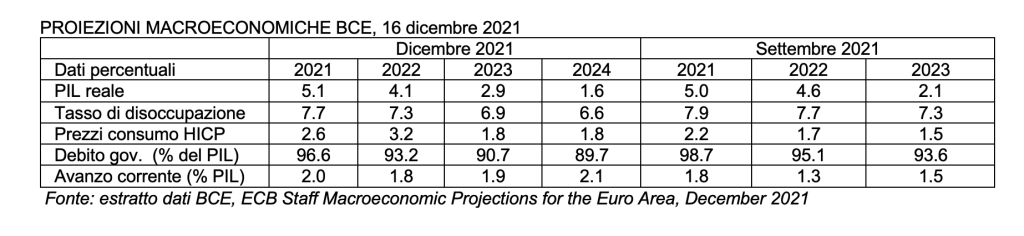

Dalle proiezioni macroeconomiche pubblicate da BCE il 16 dicembre era possibile osservare tre fenomeni che ancora non sanciscono l’uscita dalla crisi:

- revisione a ribasso sul PIL 2022 rispetto alla proiezione di settembre (a +4.1% dal +4.6% di settembre)

- lieve riduzione nella stima del tasso di disoccupazione nel 2023 (dallo 7.7% di settembre a 6.9% di dicembre)

- peggioramento sulla stima d’inflazione soprattutto nel 2022 (dal 1.7% di settembre al 3.2% di dicembre)

Per quanto riguarda i due programmi di quantitative easing BCE ovvero il PEPP e l’APP, le questioni importanti per gli analisti erano due:

Per quanto riguarda i due programmi di quantitative easing BCE ovvero il PEPP e l’APP, le questioni importanti per gli analisti erano due:

- se BCE avesse mantenuto l’APP (Asset Purchase Program) agli importi attuali inferiori a 30 miliardi al mese o tali importi potessero essere aumentati in considerazione del graduale venir meno del PEPP;

- se il PEPP (Pandemic European Purchase Program) potesse essere ‘rimodulato’ mediante una ‘envelope’ superiore o inferiore a 180 miliardi e, in tale circostanza, per quale durata temporale.

Osservando i dati di acquisto di asset effettuati da BCE nell’ambito del programma PEPP negli ultimi due mesi, questi mostravano che la BCE aveva incrementato la componente dello ‘shopping’ di asset dedicato ai titoli obbligazionari sovranazionali nei mesi di ottobre e novembre. L’istituto bancario centrale europeo aveva inoltre fatto sapere che, avrebbe interrotto gli acquisti il 21 dicembre 2021, per poi riprenderli dal 3 gennaio 2022 in poi.

In tema di quantitative easing, possiamo raggruppare le attese degli esperti in due scenari principali:

1. lo scenario moderatamente ‘Hawkish’ prevedeva:

- acquisti ‘netti’ (cioè acquisti lordi al netto delle nuove emissioni di bond) PEPP ridotti dagli attuali 65 a 50 miliardi

- acquisti ‘netti’ (includenti sia PEPP che APP) dagli attuali 85 ai probabili 70 miliardi al mese

- acquisti ‘lordi’ totali (includenti PEPP e APP) ridotti da 130 a 115 miliardi al mese

- termine probabile del PEPP in primavera 2022

- riduzione graduale dell’APP entro dicembre 2022

- ‘ricalibrazione’ di PEPP e APP in presenza di condizioni finanziarie favorevoli

- flessibilità maggiore nei reinvestimenti da rimborsi di titoli acquistati sia in ambito PEPP sia APP

Tutte queste ipotesi si accompagnavano alla probabile interruzione anticipata degli acquisti di titoli da marzo 2022 in poi sempre a patto che l’inflazione fosse moderata e che permanessero condizioni finanziarie favorevoli allo sviluppo economico.

2. Lo scenario ‘quasi Dovish’ d’ipotetica prosecuzione anche in dicembre del mood accomodante seguito storicamente da BCE, contemplava:

- l’estensione temporale degli acquisti in ambito PEPP oltre il loro termine fisiologico di marzo 2022:

- la dotazione PEPP costante a 200-250 miliardi di euro mantenuta per tutto il 2022

- l’acquisto di asset in ambito APP costante a 20 miliardi di euro al mese nel 2022

- la media di acquisti ‘netti’ totali PEPP e APP di 80 miliardi mensili fino a marzo 2022

- le riduzioni della media di acquisti netti PEPP e APP a 40 miliardi mensili solo tra aprile e dicembre 2022

La tesi di fondo di questo secondo scenario era che, le prospettive d’inflazione richiedessero ancora acquisti di asset consistenti, assicurando le attuali condizioni di flessibilità sul tipo di asset e sulle nazioni, per poi sostituire l’attuale PEPP ‘straordinario’ con un nuovo PEPP ‘ordinario’ a sostegno del rebound economico, senza modificare i termini temporali e quantitativi dell’APP.

Altri analisti non sostenevano che la citata flessibilità negli acquisti di titoli per nazioni avesse origine nella cosiddetta capital key, cioè in funzione della quota di partecipazione della banca centrale di ciascun paese al capitale della BCE, bensì tale flessibilità fosse trasferita dal PEPP all’APP, e probabilmente originasse dai reinvestimenti del PEPP o, forse, da un ‘PEPP virtuale’.

Fatte queste premesse, in ciascuno degli scenari si sosteneva la non irragionevole ma anche ideale ipotesi che, nel 2022 l’interazione tra offerta sul mercato primario dei titoli governativi da parte degli Stati europei e domanda derivante dagli acquisti di BCE fosse equilibrata.

Focalizzando l’analisi sulle Targeted Long Term Refinancing Operations (TLTRO), ovvero sulle ben note immissioni di liquidità di BCE a favore di banche ‘virtuose’ e a condizioni di tasso favorevole, ricordiamo che sull’ ‘ultima generazione’ delle TLTRO, cioè le TLTRO III, BCE applica alle banche europee un tasso base pari al tasso di deposito dello -0.50% con possibilità di tasso facoltativo di -1.00% da giugno 2020 a giugno 2022. L’opportunità per le banche di ottenere il ‘tasso agevolato’ sulle TLTRO dipende dalla capacità di ciascuna banca di far crescere correttamente il proprio stock di credito alle imprese e alle famiglie (esclusi i mutui).

Buona parte degli investitori istituzionali sosteneva un sostanziale rinvio della decisione sulle condizioni delle TLTRO ai meeting successivi a quello di dicembre 2021.

Tuttavia, alcuni analisti non condividevano tale posizione di ‘inerzia’ di BCE sulle TLTRO per due ordini di ragioni:

- sia le TLTRO sia il tiering (l’esenzione dall’applicazione di tasso negativo alle riserve bancarie ‘in eccesso’ presso BCE) sono flessibili;

- il rinvio di una decisione chiara sulle TLTRO avrebbe aumentato la volatilità dei tassi a breve termine sui mercati monetari.

Se da un lato le TLTRO avevano incentivato le banche a fare ‘carry trades’ ovvero a impiegare la liquidità ottenuta ‘a buon mercato dalla BCE in operazioni a tasso attivo superiore, queste operazioni rappresentano tuttora sia una componente massiccia della raccolta bancaria presente nei rispettivi attivi di bilancio, sia un pilastro fondamentale per il mantenimento di condizioni finanziarie favorevoli concesse dalle banche alle imprese dell’economia reale. Un’ulteriore tesi propugnata da alcuni esperti era che, qualora BCE avesse fatto annunci sulle TLTRO, la cosiddetta ‘sovvenzione‘ alle banche di -50 basis points addizionali sul tasso agevolato per le TLTRO (dal -0.50% al -1.00%) fosse estesa oltre giugno 2022 e che le banche europee a giugno 2022 avrebbero rimborsato a BCE fino al 75% dei fondi ottenuti mediante TLTRO.

Con riferimento alla policy dei tassi, alcuni analisti sostenevano che la BCE non avrebbe deciso alcun rialzo per un lungo periodo. Del resto, la banca centrale del vecchio continente a differenza della Fed, sembra aver percorso la via della pazienza in tema di tassi, facendo intendere di voler mantenere condizioni di finanziamento favorevoli per almeno tutto il 2022. Questo prolungato trend dovish ha portato gli esperti a ipotizzare un probabile aumento dei tassi solo dal 2023 in poi. Tale ipotesi era avvalorata dal fatto che, le proiezioni della BCE prevedevano che l’inflazione raggiungesse il livello target 2% solo all’inizio del 2025. Ipotesi questa che ben si adatta a un primo plausibile rialzo dei tassi non prima della fine del 2023, con rialzi successivi presumibilmente di 25 basis points ciascuno. In sintesi, lo scenario ‘basic’ di alcune case d’investimento in dicembre prevedeva l’annuncio di un ‘kit di strumenti monetari’ BCE ancora accomodante, anche se forse meno accomodante rispetto ai precedenti meeting, che potesse giustificare un rialzo solo a partire dal terzo trimestre del 2023 e probabili rialzi graduali anche nei meeting successivi.

2. 16 dicembre 2021: BCE rallenta gli acquisti, è un cauto tapering?

Nell’annuncio di politica monetaria del 16 dicembre 2021 è stata confermata l’invarianza dei tassi attesa dai mercati finanziari, come negli scorsi meeting BCE ha mantenuto:

- a 0% il main refinancing operations rate,

- a 0,25% il margin lending facility rate,

- infine, il tasso sui depositi permane allo -0.50%.

Riassumiamo qui di seguito i punti salienti dello Statement BCE con riferimento al quantitative easing: i funzionari a Francoforte hanno confermato che:

- la ‘envelope’ del PEPP permarrà a 1,85 trilioni di euro

- il PEPP potrebbe terminare in marzo 2022

- nel secondo trimestre 2022 gli acquisti netti in ambito APP raddoppieranno a 40 miliardi al mese

- seguirà la riduzione dell’APP a 30 miliardi al mese nel terzo trimestre 2022

- si avrà poi il ritorno al ritmo di acquisti APP di 20 miliardi al mese in ottobre 2022

- tutti gli acquisti saranno terminati poco prima dei rialzi dei tassi chiave

- i rimborsi per capitale e interessi da PEPP saranno reinvestiti fino a fine 2024

- le condizioni di tasso speciale sulle TLTRO termineranno a giugno 2022

- sarà possibile la ‘ricalibrazione’ del regime di remunerazione delle riserve bancarie presso BCE ‘a due fasce’ (two-tier system) mediante tiering

Lo Statement indica anche che: “Si potrebbero riprendere, se necessario, anche gli acquisti netti nell’ambito del PEPP al fine di contrastare gli shock negativi legati alla pandemia“. Lagarde ha dichiarato in conferenza stampa che: ‘il programma APP può stare molto bene sulle proprie gambe (rispetto al PEPP)’ confermando l’autonomia dei due programmi, l’uno straordinario e pandemico (il PEPP) l’altro ordinario e modulabile nei mesi a venire (l’APP) che non sostituisce il primo.

Dallo Statement traspare il ricorso alla flessibilità negli acquisti per classi di attività e per giurisdizioni, anche in conseguenza ai rimborsi, qualora la frammentazione del mercato originata dalla pandemia e il rischio di non stabilità dei prezzi lo richiedessero, anche addirittura acquistando titoli emessi dalla Grecia.

In sintesi, individuiamo questi quattro messaggi di fondo contenuti nello Statement BCE:

- gli acquisti ‘straordinari’ netti PEPP in condizioni di stimolo alla crisi termineranno a marzo 2022

- gli acquisti ‘regolari’ netti APP saranno modulati al fine di ‘ammorbidire’ l’uscita dallo stimolo

- la BCE sarà pronta a ridistribuire lo stimolo monetario qualora il mercato vacillasse

- Il programma APP si ridurrà dopo il suo potenziamento temporaneo

Il 16 dicembre 2021, il cambio euro dollaro si è portato al suo massimo punto di debolezza alle ore 15.00 italiane, nel corso della conference call di Lagarde attestandosi a 1.136. Il rendimento del Bund decennale è rimbalzato toccando il suo massimo registrato a -0.3138% alle ore 14.45, quindi a 15 minuti dall’avvio dell’udienza BCE alla stampa, dopo che il mercato aveva ‘incassato’ la comunicazione che il PEPP terminerà in marzo 2022.

Evoluzione gennaio-dicembre 2021 del Cambio Euro Dollaro, 16 dicembre 2021

Evoluzione intraday Bund decennale, 16 dicembre 2021

Fonte: www.marketwatch.com, e www.cnbc.com 16 December 2021

Secondo Lagarde potremmo trovarci all’ingresso nella recovery dell’economia in area euro, un’economia guidata dalla domanda robusta e dai risparmi che seguitano a sostenere i consumi privati e i redditi. L’output dell’economia eccederà il livello pre-pandemico a partire dal primo trimestre 2022. I prezzi dell’energia sono cresciuti in modo evidente. L’inflazione è attesa restare robusta nel breve termine a causa dei costi dell’energia. Tuttavia, sempre secondo la presidentessa BCE: ‘l’inflazione diverrà stabile sotto il target del 2% a medio termine ma permarrà sopra il 2% per la maggior parte del 2022’ e ‘raggiungerà l’1.8% nel 2024’. Certamente il mercato del lavoro europeo è in lenta ripresa, perché Omicron costituisce un ostacolo alla produttività, ma solo nel breve termine.

Lagarde vuole lasciare a sé stessa la possibilità che l’easing di BCE permanga flessibile e ‘opzionale’, questo giustifica sia il termine del PEPP in marzo 2022 sia il temporaneo rallentamento dell’APP. La flessibilità è un attributo essenziale ed è funzionale a combattere la pandemia. La flessibilità della politica monetaria garantirà a BCE il giusto approccio all’incertezza indotta dalla pandemia. Lagarde ha ribadito che il pacchetto di sostegno monetario BCE è stato approvato a larga maggioranza nel Governing Council. Il punto chiave è che per Lagarde i ‘colli di bottiglia’ resteranno con noi per qualche tempo’. Per Lagarde l’impatto di 0micron sull’economia europea è incerto e deve ancora essere stabilito con precisione e: ‘le banche ora sono redditizie come prima della pandemia’.

Analizzando le dichiarazioni in conferenza stampa, un’importante differenza dell’approccio al problema inflazione proposto da Lagarde rispetto a quello di Powell è che: seppure per entrambi esista un possibile rischio di upside sui prezzi, laddove Powell pone particolare enfasi sul necessario coordinamento tra obiettivo di controllo dell’inflazione obiettivo di piena occupazione, Lagarde è molto più concentrata sull’aumento nei prezzi dell’energia perché questi hanno influito per ben due terzi sulla differenza tra le proiezioni d’inflazione di settembre e quelle di dicembre. La vera dichiarazione ‘forte’ di Lagarde che chi scrive ritiene elemento distintivo o ‘divide’ tra lo Statement BCE (tuttora dovish) e lo Statement Fed (hawkish) pubblicato il giorno precedente è che, al contrario di una Fed decisamente orientata ai rialzi, ‘è molto improbabile che BCE alzerà i tassi nel 2022’. Certamente condividiamo l’idea di Lagarde che è arduo confrontare le economie americana e europea, perché ognuna attraversa una fase differente del ciclo economico: gli Stati Uniti paiono affacciarsi a una timida initial recovery, l’Europa riteniamo sia purtroppo ancora nella parte terminale della contrazione pandemica. Attendiamo con fiducia.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

Monetary Policy Decisions, ECB, 16th December 2021

Eurosystem staff macroeconomic projections, ECB 16 December 2021