LE DECISIONI DI POLITICA MONETARIA DEL 12 SETTEMBRE 2019

Come noto il 12 settembre 2019 il Consiglio Direttivo della BCE ha adottato un pacchetto comprendente importanti decisioni di politica monetaria espansiva.

Oltre all’attesa riduzione del tasso di interesse sui depositi di 10 basis points da -0,40% a -0.50%, il tasso applicato alle principali operazioni di rifinanziamento e il tasso sull’indebitamento marginale sono stati mantenuti ai livelli attuali rispettivamente dello 0,00% e dello 0,25%.

Sul fronte del mercato dei titoli obbligazionari, gli acquisti netti saranno riavviati nell’ambito dell’Asset Purchase Program (APP) a un ritmo mensile di 20 miliardi di euro a decorrere dal primo novembre 2019. BCE ha precisato di estendere la possibilità di acquistare attività finanziarie con rendimenti inferiori al tasso d’interesse sui depositi, nella misura ritenuta necessaria.

A ben vedere, la novità sensazionale sta nella struttura settoriale degli acquisti dell’Istituto Centrale Europeo: se a gennaio 2017 tali acquisti potevano riguardare esclusivamente titoli ‘govies‘ ( Public Securities Purchase Program PSPP), secondo l’ultima decisione BCE questa possibilità si amplia:

- al settore privato quindi ai titoli corporate o assimilabili ai corporate,

- ovvero alle obbligazioni bancarie garantite (Covered Bond Purchase Program CBPP3),

- ai titoli garantiti da attività (Asset Backed Securities Purchase Program ABSPP) e,

- al settore classico del ‘credito’ (Corporate Securities Purchase Program).

BCE ha anche fatto sapere che i reinvestimenti dei rimborsi derivanti da titoli in scadenza acquistati nell’ambito dell’APP continueranno, per intero, per un lungo periodo di tempo oltre la data in cui il Consiglio Direttivo inizierà ad aumentare i tassi di interesse chiave .

BCE ha specificato le modalità della nuova serie di operazioni di rifinanziamento a lungo termine mirate trimestrali (Targeted Long Term Refinancing Operations TLTRO III) al fine di preservare condizioni di prestito bancario favorevoli alle banche i cui impieghi netti ammissibili superano un parametro di riferimento. Il tasso applicato alle operazioni TLTRO III potrà essere inferiore al tasso d’interesse sui depositi prevalente durante la vita dell’operazione. La durata delle TLTRO III sarà estesa da due a tre anni. L’allungamento della scadenza porta con sè l’indubbio vantaggio di allineare la scadenza di tale modalità di funding bancario a quella degli impieghi utilizzati per finanziare progetti di investimento concreti, migliorando il sostegno all’economia reale. In particolare, il tasso d’interesse applicato alle TLTRO III sarà uguale al tasso medio applicato ai MRO (Marginal Refinancing Operations) dell’Eurosistema per tutta la durata dell’operazione. Per le banche con impieghi netti ‘eligible‘ tra la fine di marzo 2019 e la fine di marzo 2021 superiori agli impieghi netti di riferimento, il tasso applicato alle operazioni TLTRO III sarà minore potendo equivalere al tasso di interesse medio sui depositi prevalente per tutta la durata del finanziamento. In terzo luogo, in seguito all’estensione della durata temporale delle operazioni TLTRO III, le controparti saranno in grado di rimborsare gli importi presi a prestito nell’ambito di TLTRO III prima della loro scadenza finale, con una frequenza trimestrale da due anni dopo il regolamento di ciascuna operazione. Tali modifiche si applicheranno dalla prima operazione TLTRO III che sarà assegnata il 19 settembre 2019 […].

Ancora una volta è ribadito il metodo della ricompensa, ovvero solo alle banche più virtuose nel mestiere del fare credito, BCE concederà condizioni di favore di funding mediante TLTRO, sia nel tasso sia nella durata temporale.

Al fine di sostenere l’effetto stimolante della politica monetaria all’economia reale, verrà introdotto un sistema a due livelli per la remunerazione delle riserve, in cui una parte di riserve di liquidità in eccesso rispetto alla riserva obbligatoria sarà esentata dal tasso negativo (-0.50%) e remunerata al tasso annuo dello 0%. Il sistema a due livelli si applicherà alla liquidità in eccesso detenuta nei conti correnti con l’Eurosistema […] il livello di esenzione – sarà determinato come multiplo della riserva obbligatoria e sarà lo stesso per tutte le banche europee. Il livello esente delle disponibilità in eccesso di liquidità sarà remunerato a un tasso annuo dello 0%. Il livello non esente delle disponibilità in eccesso di liquidità continuerà a essere remunerato allo zero per cento o al tasso sui depositi, secondo quale tra i due sia inferiore. Questo metodo di esenzione a due livelli, denominato ‘tiering‘ partirà dal 30 ottobre 2019. Il moltiplicatore sarà fissato a sei volte la riserva obbligatoria.

Un’attenta lettura degli annunci ufficiali evidenzia che:

- se da un lato BCE si concede ampio margine di manovra sia modulando il livello del moltiplicatore sia l’entità del tasso di favore sulle riserve in eccesso,

- dall’altro l’uniformità di trattamento per tutte le banche di Eurosistema con un unico moltiplicatore, sia le virtuose con ingenti riserve in eccesso dei Paesi core come Francia e Germania, sia le meno virtuose di origine periferica di Italia, Spagna Portogallo a non convincere del tutto.

I PARERI DISCORDI DI ALCUNI MEMBRI DEL CONSIGLIO DIRETTIVO BCE E LE ATTESE DEL MERCATO

Prima di addentrarci nel merito dei possibili effetti sui mercati della complessa manovra espansiva analizzandola in tutte le sue sfaccettature, è utile fare un piccolo passo indietro osservando le attese degli operatori durante le ultime settimane anteriori all’annuncio.

Con riferimento al programma di acquisti di bond o Quantitative Easing, interrotto molto tempo fa e ora ripreso, alcuni autorevoli analisti attendevano un flusso di acquisti mensile di 40-45 miliardi per un anno, contro gli effettivi 20 miliardi seppur estensibili oltre l’anno. Non pochi esperti hanno peraltro centrato correttamente la previsione sul ribasso del tasso sui depositi di -10 basis points da -0.40 a -0.50 e l’introduzione del tiering, ampiamente scontata da buona parte delle investment banks.

Dando per acquisito l’orientamento ampiamente espansivo, quello che colpisce è il parziale disaccordo sulle decisioni di Draghi all’interno del Consiglio Direttivo. In tal senso, il Presidente della Bundesbank Jens Weidmann si era dichiarato contrario alla ripresa degli acquisti sul mercato, addirittura affermando non vi fosse una reale necessità di nuove misure di stimolo, perché la loro efficacia si ridurrebbe e in queste condizioni di mercato aumentano gli effetti collaterali a controbilanciarne i benefici; Weidmann ha anche invocato ‘particolare cautela nell’acquisto di titoli di Stato’, dichiarando che ‘su eventuali adeguamenti di politica monetaria, si dovrebbe decidere sotto la nuova Presidente (Christine Lagarde). A Weidmann ha fatto eco il Governatore Centrale olandese Klaas Knot, secondo il quale ‘L’Asset Purchase Program è lo strumento corretto da impiegare a fronte del rischio di deflazione, rischio questo che però ora non c’è‘. A unirsi al coro dei no al Quantitave Easing anche il numero uno della Banca Centrale estone Madis Muller, il quale ha palesato la propria opposizione a successivi acquisti di obbligazioni.

Tuttavia, all’interno del Consiglio Direttivo BCE il partito dei favorevoli non è stato meno battagliero: il Governatore Centrale finlandese Olli Rehn inizialmente ha posto l’accento su un “impatto efficace”di queste misure specificando ‘meglio esagerare con lo stimolo’. Lo ha seguito in scia il Governatore della Banca di Spagna Pablo Hernandez De Cos secondo il quale ‘il Consiglio è pronto a intervenire su tutti gli strumenti per assicurare la convergenza all’obiettivo d’inflazione’. Punto di vista moderatamente contrario ma possibilista quello di Robert Holtzmann della Bank of Austria, che ha affermato ‘darò voce a una posizione in qualche modo più critica riguardo ai suggerimenti “di allentare in futuro la politica monetaria”. È opportuno in questa sede ricordare che gli esponenti tedesco, olandese, austriaco ed estone si dichiararono contro il Quantitative Easing già dal suo esordio nel 2015.

Ma queste misure, secondo gli analisti di mercato sono state e saranno realmente efficaci? Molta parte del mercato stimava un annuncio di acquisti di titoli per trenta miliardi di euro al mese per un anno e un taglio di 10 basis points sul tasso di deposito, oltre al più che scontato tiering finalizzato a ridurre il costo opportunità delle riserve in eccesso delle banche da un lato originate dagli impieghi dei fondi ottenuti dal TLTRO, dall’altro dagli acquisti di obbligazioni proposto da BCE. Non a caso, lo scetticismo del Governatore della Banca di Francia è andato ad aggiungersi al tono ‘hawkish‘ dei governatori tedesco, olandese, austriaco e estone.

Il vero rischio, ad avviso di scrive, risiede nella non facile posizione del Governatore Draghi, che lanciando un bazooka monetario di tale potenza, potrebbe esaurire, pur ormai a termine mandato, quasi tutte le munizioni utili a incrementare il PIL del vecchio continente e a monitorare l’inflazione. A rassicurare tutti si è aggiunta una dichiarazione del futuro presidente BCE Christine Lagarde, nel corso di un’audizione del parlamento europeo: ‘la BCE deve essere agile e mantenere la politica molto accomodante pur essendo consapevole degli effetti collaterali negativi degli strumenti non convenzionali.’

È sull’impatto di tali effetti collaterali che si concentrerà il presente lavoro.

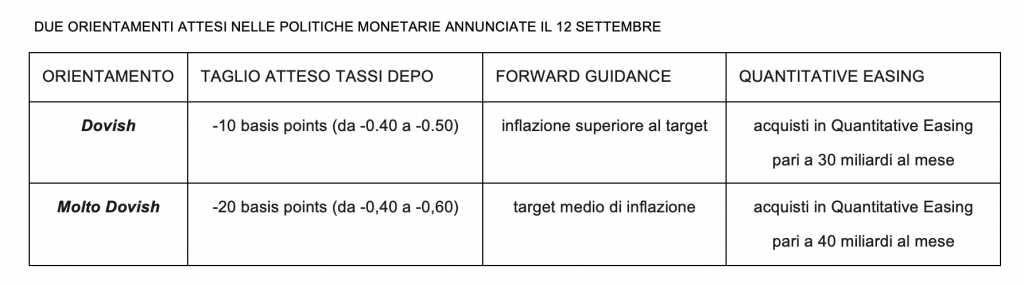

Con specifico riferimento alle attese degli analisti, riportiamo nella tabella sottostante due orientamenti previsionali di politica monetaria espansiva quello dovish-neutral e quello ‘molto dovish‘.

- Il primo caratterizzato da taglio di 10 basis points sui depositi, con inflazione uguale o superiore a un target specifico e acquisti di titoli a 30 miliardi al mese per circa un anno e mezzo.

- Il secondo molto espansivo, con tasso di inflazione medio target e generoso piano di acquisti in titoli tra 30 e 40 miliardi di euro al mese sullo stesso orizzonte temporale. Il primo tra i due pronostici è quello che più si è avvicinato all’annuncio reale.

Riteniamo meritevoli di considerazioni distinte le attese di alcuni autorevoli analisti sul tiering.

È questione ben nota, in Eurozona l’eccesso di liquidità non è equamente distribuito tra paesi, in particolare nei paesi europei periferici come Italia, Spagna, Portogallo le banche evidenziano multiplo medio delle proprie riserve in eccesso rispetto alla riserva obbligatoria molto basso. Discorso differente vale per le banche tedesche e francesi con multiplo che può arrivare a venti. L’introduzione del tiering ha evidenziato pressioni a rialzo sui tassi monetari a breve come l’EONIA (dal due ottobre il nuovo benchmark si chiamerà €str). Alcuni studi evidenziano che, anche introducendo un moltiplicatore della riserva obbligatoria pari a otto, quindi più prossimo alla fascia inferiore periferica, si sarebbe manifestata pressione a rialzo sui tassi repo, risultato contrario agli intenti BCE.

Gli esperti hanno suggerito di evitare tale effetto restrittivo applicando il tiering solo alle riserve in eccesso, tuttavia con l’importante effetto collaterale di penalizzare le banche dei Paesi core come la Germania, caratterizzate da un costo marginale delle riserve eccedenti pari a zero. Un’ipotesi alternativa di tiering è stata l’introduzione di fasce multiple con tasso negativo ma meno penalizzante rispetto al tasso depo (-0.50), ad esempio -0.30 o -0.20 e ulteriore fascia a tasso zero. Gli esperti hanno proiettato lo scenario estremo caratterizzato da tasso positivo su quota parte delle riserve eccedenti, coll’effetto indesiderato di incrementarne notevolmente il costo marginale sopra lo zero. Questo scenario comporta un indebito vantaggio per le banche meno virtuose dei paesi periferici caratterizzate da riserve eccedenti contenute. Si è d’altro lato osservato che, la mancata introduzione del tiering a mitigare l’effetto deleterio dei tassi negativi sui depositi, finirebbe per originare un ‘floor‘ pari al tasso negativo ufficiale sui depositi. Quello che alcuni analisti hanno temuto è che l’introduzione del tiering potrebbe causare lo steepening o irripidimento nella curva dei rendimenti dei govie core europei, di fatto evidenziando la mancanza di un legame solido tra tassi sui depositi e tassi interbancari di breve termine.

to be continued 1/4

LEGGI QUI l’articolo successivo 2/4, BCE: Whatever it takes… analisi del Quantitative Easing

LEGGI QUI l’articolo successivo 3/4, BCE: Whatever it takes… il TLTRO III e il Tiering

LEGGI QUI l’articolo successivo 4/4, BCE: Whatever it takes… e l’appello alla politica fiscale

Per approfondimenti, consultare i seguenti link e/o riferimenti:

ECB introduces two-tier system for remunerating excess liquidity holdings, 12 September 2019