1. Un taglio dei tassi che dà respiro ai mercati

Alla vigilia del meeting FOMC del 18 settembre 2024, i mercati presagivano una Fed dal tono accomodante. Il presidente Powell avrebbe enfatizzato i rischi di deterioramento del mercato del lavoro, propedeutici a un allentamento in caso di deterioramento della crescita.

La conferenza stampa Fed avrebbe lasciato la porta aperta su un taglio più robusto nel caso di rischi occupazionali non equilibrati ai rischi inflattivi.

Tre gli scenari attesi:

• Dovish: Summary Economic Projections Fed (SEP) ottimiste, 4 tagli tassi consecutivi 2024, chiusura tightening bilancio, taglio da 50 basis point;

• Base case: SEP positive, 3 tagli 2024, possibile cambio di rotta graduale dei tagli nel 2025 meeting by meeting, taglio da 25 o 50 basis point;

• Hawkish: taglio da 25 basis point, incertezza su tagli 2024-25: Powell appagato da minor CPI seppur controbilanciato da deboli dati sul lavoro.

Lo Statement Fed del 18 settembre ha concretizzato lo scenario Dovish con un taglio di 50 basis point.

Analizziamo le principali variabili macroeconomiche americane sotto tre aspetti:

• i trend di fondo;

• i dati ufficiali;

• le attese riguardo le SEP.

Crescita del PIL

Trend di fondo:

• revisione a ribasso stima PIL terzo trimestre 2024 +2.0% (precedente 2,1%)

• spesa per difesa superiore al previsto in agosto

• indice ISM manifatturiero inferiore a 50 (timori di recessione)

• traiettoria produttiva comunque resiliente

Principali driver di incremento PIL reale nel secondo trimestre:

• ripresa investimenti privati in scorte

• accelerazione spesa al consumo. controbilanciati da

• riduzione investimenti fissi residenziali.

I dati

Secondo il secondo report dell’US Bureau of Economic Analysis:

• PIL +3,0% annuo nel secondo trimestre 2024

• primo trimestre 2024 PIL reale +1,4%.

Nella stima anticipata:

• aumento del PIL reale +2,8%

• l’aggiornamento al 3.0% citato rifletteva revisione a rialzo dei consumi

I delta del PIL in dollari attuali secondo trimestre 2024:

• +5,5% annuo, ovvero

• +383,2 miliardi di dollari

PIL ‘a stock’ secondo trimestre 2024:

• 28,65 trilioni di dollari, quindi

• +23,2 miliardi di dollari rispetto a stima precedente.

Stime di crescita degli analisti riguardo le SEP

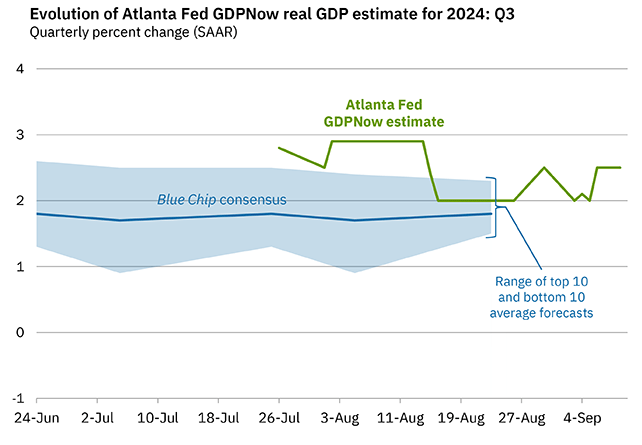

Source: Federal Reserve Bank of Atlanta, 12th September 2024

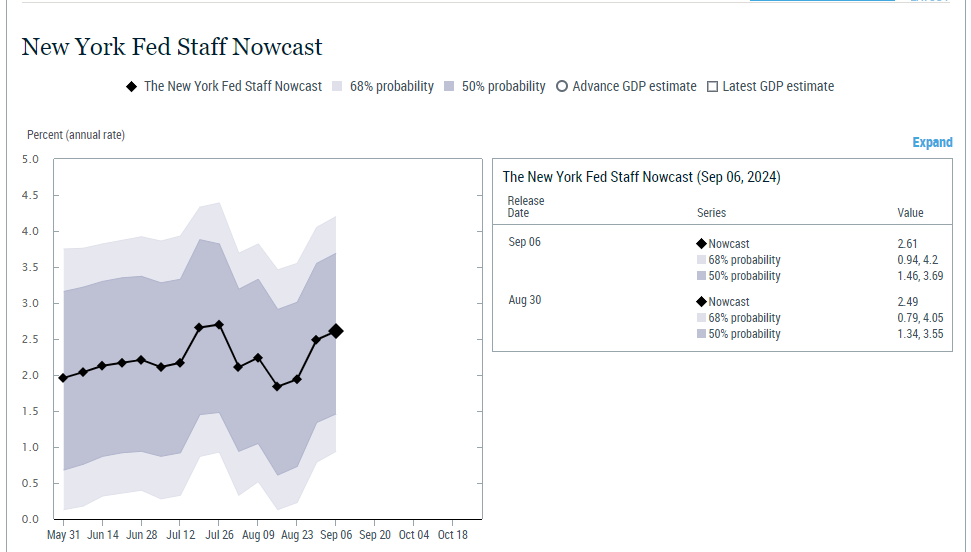

Source: The New York Fed Staff Nowcast, 6th September 2024

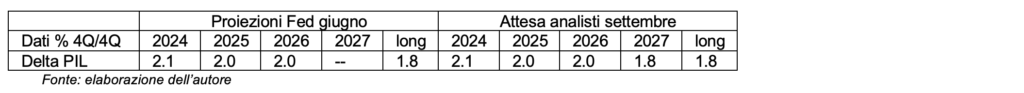

Di seguito, la comparazione riguardo al PIL tra le SEP di giugno e le attese di alcuni esperti sulle SEP di settembre: si nota l’invarianza attesa delle proiezioni Fed sul PIL nel triennio 2024-2026.

Mercato del lavoro

I trend di fondo

Attese Tasso di disoccupazione:

• stabile al 4.3% possibile taglio Fed Funds rate 50 basis point

• inferiore a 4.3% taglio di 25 basis point

• possibile transitorietà aumento disoccupazione agosto

• difficoltà ottenimento posti di lavoro

• calo offerte lavoro-saggi assunzione

• calo occupazione nei servizi ISM

• assunzioni lente in JOLTS (Job Openings and Labor Turnover Survey)

• libro beige poco brillante

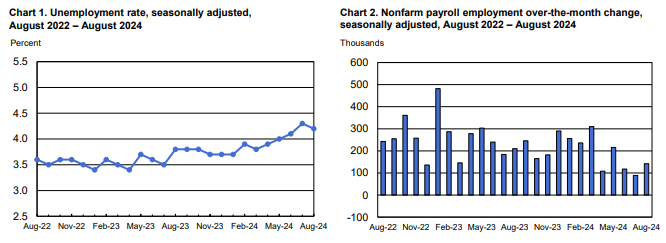

Dati occupazione agosto

Stock e flussi:

• +142.000 occupati non agricoli

• Disoccupati totali 7,1 milioni (6,3 milioni agosto 2023)

• Cassa-integrati 872.000 (-190.000)

• Perdenti posto 1,7 milioni

• Disoccupati per più di 27 settimane 1,5 milioni

Tasso disoccupazione:

• 4.2% (3.8% agosto 2023)

Altre variabili:

• saggio partecipazione a forza lavoro 62,7%

• occupati/popolazione totale = 60% (-0.4% su anno)

Livello di attività

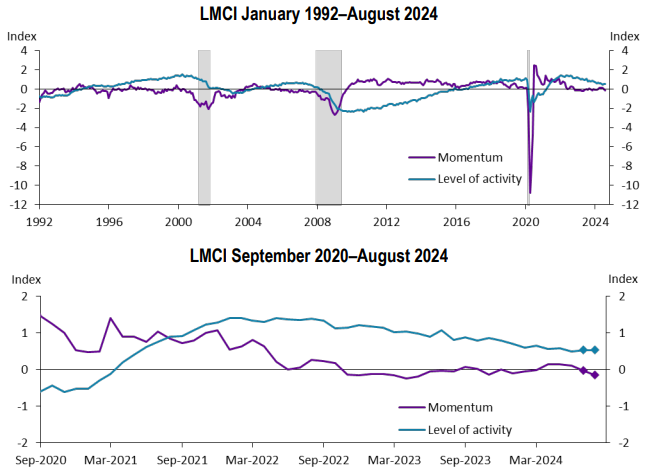

L’LMCI (Labor Market Composite Indicator) di Kansas City Fed pubblicato il 10 settembre 2024 e contenente 24 parametri sul job market di agosto, indicava lieve aumento nel grado di attività del mercato del lavoro.

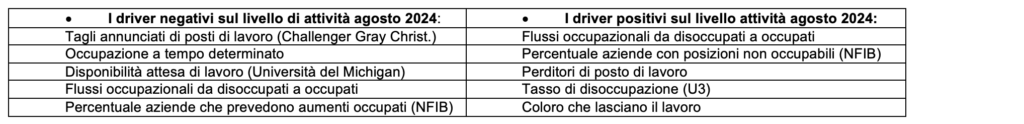

Kansas City Fed ha distinto due gruppi di driver che hanno influito sul grado di attività del del lavoro: negativi e positivi.

Maggiore driver positivo:

• flussi da disoccupati a occupati (saggio di occupabilità) +27% (+25.7% in luglio)

Maggiore driver negativo:

• tagli occupazionali annunciati: 76.000 tagli in agosto (26.000 in luglio)

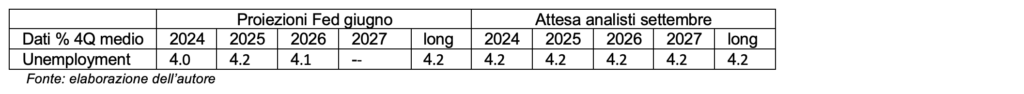

Attese SEP Labor Market Projections

Nella tabella seguente, si evince lieve peggioramento atteso dagli analisti del saggio di disoccupazione 2024 e 2026 rispetto alle SEP di giugno:

Fonte: Federal Reserve Bank of Kansas City, September 2024

Fonte: Bureau of Labor Statistics, September 2024

Inflazione

I trend di fondo

Driver inflattivi:

• minor occupazione

• difficile accessibilità economica

• non coesisteranno con l’impennata dei costi per alloggi

I dati

• CPI (prezzi al consumo) e PPI (prezzi alla produzione) agosto più robusti del previsto

• sorpresa a rialzo di CPI core (esclusi cibo e energia)

• beni primari in deflazione

• prezzi servizi core (alloggi esclusi) in aumento

Secondo l’ultimo report del Bureau of Labor Statistics:

CPI urban consumers (CPI-U)

• 0,2% in agosto (+0,2% a luglio)

• negli ultimi 12 mesi, indice generale +2,5%

Dettaglio componenti:

• alloggi +0,5% in agosto (fattore principale incremento indice)

• alimentari +0,1% in agosto (+0,2% in luglio)

• al cibo fuori casa + 0,3% (0,0% cibo consumato a casa)

• energia -0,8% in agosto (invariato in luglio)

CPI core (esclusi cibo ed energia)

• +0,3% in agosto, (+0,2% in luglio)

Variazioni su anno ultimi 12 mesi:

- CPI globale +2,5% (minor aumento di 12 mesi da febbraio 2021I.

- CPI core +3,2% negli ultimi 12 mesi. Dei quali:

- energia -4,0%

- alimentari +2,1%

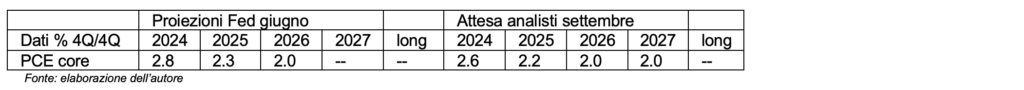

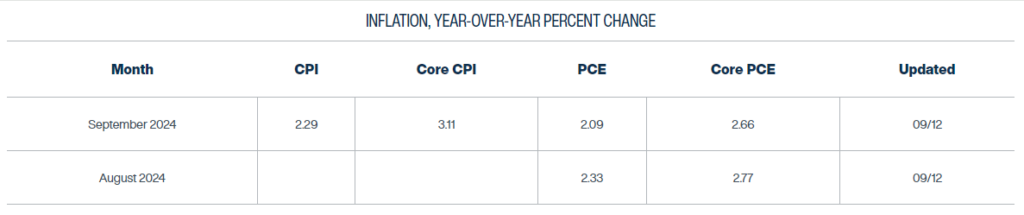

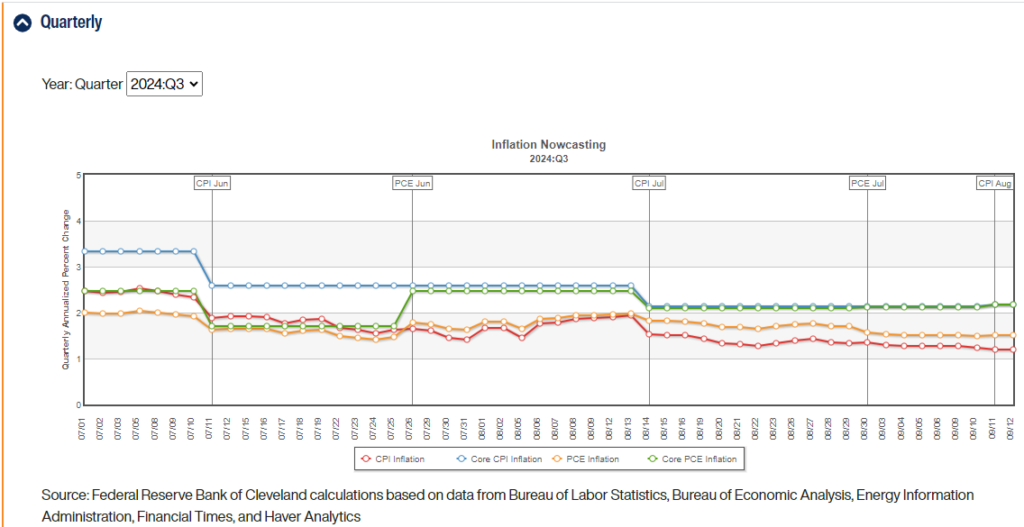

Attese analisti su SEP Proiezione inflazione Fed

Di seguito confronto tra proiezioni Fed giugno su PCE core (esclusi cibo ed energia) comparate con le attese di alcuni analisti per settembre: si evince il sostanziale calo atteso della PCE core nel biennio 2024-2025.

Di seguito le attese su CPI e PCE elaborate da Cleveland Fed, da agosto a settembre si evincono:

• delta atteso in calo PCE 24 basis point,

• delta calo atteso PCE core 11 basis point

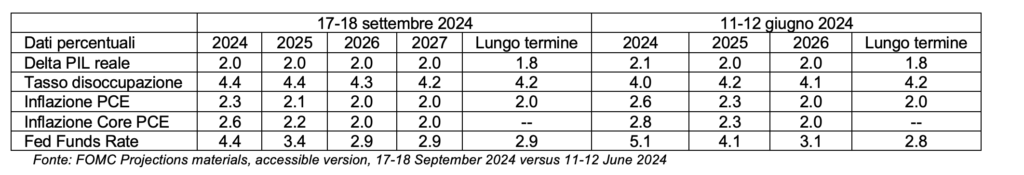

Di seguito l’estratto delle proiezioni macroeconomiche FED aggiornate (SEP) al 18 settembre 2024 che a confronto delle stime di giugno 2024 evidenziavano:

• PIL invariato nel biennio 2025-26 (2.0%) e lieve slowdown nel 2024 (2.0% settembre, 2.1% a giugno);

• PCE inflation invariata nel 2026 a 2.0% e in riduzione nel biennio 2024-25 ( 2.3% e 2.1% verso 2.6% e 2.3%);

• disoccupazione in calo nel triennio 2024-26 ( 4.4%, 3.4%, 2.9% verso 5.1%, 4.1%, 3.1%);

• invariate attese nel lungo termine su tutti gli indicatori, a eccezione del Fed Funds rate che da 2.8% di giugno passa 2.9% in settembre.

Tassi e ‘dot plot’ Fed

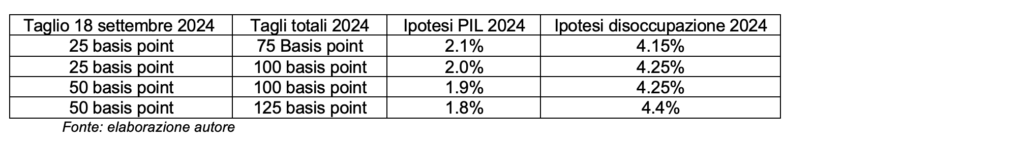

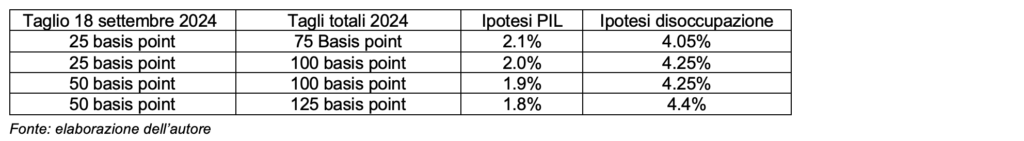

Possibili “scommesse” sul percorso tassi su scenari 2024 in funzione di PIL e disoccupazione attesi

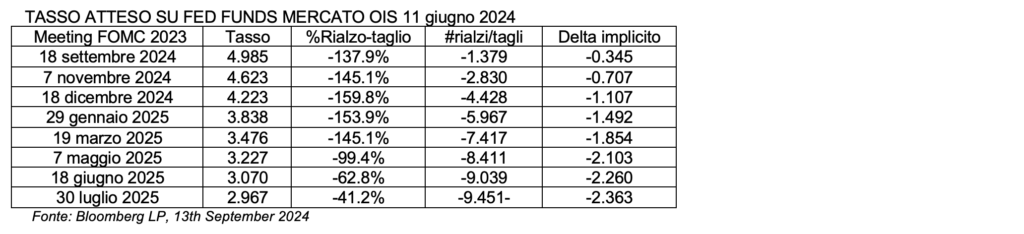

Di seguito, le ipotesi del mercato riguardo l’evoluzione del Fed Funds rate del mercato degli strumenti derivati di tasso OIS nella sera del 13 settembre 2024 ore 22.00. Si notano attese di taglio da 40 basis point del Fed Funds rate in settembre e numerosi tagli successivi in sequenza.

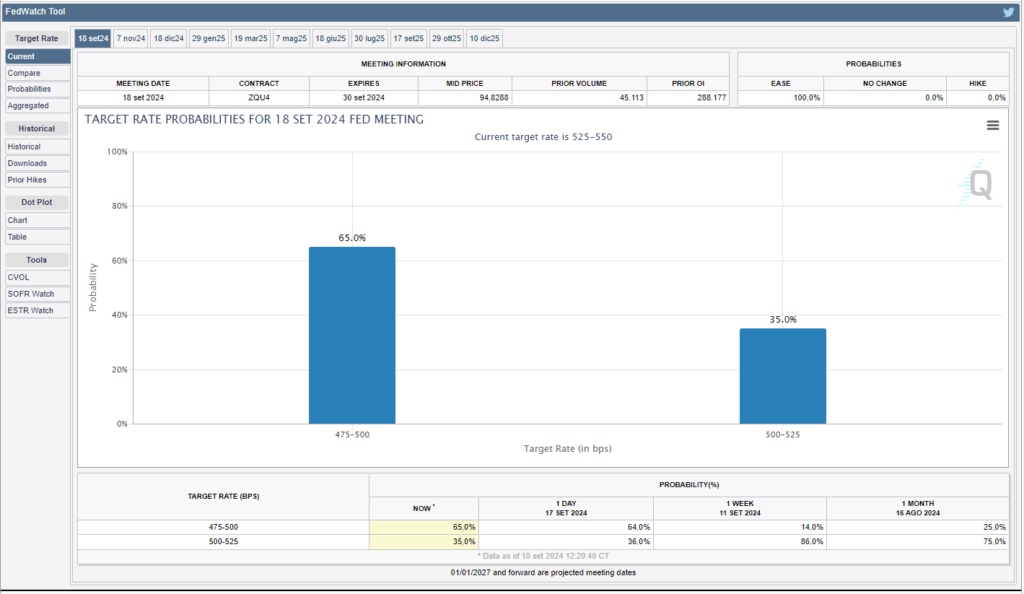

Il 18 settembre 2024 alle ore 19.30, solo 30 minuti prima dello Statement Fed, lo strumento previsionale sui tassi Chicago Mercantile Exchange Watchtool indicava una probabilità del 65% che il FOMC tagliasse di 50 basis point portando l’intervallo target a 4.75%-5.00 dai precedenti 5.25%-5.50% e una probabilità del 35% di riduzione di 25 basis point, portando il range a 5.00%-5.25. Una scommessa molto ottimista, ma rivelatasi corretta.

Fonte: www.cmegroup.com 18th September 2024

Sintetizziamo in tabella alcune scommesse sul percorso tassi 2024 in funzione di PIL e disoccupazione attesi:

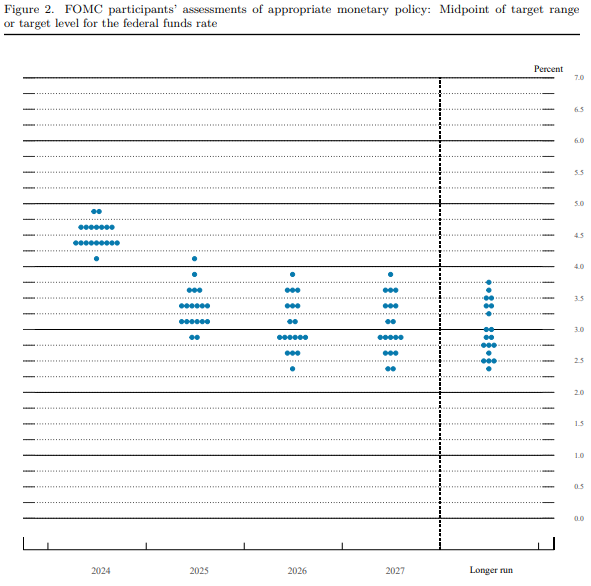

DOT PLOT

Il dot plot Fed del 18 settembre mostrava che la proiezione mediana dei funzionari Fed di fine anno per il tasso sui Fed Funds 2024 al 4,38%. La stima mediana per fine del 2025 era scesa al 3,38%.. Ciò suggerisce che la Fed taglierà i tassi di un ulteriore 0,50% entro fine 2024. Al di fuori del taglio enorme di 50 punti base di mercoledì 18 settembre, la Fed si è mossa con incrementi di 25 basis point nell’ultimo anno, indicando che prevede di tagliare i tassi di interesse altre due volte nel 2024.

Fonte: FOMC Projections materials, Projections Material, 18th September 2024

2. La Fed taglia con forza, i mercati esultano, ma Powell avverte: “50 basis point non saranno il nuovo ritmo dei tagli”.

Lo Statement monetario Fed del 18 settembre non ha deluso i mercati con un taglio da 50 basis point:

- intervallo obiettivo Fed Funds ridotto a 4.75%-5.00% (precedente 5.25%-5.50%);

- tasso ufficiale di sconto 5.50%;

- tasso pagato sulle riserve bancarie (IORB) 4.90%.

Diamo un estratto dallo Statement che giustifica il maxi-taglio: .”Il FOMC ha acquisito maggiore fiducia nel fatto che l’inflazione si stia muovendo in modo sostenibile verso il 2% e ritiene che i rischi per il raggiungimento dei suoi obiettivi di occupazione e inflazione siano più o meno in equilibrio”, Lo Statement prosegue evidenziando che i decision makers Fed sono “Fortemente impegnati a sostenere la massima occupazione”, oltre a riportare l’inflazione al loro obiettivo.

Analizziamo gli effetti immediati su tre asset allo Statement Fed delle 20.00:

• il rendimento del Treasury decennale è sceso da 3.6926% delle 19.59 a 3.6362% alle 20.00

• l’indice S&P500 ha impennato da 5627.21 delle 19.59 con spike a rialzo fino a 5689.7500 delle 20.00

• il dollaro ha perso terreno verso euro da 1.1126 delle 20.00 fino a raggiungere 1.1178 sempre alle 20.00

Fonte: www.cnbc.com, e www.marketwatch.com, 18th September 2024

3. Proponiamo alcuni dei punti chiave esposti in call da Jerome Powell

ECONOMIA E PIL

L’economia statunitense è forte: le vendite al dettaglio e il PIL mostrano che l’economia cresce a n ritmo sostenuto: “È in buona forma e vogliamo mantenerla lì”. L’offerta immobiliare non “aggiustabile” dalla Fed, normalizziamo i tassi, si normalizzeranno anche gli alloggi. Aggiunge: “Non vedo nulla che suggerisce un aumento delle probabilità di recessione”.

LAVORO

l mercato del lavoro si è raffreddato rispetto allo stato surriscaldato, il tasso di disoccupazione è aumentato ma rimane basso. Le condizioni sono meno rigide ora rispetto a prima del covid. Powell aggiunge: “Il mercato del lavoro non è fonte di pressioni inflazionistiche, i rischi al ribasso per l’occupazione sono aumentati”. Il rapporto QCEW suggerisce che i salari potrebbero essere rivisti al ribasso e la Fed sta adattando i dati sui salari.” “Il mercato del lavoro è solido, vogliamo mantenerlo lì”. “In condizioni abbastanza vicine alla massima occupazione; “Non stiamo assistendo ad un aumento dei licenziamenti né lo sentiamo dalle aziende”. Il tasso di disoccupazione è nel segmento basso poco sopra 4%, e questo mostra buone condizioni. La Fed vedrà altri due rapporti sull’occupazione prima della prossima riunione del FOMC. Powell aggiunge: “L’afflusso transfrontaliero ha consentito alla disoccupazione di aumentare”.

INFLAZIONE

Le aspettative d’inflazione a lungo termine appaiono ben ancorate: “Siamo profondamente consapevoli che l’elevata inflazione comporta notevoli difficoltà, anche se i rischi d’inflazione al rialzo sono diminuiti”. Il mercato del lavoro non è una fonte di elevate pressioni inflazionistiche. “Sull’inflazione c’è una vasta gamma di opinioni ma anche molti punti comuni all’interno del FOMC”. Ammette: “L’inflazione immobiliare è un aspetto che si sta trascinando un po’, ma gli affitti di mercato stanno facendo quello che vogliamo che facciano, anche se i contratti di locazione rinnovati non stanno diminuendo così tanto”. “La decelerazione dell’inflazione immobiliare è più lenta di quanto ci aspettassimo, non pensiamo che il risultato dell’inflazione immobiliare sia in dubbio, è difficile valutare l’effetto dei tagli dei tassi sul mercato immobiliare”. “Gli altri elementi dell’inflazione si sono comportati piuttosto bene.”

BILANCIO FED

“Non stiamo pensando di fermare il deflusso del nostro bilancio, le riserve sono abbondanti e si prevede che rimarranno lì per molto tempo”.

TASSI

“Secondo le proiezioni economiche Fed (SEP), sui tassi la Fed può accelerare, rallentare o fare una pausa, se appropriato”. “C’è un’ampia gamma di incertezze attorno alle stime del tasso neutrale”. “Abbiamo lasciato aperta l’entità del taglio dei tassi durante il periodo di blackout”. Dichiara soddisfatto: “C’è stato un ampio consenso sulla decisione sui tassi che abbiamo votato, tutti e 19 i partecipanti hanno votato per tagli multipli, 17 di essi hanno votato per 3-4 tagli”. “Le proiezioni dei tassi per il 2024 (dot plot) mostrano grandi cambiamenti rispetto a giugno.” “Il nostro taglio odierno è un segno dell’impegno a non restare indietro, e la Fed è stata molto paziente nel ridurre i tassi ufficiali”. “Avremmo potuto tagliare a luglio, ma non lo abbiamo fatto”. Naturalmente: “Nessuno dovrebbe considerare un taglio di 50 basis point come il nostro nuovo ritmo futuro”. “La mia sensazione è che non torneremo a tassi neutrali bassi. La Fed sta spostando i tassi verso un livello più normale nel tempo, il che significa che tassi più bassi porteranno a più venditori e acquirenti nell’economia”.

“Non abbiamo una singola ‘bussola’ che possa dettare la dimensione del taglio totale.”

CONDIZIONI FINANZIARIE

“Non posso parlare dei tassi ipotecari, dipendono da come va l’economia, posso dire al pubblico che abbiamo avuto un’esplosione d’inflazione e abbiamo aumentato i tassi al fine di raffreddare l’economia, anche se non è stato piacevole per i cittadini”.

BASILEA 4 (‘BASEL 3 ENDGAME’)

“Le modifiche al capitale bancario sono state negoziate tra le agenzie, l’idea è che ci stiamo muovendo insieme e non separatamente dalle altre agenzie; tale proposta, avviene con il mio sostegno, stiamo cercando di portarla a conclusione l’anno prossimo.”

OBIETTIVI DI POLITICA MONETARIA FED

“La Fed rimane totalmente concentrata sui suoi obiettivi di doppio mandato e impegnata a mantenere la forza dell’economia, può mantenere la forza del lavoro con un aggiustamento di politica monetaria”. “Il nostro approccio paziente nell’ultimo anno ha dato i suoi frutti. I rischi per l’occupazione e l’inflazione sono più o meno in equilibrio, la Fed non ha seguito alcun percorso prestabilito; la politica monetaria è ben posizionata per affrontare i rischi. La Fed resta impegnata a portare l’inflazione al suo obiettivo del 2%, le proiezioni Fed mostrano un processo di ricalibrazione della politica monetaria. Questo processo di ricalibrazione avrà luogo nel tempo, è una proiezione ‘base case’. Niente nelle proiezioni suggerisce che abbiamo fretta. Il momento per sostenere il mercato del lavoro è quando è forte, siamo in grado di reagire se il mercato del lavoro rallenta inaspettatamente e non abbiamo bisogno di un mercato del lavoro più flessibile per abbassare l’inflazione”. “Il fatto è che la Fed influenza le condizioni economiche con un certo ritardo, ma l’economia statunitense è in una buona posizione, il nostro taglio è per mantenerla in tale posizione di forza.” “Stiamo ricalibrando la nostra politica verso una posizione che sarà più neutrale, i rischi sono bilanciati”.

Per quanto riguarda l’indipendenza della Fed, Powell spiega che essa evita di favorire le persone che governano: “Vogliamo servire tutti gli americani, non servire alcun politico.” Conclude: “Spero e credo fortemente che l’indipendenza della Fed continuerà”.

“I contenuti sono riferibili unicamente all’autore ed esprimono la sua personale opinione al 18/09/2024. Non costituiscono alcuna raccomandazione d’investimento e non impegnano le società e istituzioni di appartenenza”.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

Gross Domestic Product (Second Estimate), Corporate Profits (Preliminary Estimate), Second Quarter 2024, Bureau of Economic Analysis, 29th August 2024

Productivity and Costs, Second Quarter 2024 Revised, US Bureau of Labor Statistics, 5th September 2024

New York Fed Staff Nowcast, Federal Reserve Bank of New York, 6th September 2024

The Employment Situation, U.S. Bureau of Labor Statistics, 6th September 2024

The KC Fed LMCI suggests the level of activity was little changed and momentum decelerated moderately in August. KC Fed, 10th September 2024

Consumer Price Index Summary, U.S. Bureau of Labor Statistics, 11th September 2024

GDPNow, Federal Reserve Bank of Atlanta, 12th September 2024

CME Fed Watch tool, 18th September 2024

Bloomberg economic calendar, September 2024

Federal Reserve issues FOMC statement, 18th September 2024

Summary of Economic Projections, Fed, 18th September 2024

S&P 500 Index, CNBC, 18th September 2024

U.S. 10 Year Treasury, CNBC, 18th September 2024