1. La sottile differenza tra ‘buoni progressi’ e ‘ulteriori e sostanziali progressi’ dell’economia

Prima dell’annuncio monetario Fed del 16 giugno, era convinzione diffusa che, a causa del recente dato d’inflazione sorprendentemente forte, era probabile che l’istituto bancario centrale americano desse il via alla discussione riguardo l’uscita dalla sua politica monetaria ultra-accomodante.

Del resto, le dichiarazioni rilasciate dagli alti funzionari della Fed erano suscettibili di un’interpretazione in qualità di prove che testassero le reazioni del mercato al sentore di un possibile futuro tapering. Si noti che, contrariamente a quanto era avvenuto nel 2013 in occasione del cosiddetto ‘tapering tantrum’ di matrice Bernanke, i primi accenni di inversione di tendenza questa volta non avevano sortito movimenti repentini di mercato; ragion per cui il mood Fed sarebbe forse stato orientato a maggior cautela.

D’altro lato, era ragionevole prevedere che, i dati macroeconomici di recente pubblicazione non fossero ancora abbastanza robusti da consentire alla Fed la segnalazione del tapering già nello Statement di giugno. Già nell’annuncio di aprile, Powell aveva invocato, non uno ma ‘una serie’ di dati forti sul mercato del lavoro già all’inizio di aprile. A seguito della innegabile delusione originata dai deboli dati macro di aprile, i dati di maggio sarebbero stati preferibilmente forti. Era peraltro innegabile che, un solo buon rapporto non coincideva certamente con una ‘serie’ di dati positivi desiderati da Powell. Si noti che, il primo autentico passo nella direzione di normalizzazione della politica monetaria statunitense corrisponderà al ridimensionamento degli acquisti di bond.

Se osserviamo l’evoluzione del quantitative easing pandemico, fino a questo momento la Fed ha acquistato titoli per un valore mensile di 120 miliardi di dollari.

Tali considerazioni, portavano una parte consistente della comunità di analisti a sostenere che, fosse probabile che la Fed permanesse in un atteggiamento di monitoraggio della curva dei rendimenti, seppure nella constatazione di un miglioramento della congiuntura, che si sarebbe potuto tradurre in un irripidimento della curva. Secondo le prospettive avanzate da alcuni esperti, il meeting di Jackson Hole di agosto 2021 sarebbe stato l’occasione giusta per iniziare a pensare (si noti, solo a pensare, non ad attuare) al tapering, affievolendo di fatto gli intenti della corrente ‘hawkish’ (falchi) all’interno del FOMC Fed. Ricordiamo al lettore attento che, la Fed è investita del duplice mandato di crescita del PIL e obiettivo stabilità dei prezzi. La recente pubblicazione di un dato debole sui Non Farm Payrolls (dato che misura la variazione nel numero di persone con una occupazione stabile nel mese precedente) avrebbe inoltre fatto ragionevolmente intuire che, la riunione di giugno sarebbe stata un’occasione troppo immediata per consentire alla Fed di cambiare il suo mood espansivo. Si ricordi inoltre che, soprattutto a causa delle incertezze sulla diffusione dei vaccini, la banca centrale americana avrebbe preferito continuare a mostrare un eccesso di cautela, mantenendo politiche monetarie ultra-accomodanti ben oltre i termini auspicati dal mercato, che sta scontando il primo aumento nei tassi ufficiali solo verso la fine del 2022. Se da un lato il tema del tapering era estremamente improbabile fosse affrontato direttamente dal FOMC già in giugno, la recente dinamica dell’inflazione prestava il fianco alla tesi di un segnale di tapering forse da lanciare già a Jackson Hole, nonostante la persistente debolezza del mercato del lavoro. È certamente singolare notare che, con tutta l’attenzione che ha polarizzato i mercati finanziari sul tema del tapering e sulle aspettative riguardo al rialzo dei tassi, tale intendimento è stato espresso chiaramente solo da “un certo numero di partecipanti” al FOMC e è subordinato a “ulteriori sostanziali progressi rapidi e continui” dell’economia. Un tapering forse era quindi da segnalare in modo più formale a Jackson Hole alla fine di agosto e annunciato ufficialmente a dicembre. Ma per la Fed è improbabile che prima della riunione del celebre forum di agosto si iniziasse a pensare al tapering. Tale constatazione, era preludio alla manovra restrittiva effettiva forse solo verso la fine 2021 o nel corso del primo trimestre del 2022. Questa ragionevole aspettativa sulle tempistiche, avrebbe tuttavia rallentato lo slancio riguardo alla reflazione, questo perché il mercato prevede una reazione tardiva della Fed solo dai prossimi mesi, pur mantenendo un atteggiamento lento di ‘permanenza dietro la curva dei rendimenti’ al fine di sostenere un’economia non ancora completamente in forma. È indubbio che i banchieri centrali statunitensi sono in una posizione difficile: se da un lato è molto facile avviare una politica monetaria espansiva caratterizzata da tassi di interesse vicini allo zero e dal quantitative easing, si tratta di interventi che possono agevolmente trasmettere l’effetto espansivo sull’economia reale. D’altro lato, è molto più difficile fissare un termine a tale posizione espansiva, ‘tagliando i viveri’ a un’economia ormai abituata a massicce immissioni di liquidità. Concedendoci un breve excursus storico, quando dopo la crisi finanziaria del 2008-2009 i funzionari della Fed iniziarono a parlare di una possibile fine del quantitative easing, si originò un mini-crollo del mercato obbligazionario nel 2013 denominato tapering tantrum. L’allora prudente proposta di futuri rialzi dei tassi, causò un apprezzamento del dollaro del 16% nella seconda metà del 2014. Inoltre, osservando il considerevole stock di debito pubblico e privato, il messaggio chiave oggi è che, anche piccoli passi restrittivi nel senso di riduzione del quantitative easing o lieve futuro rialzo dei tassi da parte della Fed, potrebbero originare effetti di rallentamento nell’economia reale, non ancora uscita totalmente dalla crisi. Era pertanto convinzione diffusa tra gli analisti che, i policymaker della Fed avessero bisogno di un piano di comunicazione corretta al mercato. Se ci concentriamo sull’interpretazione del recente dato d’inflazione divulgato in giugno, ovvero un CPI balzato al 5% anno su anno, la Fed pare paziente, poiché tale picco d’inflazione è visto come avente natura transitoria, e non tale da giustificare una interruzione repentina negli acquisti di titoli. Del resto, non è men vero che, una correlazione marcata tra movimenti nelle quotazione delle attività rischiose e tassi d’interesse, limiterebbe anche qualsiasi rialzo dei tassi. Molta parte della comunità di analisti, prevedeva che tale contesto sarebbe proseguito fino alla fine di luglio o l’inizio di agosto, momento nel quale ilmercato avrebbe cominciato a rivolgere la propria attenzione sul tapering. Nel corso della conferenza stampa di giugno, Powell sarebbe stato indubbiamente interrogato su eventuali discussioni riguardo al tapering, sulla scorta del contenuto dei verbali del FOMC di aprile, avrebbe forse fatto cenno al desiderio di iniziare a parlare di tapering nei prossimi meeting, forse da settembre 2021. Inoltre, la street non attendeva modifiche all’IOER (Interest Rate on Excess Reserves). Tuttavia, una parte consistente degli esperti prevedeva un ‘un rischio da falchi’ alla riunione del FOMC di mercoledì 16 giugno. Ci si attendeva che Powell accennasse a un accordo più ampio tra i componenti del FOMC, per poter ‘iniziare a parlare di tapering’ a partire dai prossimi incontri. Si noti che, i futuri colloqui avrebbero riguardato la definizione delle condizioni per il tapering, la decisione di quali acquisti di asset ridurre per primi, e le modalità di comunicazione del cambiamento di policy al mercato. Il presidente Powell avrebbe forse affermato che il FOMC avrebbe in futuro discusso del tapering nel contesto di un’economia che fa “buoni progressi”, ma che la circostanza di “ulteriori sostanziali progressi” permane tuttora remota nel tempo. Discussioni queste, molto probabilmente subordinate a costanti progressi sul fronte dell’occupazione, che fino ad oggi non sono stati sufficienti. Si noti che, il concetto di “un ulteriore progresso sostanziale”, non è di semplice interpretazione e potrebbe forse voler dire essere ‘almeno a metà strada’ nella direzione della massima occupazione. Addentrandoci nel concetto di tapering in termini quantitativi più precisi, quando la Fed ha introdotto il cosiddetto ‘taper test’ a dicembre 2020, il tasso di disoccupazione rettificato osservato da Powell era di circa il 10% con un intendimento di ridurlo al 4%. Da tali dati, è ragionevole intuire che, il tapering è fuori discussione fino a quando questo tasso non si ridurrà al 7,5% o meno, implicando circa 3 milioni di nuovi posti di lavoro aggiuntivi. Al ritmo attuale di creazione di posti di lavoro, potrebbero volerci circa 6 mesi per raggiungere l’obiettivo. In conclusione, osservare la funzione di reazione della Fed alla luce dei dati sull’occupazione, richiede grande attenzione. È interessante notare che, alcuni strategist della ‘street’ potessero aver presentito una potenziale reazione di tipo ‘hawkish’ del mercato all’annuncio Fed del 16 giugno. Del resto, era molto improbabile assistere a una Fed che avrebbe cambiato il suo tono dovish, soprattutto alla luce dei non confortanti dati sul mercato del lavoro. In sintesi, in conferenza stampa ci si aspettava un rinnovo del mood accomodante di Powell.

Se analizziamo sinteticamente la rassegna di dati economici statunitensi pubblicati nel corso del mese di maggio e agli inizi di giugno, venerdì 4 maggio la giornata si è animata dopo la divulgazione dei dati sul mercato del lavoro, che hanno sorpreso gli investitori in negativo, perché sensibilmente al di sotto le attese. In dettaglio, i nuovi occupati del settore non agricolo erano aumentati di sole 266.000 unità a fronte di attese per 1 milione di posti aggiuntivi. Il dato è stato interpretato dal mercato seguendo la logica del “tanto peggio, tanto meglio” ovvero come foriero di un probabile rinvio da parte della Fed delle discussioni sul tapering, a ben oltre il meeting di giugno, inducendo a un’effimera riduzione dei rendimenti obbligazionari accompagnata da un contestuale rialzo degli indici azionari. Il tasso di disoccupazione si è attestato al 6,1%. All’origine di tale data flow sul lavoro non confortante, gli analisti riscontravano in essi la prova di carenze di risorse umane skillate in molti settori, che portano a una crescita dei salari. Nonostante il rallentamento di molti indicatori economici ad aprile, gli stessi analisti sostenevano che gli States fossero ancora sulla strada giusta della crescita. Tali dati, lasciavano intuire che la Fed potesse restare costantemente paziente, seppure prendendo tempo affinché l’offerta raggiungesse la domanda. Il dato sui payroll di aprile, si era attestato a 266.000 unità (contro le aspettative per più di 1 milione), poteva dare ulteriore spunto all’impegno dei componenti del FOMC di astenersi dal rimuovere il quantitative easing fino a quando i dati non raggiungessero livelli che si potessero ricollegare a una condizione di massima occupazione. Questo in presenza di un livello di occupazione ancora quasi del 5% inferiore rispetto al medesimo dato misurato a febbraio 2020 (e quasi del 6% al di sotto del dato precedente relativo a marzo) . In conseguenza di ciò, gli esperti attendevano che gli esponenti del FOMC avrebbero citato il rapporto occupazionale di aprile come prova a sostegno dell’impegno della Fed a fornire linfa vitale mediante acquisti di titoli, pur nella constatazione che l’occupazione rimanesse inferiore ai livelli target. Certamente, il terribile contenuto del rapporto sul mercato del lavoro statunitense divulgato venerdì 9 maggio, aveva condotto il mercato a ipotizzare che la Fed avrebbe mantenuto il piede sull’acceleratore della politica monetaria. Il 13 maggio, sempre sul fronte dei dati macroeconomic,i l’indice dei prezzi alla produzione PPI finale per il mese di aprile avrebbe potuto riservare una sorpresa. In particolare, il mercato avrebbe vagliato attentamente i dati relativi ai payroll e all’inflazione del CPI, al fine di capire se questi dati fossero parlanti al punto di soddisfare le condizioni necessarie ma non sufficienti che la Fed riteneva premesse indispensabili per avviare un tapering degli acquisti di asset. Venerdì 21 maggio, il sondaggio preliminare sull’indice di fiducia dei consumatori dell’Università del Michigan di maggio aveva evidenziato un aumento delle aspettative di inflazione a 5-10 anni al 3,1%, dal precedente 2,7%, facendo registrare il dato più alto da marzo 2011. L’indice Philly Fed (Fed Manufacturing di Philadelphia) si era rivelato più debole del previsto ad aprile, scendendo a un valore di 31,5 punti da 50,2. Il consensus di mercato si attendeva tuttavia un calo di tale parametro, attestandosi a 41,5. Questo valore rappresenta tuttora una lettura molto robusta, che indica un’attività sana nel settore manifatturiero a stelle e strisce. Se analizziamo i dettagli dei restanti indicatori, l’indice dell’occupazione è sceso a 19,3 da 30,8 punti, i nuovi ordini sono scesi a 32,5 da 36,0. Questi dati evidenziano solo un lieve calo dell’indice a 62,7 dal precedente 63,0. I sondaggi economici perseverano nell’indicare al mercato la robustezza nell’attività manifatturiera, nonostante la continua debolezza riscontrata nella produzione di beni intermedi e semilavorati. Se osserviamo nel dettaglio i contenuti del Beige Book del 2 giugno, tale pubblicazione insinuava il presentimento di pressioni inflazionistiche di breve periodo. Ha inoltre confermato l’intendimento in base al quale le aziende intendono assumere in concomitanza alla ripresa dell’economia; le stesse aziende tuttavia, come già aveva avvertito Powell in aprile, si trovano a fronteggiare la carenza di personale qualificato, anche perché non poche persone non intendono rientrare nel posto di lavoro a motivo del fatto che già percepiscono un sussidio di disoccupazione. In particolare, il 2 giugno i dati importanti sono stati tre:

1) l’occupazione ADP di maggio mostratasi ben al di sopra delle aspettative attestandosi a 978.000 unità con attese del mercato: 650.000;

2) Le richieste di sussidio di disoccupazione settimanale per il fine settimana 29-maggio erano scese a 385.000 unità da 405.000 unità rilevate in precedenza. Si noti che, questo dato era sceso per la prima volta al di sotto delle 400.000 unità;

3) Il dato sull’indice dei servizi ISM di maggio è aumentato ulteriormente portandosi a 64,0 con il mercato che attendeva un valore di 63,2, leggermente superiore rispetto al 62,7 del mese precedente.

In attesa del successivo flusso di dati divulgati il 4 giugno, l’attenzione del mercato era polarizzata verso la pubblicazione dei dati sul mercato del lavoro di maggio. Alcuni economisti attendevano un’accelerazione nelle assunzioni di personale nuovo, con un aumento di 550.000 unità in aprile, dopo l’aumento di 266.000 unità di marzo. Il tutto si riverberava in un tasso di disoccupazione che si attestava allo 5,9% in calo rispetto al precedente 6,1%. Gli esperti prevedevano che i salari orari medi sarebbero aumentati dello 0,2%, il che avrebbe implicato un incremento anno su anno dell’1,6%. È ragionevolmente condivisibile che, dati confortanti come quelli del rapporto sull’occupazione dell’ADP Research Institute suggerissero che ci sono segnali di rialzo, forse accompagnato dalla crescita degli utili aziendali. Nel corso della prima settimana di giugno, gli operatori si ponevano non poche domande sul da farsi in Fed, alla luce dei primi segnali dei vicepresidenti Randall Quarles e Richard Clarida all’apparenza lievemente confusi e contrastanti. Si noti che, né Quarles né Clarida avevano annunciato in senso stretto un’uscita dall’easing monetario, ma probabilmente avevano intuito che le loro dichiarazioni sarebbero state interpretate come un voler preparare il mercato alla fine del Quantitative Easing. Il dato incontrovertibile sul mercato del lavoro, era purtroppo che permaneva un deficit di 7,6 milioni di posti di lavoro, con un tasso di disoccupazione del 5,8%. La carenza di manodopera per le imprese rimaneva un problema; in tal senso, se da un lato i salari erano aumentati dello 0,5% su mese, il tasso di partecipazione della forza lavoro era lievemente diminuito. Il dato sui Non Farm Payrolls era stato inferiore alle aspettative (559.000 unità contro 675.000), ma l’errore non era stato grande e l’AHE (Average Hourly Earnings) ha sorpreso al rialzo. La valutazione combinata del dato medio di retribuzione per ora lavorata o Average Hourly Earning e dei Non Farm Payrolls suggeriva il riproporsi del tema in base al quale le aziende sono volenterose di assumere al riaprire dell’economia, ma devono incentivare i lavoratori a tornare operativi mediante retribuzioni adeguate. In concomitanza alla pubblicazione dei dati della prima settimana di giugno, il rendimento del Treasury a 10 anni ha registrato un rally di 7 basis points, il mercato equity si è rafforzato e il dollaro ha registrato una lieve flessione. Alcuni esperti hanno ricondotto tali movimenti a tre motivazioni principali:

1. le aspettative relative ai Non Farm Payrolls erano superiori al dato Bloomberg, ma rappresentavano una delusione;

2. l’opinione in base alla quale il dato NFP non fosse sufficiente a costringere la Fed in una posizione di tipo hawkish in tempi recenti;

3. la concentrazione degli investitori su alcune posizioni short che si sarebbero mostrate remunerative solo dopo la divulgazione di un dato negativo.

Il rilascio successivo nel dataflow, era il sondaggio sulla fiducia dei consumatori dell’Università del Michigan pubblicato il 10 giugno. In particolare, la previsione sul dato di disoccupazione sarebbe stata molto importante. Gli operatori non attendevano un cambiamento radicale, coerentemente all’attesa che la riduzione degli organici nelle aziende conseguente al Coronavirus sarebbe stata recuperata entro la fine del 2021. Si noti che, da dicembre 2020 l’occupazione negli Stati Uniti è aumentata di quasi 2,4 milioni di unità. Questo parziale recupero, lascia tuttavia un imbarazzante buco costituito da 7,6 milioni di posti di lavoro in meno rispetto a febbraio 2020, l’ultimo mese ante pandemia. Nella circostanza in cui la crescita dei posti di lavoro proseguisse al medesimo ritmo riscontrato in marzo, aprile, maggio, il pieno recupero dei posti di lavoro perduti nel corso della pandemia potrebbe essere raggiunto solo dall’estate 2022. Tale constatazione, è anche avvalorata dalla circostanza che, la domanda di lavoro è molto più forte di quanto i dati sull’occupazione possano indicare nell’immediato. Nel contesto dei dati economici pubblicati in maggio, il rapporto sulla stabilità finanziaria Fed pubblicato il 6 maggio aveva menzionato la possibilità di aumentare i requisiti di capitale per le banche durante le espansioni economiche al fine di fornire un cuscinetto patrimoniale contro le flessioni del mercato. Il rapporto evidenziava inoltre che: “La combinazione di valutazioni degli asset ‘allungate’ con livelli molto elevati di indebitamento aziendale è assolutamente da monitorare, a causa del potenziale di amplificazione degli effetti di un evento di re-pricing”. Secondo l’ultimo annuncio del FOMC di aprile, il prerequisito per questo era che fossero compiuti “ulteriori progressi sostanziali” verso la piena occupazione e verso gli obiettivi di inflazione e stabilità dei prezzi prefissati dalla Fed. Il presidente Powell, rimaneva dell’opinione che, un singolo rapporto forte riguardante il mercato del lavoro, non rappresentava di per sé un progresso sufficiente. Perché’ si potessero conseguire ‘progressi sostanziali’ Powell invocava una serie continua di dati economici robusti. Alla luce di alcuni dati non confortanti pubblicati in aprile e maggio, le speranze di assistere a una serie positiva continua e ininterrotta, alimentate dalla forte crescita occupazionale di marzo, non si sono finora realizzate. Del resto, le cose non sono andate molto meglio per quanto attiene gli altri indicatori citati dai vertici della Fed, come il rapporto tra occupazione e popolazione e i dati sul mercato del lavoro per le minoranze. Sintetizziamo qui di seguito i principali takeaways dall’aggiornamento delle proiezioni macroeconomiche Fed di giugno.

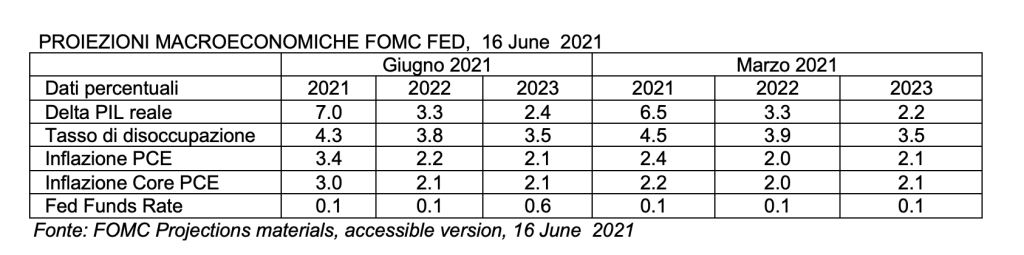

Tre sono le conclusioni che si possono trarre dal confronto tra le proiezioni macroeconomiche Fed di giugno e quelle di marzo:

1. un significativo aumento nelle attese d’inflazione evidenziato dagli indici PCE generale e PCE core;

2. un notevole boost del PIL previsto per il 2021, atteso crescere a +7% rispetto alla previsione +6.5% di marzo;

3. un atteso incremento del Fed Funds rate per il 2023 dallo 0.1% previsto in marzo allo 0.6% previsto in giugno.

Prima di passare all’analisi del fenomeno inflazione negli States, ci è opportuno constatare che, all’interno del FOMC, sia i sostenitori che gli oppositori dell’idea di reflazione continueranno a trovare argomentazioni a sostegno della loro visione del dollaro forte. È constatazione chiara che, sul tema della reflazione sono intervenuti alcuni votanti del FOMC come Richard Clarida e Michelle Bowman, secondo i quali non è il momento di parlare di tapering, anche in virtù del fatto che il rischio di un tasso d’inflazione fuori controllo e sopra il 2% è molto remoto, nonostante sia certamente innegabile il miglioramento dell’economia statunitense. Se tuttavia concentriamo la nostra attenzione sullo sviluppo dei prezzi di medio termine, alcuni esperti sostenevano che, ci siano alcuni fattori strutturali, inclusi i cambiamenti tecnologici e demografici che contribuirebbero a calmierare le pressioni inflazionistiche nel medio termine. Tale considerazione, implicherebbe che la Fed non immagina breakeven di inflazione (cioè livelli di rendimenti che rendono eguale l’investimento in obbligazioni cosiddette ‘plain vanilla’ e quello in bond indicizzati all’inflazione) più elevati. Tuttavia, il grado di ansia che precede normalmente la pubblicazione di un dato d’inflazione americano, non dovrebbe a prima vista provocare un cambiamento nella posizione ultra dovish della Fed. Sulla base di tali premesse, buona parte degli analisti sosteneva che, le preoccupazioni dei mercati finanziari sul tema dell’inflazione continueranno a essere il leit motiv anche nei prossimi mesi. Fattore questo che potrebbe offrire un valido sostegno ai rendimenti obbligazionari statunitensi a lungo termine, lasciando più mutevole la propensione all’investimento in risky assets, come le azioni. Per tali motivazioni su esposte, e in vista della pubblicazione sul dato CPI americano del 12 maggio riferito al mese di aprile, alcuni strategist specializzati sul tema inflazione prevedevano che il dato di core inflation raggiungesse il 2,4% su base annua, pertanto un valore superiore alle aspettative di consensus del mercato corrispondenti al 2,3%. Si prevedeva anche che, il comunicato sull’inflazione avrebbe specificato sia gli effetti di base sui prezzi delle materie prime, sia che l’apice d’inflazione negli Stati Uniti è guidato da fattori altamente resilienti, che potrebbero comportare un superamento dell’inflazione più persistente, in una modalità più coerente rispetto a quanto previsto dalla Fed. La pubblicazione dei dati sull’inflazione del 12 maggio avrebbe potuto anche influenzare la valutazione di mercato sul dollaro in modo sostenibile. In considerazione di questo aspetto, si evidenzia che, se guardiamo alla componente inflattiva core, il rialzo dello 0.9% è stato il più alto mai registrato degli ultimi 40 anni e ben 3 volte superiore alle attese (0.3%). Si noti inoltre che, la Fed sta reagendo all’inflazione in modo abbastanza prevedibile. Se da un lato non vede l’inflazione come un fattore particolarmente favorevole per l’economia reale, d’altro lato non le mostra una aperta resistenza. In coerenza a questo tipo di orientamento, la Fed ha introdotto un nuovo framework nell’agosto 2020, caratterizzato da un targeting temporaneo del livello dei prezzi, che però è soggetto a tornare a un targeting flessibile. Trascorsi 4 mesi dal 20 agosto al 20 dicembre 2020 per introdurre e spiegare il Temporary Price Level Targeting o TPLT, termine questo già coniato da Ben Bernanke nel lontano 2013, in base al quale in cui è prescritto un percorso d’inflazione più basso per un più lungo periodo di tempo mediante un “tasso ombra”. Questo tasso ombra prende in considerazione le carenze cumulative dell’inflazione e della produzione rispetto alle tendenze esogene al tasso di riferimento. Siamo pertanto in presenza di dinamiche di inflazione che tutti si aspettavano, unite a una banca centrale americana che sta reagendo alla dinamica dei prezzi esattamente nel modo preannunciato nel 2020. Ci si domanda a questo punto, dove sia l’origine di questa trepidazione da inflazione palesata dal mercato. Ad avviso di chi scrive, l’ansia inflattiva è imputabile a due fattori:

1. l’inflazione è percepita dagli investitori come un fattore talmente remoto nel passato che non ci si ricorda come impostare una soluzione d’investimento protetta;

2. è opinione comune che, l’inflazione negli USA forse abbia raggiunto il suo apice in questo mese e forse inizierà la sua parabola involutiva solo più tardi.

Queste supposizioni non rispondono tuttavia adeguatamente alla circostanza che la riapertura post lockdown sia associata a una crescita del PIL inferiore e a un’inflazione più elevata rispetto alle attese per un periodo più lungo. Il dato CPI americano del 12 maggio è stato superiore alle stime più ottimiste, dando origine a fondati timori di maggior inflazione futura e a una Fed saldamente ancorata ‘dietro la curva’, in un’ottica di laissez faire verso l’economia e di surriscaldamento dell’inflazione. Al rimbalzo del CPI pubblicato il 12 maggio, i prezzi delle auto usate avevano contribuito per lo 0,3%, ma il numero era comunque elevato anche se depurato dell’effetto delle auto usate, o dagli altri due settori incidenti, i trasporti e la ristorazione. Uno dei quesiti che avrebbe potuto arrovellare gli investitori, era come reagire se l’apice d’inflazione non fosse temporaneo, bensì strutturale e alimentasse le dinamiche di underlying Inflation e soprattutto, quando la Fed avrebbe riconosciuto il surriscaldamento dell’economia. Alcuni esperti ipotizzavano che potremmo avvicinarci a un punto del ciclo economico in cui la tolleranza della Fed riguardo alle aspettative d’inflazione potrebbe cominciare a diminuire. In tal senso, si noti che, le aspettative d’inflazione a lungo termine sono ancora delimitate da un range, ma Il rischio d’inflazione è aumentato, seppure tale rischio sia considerato come in gran parte transitorio. Si ricordi però che, le aspettative d’inflazione sostenuta possono auto avverarsi. I livelli di breakeven Inflation sono ancora molto ampi in corrispondenza dei periodi di riallocazione dei portafogli da parte degli investitori. Alcuni dati di fonte Google Trends hanno mostrato che il livello d’interesse per l’inflazione presso i consumatori è salito al valore più alto da quando la rilevazione statistica è partita nel 2004. Se da un lato il livello attuale d’inflazione non rappresenta un dato preoccupante in termini di aspettative, la velocità di crescita dei prezzi è certamente importante. In realtà, sulle prospettive d’inflazione incidono due fattori: sia la psicologia dei consumatori riguardo il futuro, sia l’opposto sentore di un’inversione. Pertanto, osservando il brevissimo termine nei mesi di luglio e agosto 2021, è probabile che una forte inflazione realizzata ‘ex-post’ durante l’estate possa soffiare sul fuoco delle aspettative d’inflazione, ma nel medio e lungo termine, non sarà implausibile constatare una moderazione, pur con una tendenza più elevata rispetto alle fasi del ciclo immediatamente successive al debutto della pandemia. Tale traiettoria percorsa dalle aspettative d’inflazione a lungo termine sarà il portato delle previsioni di inflazione core. Una Fed paziente e tollerante sul tema dei prezzi in crescita, potrebbe essere interpretata dal mercato come una carenza da ritardo d’intervento. Si ricordi inoltre che, le aspettative d’inflazione di lungo periodo hanno una sensitività a altri indicatori economici ridotta rispetto alle aspettative di inflazione di breve periodo, in coerenza alla view dei consumatori che non di rado si concentrano sui movimenti transitori dell’inflazione. Questa è la conseguenza di maggior importanza per la ripresa delle aspettative d’inflazione di lungo termine. Del resto, negli ultimi tre rapporti sul CPI, il CPI core è stato in media dello 0,6% mese su mese, con un dato su periodo di 3 mesi più forte dal 2008. Non siamo in tal senso in presenza del tipico picco di inflazione provocato da cibo ed energia. Le aspettative di inflazione a 5 e 10 anni sono aumentate al 3,1% dal 2,7% del dato precedente. Dati questi più alti dall’inizio del 2011. Sebbene, come già specificato in precedenza, le analisi degli esperti avessero riscontrato una sensibilità limitata delle aspettative di lungo periodo alle aspettative di breve periodo. In effetti, non è men vero che, le aspettative d’inflazione basate sul mercato a lungo termine sono state basse negli ultimi anni e si attestano tuttora appena al di sotto dei livelli considerati “normali” fino al 2014. Tale considerazione, equivale a evincere che, per il mercato c’è ancora margine di rialzo riguardo alle aspettative d’inflazione, fino a quando il FOMC si proporrà con un atteggiamento antinflazione maggiormente aggressivo. Si noti che, quando il dato ufficiale d’inflazione è robusto, la Fed deve ancorare le aspettative inflattive a lungo termine al fine di riuscire a portare l’inflazione di breve termine oltre il fatidico obiettivo 2%. A partire dall’estate 2020, i banchieri centrali statunitensi stanno propugnando la loro nuova strategia, ovvero che preferirebbero un’inflazione superiore per qualche tempo alla soglia del 2%. Questo nella forte convinzione che, saranno in grado di riportare l’inflazione ai livelli target se dovesse aumentare troppo. Solo a queste condizioni, secondo la Fed sarà possibile che le aspettative d’inflazione si distribuiscano simmetricamente intorno alla soglia del 2%. Questa è la condizione che dovrebbe garantire che l’aumento dei prezzi non rimanga stabilmente al di sotto del 2%, fatta eccezione per brevi periodi, a causa di fattori esogeni, come nel caso del boom post-lockdown. In base a tale visione, la Fed è portata a interpretare momenti di alti tassi d’inflazione successivi al lockdown come meramente transitori. L’unico rischio di tale modo di ragionare sull’aspetto transitorio e strutturale dell’inflazione è condurre la “normalizzazione” troppo rapidamente. Fattore questo che potrebbe avviare l’economia americana a una trappola di bassa inflazione per un lungo periodo. I consumatori vanno convinti che la Fed permetterà davvero all’inflazione di superare il fatidico limite del 2%. Qualora ciò non avvenisse, non ci sarà overshooting. Non si dimentichino poi le forze che alimentano il fenomeno deflazione post-lockdown. Se assumiamo che l’attuale pressione inflazionistica, dovuta principalmente agli effetti contingenti della pandemia, scomparirà di nuovo, non sarà necessario alzare i tassi d’interesse. Secondo i dati pubblicati l’8 giugno, il core CPI è aumentato dello 0,7% mese su mese in maggio, ancora una volta attestandosi al di sopra del consensus che propendeva per un dato dello 0,5% mese su mese. Un dato questo simile a quanto registrato per aprile. Il CPI ha sorpreso al rialzo, con aumenti fuori misura in settori sensibili al covid come viaggi, servizi ricreativi, automobili, alloggi e abbigliamento. I prezzi dei veicoli usati sono aumentati del 7,3% mese su mese, dopo essere aumentati del 10% in aprile. Allo stesso tempo, anche il resto dei settori core non colpiti in modo particolare dal Covid ha fatto registrare un aumento dei prezzi dello 0,35% su mese, con contributi uguali sia dai beni sia dai servizi. Il CPI Core degli Stati Uniti di maggio è aumentato più del previsto. Alla luce di questi dati, è probabile che la Fed respinga ancora la maggior parte di questo rapporto sull’inflazione, considerandolo transitorio e attendendo che le pressioni inflazionistiche possano essere più persistenti. Dopo la pubblicazione dei dati di CPI aggiornati all’11 giugno, si è constatato che, i prezzi al consumo statunitensi sono nuovamente aumentati in modo significativo a maggio. Anche il tasso core, che esclude la volatilità dei prezzi energetici e alimentari ed è considerato un buon indicatore della tendenza sottostante, è balzato al massimo degli ultimi 29 anni portandosi al 3,8%. L’aumento della domanda innescato dall’allentamento delle restrizioni legate al Covid sta ovviamente causando colli di bottiglia e aumenti dei prezzi quasi incontrollati, ma di breve termine. In queste circostanze economiche, era convinzione diffusa che, la Fed avrebbe avviato le discussioni relative all’uscita dal quantitative easing. L’ultimo dato CPI di maggio pubblicato di recente e pari al 5,0% è in parte riconducibile ai prezzi dell’energia sempre molto volatili. Del resto, il parametro d’inflazione favorito dalla Fed , cioè il deflatore dei consumi privati, è ancora leggermente inferiore. I rischi futuri di inflazione eccessiva, non sono solo il portato degli attuali tassi di aumento dei prezzi, che sono stati molto superiori alle aspettative della Fed. Anche i più volte citati colli di bottiglia pongono una seria ipoteca sul fatto che, forse i prezzi aumenteranno molto anche nei prossimi tre o quattro mesi, portando il tasso d’inflazione a livelli superiori all’obiettivo Fed del 2% almeno fino alla fine 2021. Inoltre, la storia economica americana degli ultimi anni ci insegna che, l’inflazione salariale potrebbe aumentare in modo significativo. Qualsiasi segnale d’inflazione superiore alle attese più persistenti, potrebbe dare il la a una fase di tensione sui mercati finanziari. Si tratta in sintesi di saggi inflattivi che non sono solo il portato di puri aumenti nei prezzi notevolmente superiori alle aspettative della Fed, ma anche e soprattutto originati dalla riduzione nell’offerta di alcuni beni e servizi.

Prendiamo ora in esame il susseguirsi delle principali dichiarazioni degli esponenti Fed nell’intervallo compreso tra i primi giorni successivi all’indomani del meeting di aprile fino ai primi giorni di giugno. Venerdì 30 aprile, i listini azionari americani erano scesi sia a causa dei ribilanciamenti di fine mese, sia dei dati macroeconomici che evidenziavano potenziali pressioni sull’inflazione, ma sicuramente influenzati dalle osservazioni di uno dei membri ‘falco’ della Federal Reserve. Si trattava del presidente della Federal Reserve di Dallas, Robert Kaplan, un funzionario non votante nel FOMC, il quale aveva affermato che i segnali di movimento accentuato sui mercati finanziari indicano che la Fed dovrebbe iniziare a pensare di ridurre i suoi massicci acquisti di obbligazioni. Si era poi assistito agli interventi di alcuni oratori della Fed in data 3 maggio, tra essi certamente il numero uno Jerome Powell, accompagnati dall’intervento della responsabile al Tesoro Janet Yellen. Il messaggio di questi funzionari pubblici evidenziava che, l’inflazione rimarrebbe alta quest’anno, per iniziare a diminuire solo dal 2022; tale trend di sviluppo generalizzato dei prezzi non si tradurrebbe in pressioni inflazionistiche di medio termine. Gli stessi esponenti Fed avevano ridimensionato l’importanza dell’ultimo dato d’inflazione a breve termine. In particolare, secondo Steven Kaplan, presidente della Fed di Dallas, questo trend inflazionistico potrebbe dare un’adeguata giustificazione al concetto di reflazione, (cioè l’atto di stimolare l’economia, aumentando l’offerta di moneta o riducendo le imposte, cercando di portare l’economia, e in particolare il livello dei prezzi indietro fino al trend di lungo termine, a seguito di una caduta nel ciclo economico) e quindi alla forza del dollaro. Secondo Kaplan, si sarebbe dovuta avviare quanto prima una discussione sul tapering degli acquisti di attività. Si noti che, Kaplan è considerato dagli esperti un ‘ultra-falco’ e attualmente non ha diritto di voto nel FOMC. Molta parte della street sosteneva che la maggioranza dei membri del FOMC avrebbe proseguito nel proprio atteggiamento di sostegno al presidente Powell e, che la Fed manterrà il suo attuale orientamento dovish per molto tempo a venire. Questo perché non ci si aspetta un aumento permanente dell’inflazione, bensì un temporaneo aumento dei prezzi a causa della pandemia. In data 4 maggio, Janet Yellen aveva fatto un lieve passo indietro affermando che: “non credo che ci sarà un problema di inflazione, ma se c’è si può contare sulla Fed per affrontarlo”. Kaplan il 10 maggio aveva dichiarato che un rapporto sul grado di salute del mercato del lavoro al di sotto delle attese non modifica lo scenario di fondo generale, che sta certamente avviando una ripresa economica originata dalla ripartenza dei consumi privati. Il mercato del lavoro secondo Kaplan rimaneva solido, una view condivisa anche da Charles Evans e da Mary Daly presidenti rispettivamente della Fed di Chicago e di San Francisco. E ancora, l’11 maggio, il membro del Fed Board Lael Brainard era intervenuta nel corso di un dibattito sulle prospettive economiche degli Stati Uniti come parte di un ‘botta e risposta’ in occasione di un evento virtuale ospitato dalla Society for Advancing Business Editing and Writing, palesando il proprio atteggiamento molto accomodante. Il mercato attendeva che il messaggio dell’intervento fosse che il tasso di occupazione attuale permane molto al di sotto dei livelli associati alla massima occupazione, e che indubbiamente ci vorrà del tempo per tornare in prossimità a quei livelli. Il 12 maggio, il vicepresidente Fed Richard Clarida, avrebbe cercato di rassicurare il mercato ribadendo che ‘il FOMC esaminerà da qui qualsiasi picco dell’inflazione negli Stati Uniti’. Si rammenti che, a seconda che la policy di comunicazione della Fed riesca a calmare la paura dell’inflazione, i rendimenti del Treasury potrebbero estendere la loro recente ripresa e il dollaro potrebbe iniziare a recuperare il terreno perso nei riguardi dell’euro. Clarida aveva affermato che: ‘ le prospettive sono luminose, ma “siamo lontani dai nostri obiettivi”. Aveva inoltre ricordato che: “sarà importante rimanere pazientemente concentrati sul raggiungimento dei risultati di massima occupazione e inflazione nella nostra guidance”. Affrontando lo spinoso tema del rapporto sull’occupazione pubblicato la settimana precedente, Clarida aveva affermato che gli attriti nel mercato del lavoro, e dei beni e dei servizi dovrebbero risolversi con il tempo, alleviando le preoccupazioni sull’imporsi di un’inflazione duratura. Dal canto suo, Lael Brainard aveva anche dichiarato che: “un aumento materiale persistente dell’inflazione richiederebbe non solo che i salari o i prezzi aumentino per un periodo dopo la riapertura, ma anche un’ampia aspettativa che continueranno ad aumentare a un ritmo costantemente più elevato”. Dichiarazione questa che non rivelava la volontà di accontentarsi di una semplice inflazione temporanea, bensì invocava un’inflazione più longeva. Dalle dichiarazioni di alcuni membri del FOMC è possibile evincere che, essi hanno mantenuto il loro indefesso impegno a mantenersi fedeli alle attuali politiche monetarie, rifiutandosi di non tener fede alla loro retorica accomodante. Lael Brainard aveva anche fatto sapere che: “la Fed è ‘lontana’ dai suoi obiettivi”; all’opposto, secondo il presidente dovish della Fed di Saint Louis James Bullard: “dobbiamo uscire dalla pandemia ‘in modo più solido’ prima che possano iniziare le discussioni sul tapering, nonostante in precedenza si fosse esplicitamente mirato a un tasso di vaccinazione del 75% come precursore del tapering.” E ancora, alle dichiarazioni di Clarida del 12 maggio, succedute alla pubblicazione del dato sul CPI, erano seguite quelle di Raphael Bostic, rappresentante della Fed di Atlanta, il quale attendeva molta volatilità e molto “rumore”, quindi volatilità sui prezzi almeno fino al periodo attorno all’inizio di settembre. Bostic aveva inoltre aggiunto che: ‘ è troppo presto, per arrivare alla conclusione che il rialzo dei prezzi sia permanente, finché gli effetti saranno transitori non ci saranno risposte di politica monetaria.” È indubbiamente vero che, le affermazioni dei funzionari Fed successive al 12 maggio avevano perseguito il fine di gettare acqua sul fuoco. Tutti gli oratori Fed sia di ala dovish sia hawkish, erano stati unanimi nel definire ‘temporaneo’ il picco dell’inflazione. In linea a tale mood, Clarida aveva ripetuto la stessa formula nei suoi commenti dopo il dato inflattivo di maggio a sorpresa, confermando che: ‘malgrado la ripresa delle attività ponga forti pressioni al rialzo sui prezzi, questo sarà temporaneo, aggiungendo che in ogni caso la Fed non esiterà ad agire se il rialzo non sarà transitorio.’ Il 13 maggio, seguiva l’intervento del membro del board Fed Christopher Waller, il quale concludeva la serie di opinioni espresse dai governatori del FOMC in merito alle prospettive economiche degli Stati Uniti’, di fatto facendo eco allo stesso messaggio veicolato da Brainard e da Clarida. Waller aveva definito i “fattori che esercitano una pressione al rialzo sull’inflazione [come] temporanei”, e aveva affermato che la Fed “non reagirà in modo eccessivo a temporanei superamenti dell’inflazione”. L’alto funzionario aveva ha anche descritto l’economia come in una fase lievemente positiva o di “movimento in massa” nonostante un debole rapporto sull’occupazione. Waller non aveva del tutto respinto il monito contenuto nel rapporto sul mercato del lavoro, affermando che:” avrebbe voluto osservare gli stessi rapporti di maggio e giugno prima di pensare a ridurre gli acquisti di asset.” Si noti tuttavia che, il mood di fondo del messaggio di Waller (e di Brainard e Clarida) era che la Fed avrebbe dovuto mantenere una politica accomodante “per un po’ di tempo”. E ancora, sia Clarida sia Bostic si erano mostrati conformi a una sorta di sceneggiatura uniforme, citando un deficit di 8 milioni di posti di lavoro, in aumento rispetto ai livelli pre-pandemia, come uno (ma non l’unico) tra i motivi in base ai quali ora sarebbe inopportuno e prematuro dare il via a qualsiasi comunicazione riguardo il ritiro degli acquisti. I due alti funzionari avevano additato il rapporto sull’occupazione di aprile come prova che i famosi e conclamati ‘ulteriori progressi sostanziali dell’economia‘ sono lontani e hanno continuato a caratterizzare la pressione al rialzo sull’inflazione, come probabile transitoria. Il 18 maggio lo stesso Clarida ripeteva che l’economia americana ha ancora bisogno di politiche monetarie e fiscali accomodanti. Tuttavia, sempre il 18 maggio, l’ex segretario al Tesoro Larry Summers aveva proseguito nello sferrare il suo attacco alle politiche accomodanti della Fed, accusandola di creare un “pericoloso compiacimento” tra gli investitori dei mercati finanziari e di non interpretare correttamente i segnali provenienti dall’economia reale. Summers aveva anche accusato la Fed del suo nuovo interesse per il cambiamento climatico, affermando che “la carenza di manodopera è il fenomeno pervasivo”. Il 20 maggio il presidente della Fed di Dallas Kaplan, un noto falco del FOMC, continuava a ribadire che: “gli piacerebbe che si parlasse prima piuttosto che dopo.” Una dichiarazione forte ma non del tutto chiara, a parere di chi scrive. E ancora, il vicepresidente Clarida aveva osservato che la crescita dei salari è un elemento chiave per la Fed al fine di poter valutare la sostenibilità dell’inflazione. Nella terza settimana di maggio, il mercato aveva assistito a un rimbalzo sulla scia del commento di altri funzionari della Fed sull’inflazione. “Siamo nel mezzo di un rimbalzo senza precedenti nell’economia degli Stati Uniti”, aveva perentoriamente asserito Lael Brainard, governatore del board della Federal Reserve. Mentre alcuni prezzi potrebbero aumentare ulteriormente nei prossimi mesi, Brainard aveva aggiunto di aspettarsi che queste pressioni associate ai colli di bottiglia della fornitura e alla riapertura “si riducano nel tempo”. “Una parte importante è che le aspettative di inflazione a lungo termine sono state estremamente ben ancorate”, aggiungeva Brainard. Lunedì 19 maggio Brainard, Bostic e Bullard erano ancora intervenuti, convenendo sul punto che si aspettavano che i prezzi aumenteranno ancora di più nei prossimi mesi a causa delle carenze della catena di approvvigionamento, pur ricordando che tale effetto è solo temporaneo. Bostic aveva osservato che la domanda è aumentata “molto più velocemente delle risposte fornite dall’offerta”. Tra i tre interventi citati, la dichiarazione di Bullard suggeriva che non è ancora predisposto a parlare di tapering, dicendo che: “penso che arriverà un momento in cui potremo parlare più di cambiare i parametri della politica monetaria… Non ci siamo ancora arrivati”. Dal canto suo, Brainard si era maggiormente concentrato sulle aspettative d’inflazione asserendo che: “una parte molto importante della dinamica dell’inflazione sono le aspettative d’inflazione a lungo termine e queste sono state estremamente ancorate, il che implica che se vedessimo uno sviluppo che spinge l’inflazione verso l’alto, non mi aspetterei che si incastri nel tasso d’inflazione in corso”. Dopo il presidente della Fed di Dallas, Robert Kaplan, anche il presidente della Fed di Filadelfia Patrick Harker ha recentemente chiesto di avviare un dibattito sulla fine della politica monetaria ultra-espansiva. Si potrebbe quindi facilmente avere l’impressione che le voci dall’interno della Fed a favore di un imminente tapering siano in aumento. In questo succedersi di numerose e altisonanti dichiarazioni, talvolta contradditorie tra loro, chi scrive consiglia di prestare particolare attenzione alla qualifica dello speaker. In tal senso, si ricordi che né Kaplan né Harker sono membri del FOMC, aventi potere decisionale, quindi con diritto di voto. Inoltre, sono presidenti regionali della Fed, quindi le loro voci hanno comunque una rilevanza relativamente inferiore, rispetto ai membri del board e del FOMC. Questi sono i veri funzionari che contano. Il FOMC è composto da cinque rappresentanti, quattro dei quali a rotazione che sono presidenti regionali della Fed e dagli attuali 6 membri del Board of Governors normalmente composto da 7 membri. È importante notare che, i governatori della Fed hanno l’abitudine di votare all’unanimità, che, tradotto in termini semplici, implica che possono prevalere su una eventuale volontà contraria dei presidenti regionali della Fed. Questo comporta inoltre che, gli unici commenti rilevanti per il mercato sono stati quello del governatore della Fed Lael Brainard del 24 maggio e quelli di altri membri del Board. Lael ha esordito con la stessa abituale retorica che i livelli di inflazione attualmente elevati erano solo transitori. La riapertura dell’economia, porrebbe fine ai colli di bottiglia dell’offerta riconducibili al percorso dei prezzi. Brainard ha citato un argomento interessante: uno dei motivi per cui non appariva preoccupata sull’inflazione erano le aspettative d’inflazione a lungo termine ancora “ben ancorate”. Questo commento è di notevole importanza, perché le aspettative d’inflazione basate sul mercato sono aumentate in modo incisivo dallo scorso anno. Il messaggio che Brainard pareva voler passare, era che i prezzi non hanno ancora raggiunto livelli tali da destare preoccupazione nel FOMC. Alla fine di maggio, erano ancora Richard Clarida e il membro del Board Randal Quarles, due autentici ‘big market movers’ della Fed ad aver dato il là all’inizio di un dibattito sulla fine della politica monetaria ultra-espansiva targata Powell. Clarida aveva nuovamente parlato apertamente del fatto che: ‘i rischi e le prospettive sono equilibrati’. Il mercato aveva ascoltato un analogo intervento di Quarles, in cui aveva affermato che: “considero questi recenti aumenti delle aspettative d’inflazione un benvenuto sviluppo, invertendo i grandi cali osservati la scorsa primavera e forse avvicinandosi in risposta al messaggio nel nuovo quadro politico del FOMC. Detto questo, le mie prospettive ottimistiche per la crescita e l’occupazione mi collocano tra coloro che vedono i rischi per l’inflazione a medio termine ponderati al rialzo, rispetto alle mie previsioni di base“. Quarles aveva continuato esponendo tre ragioni rassicuranti in base alle quali: pressioni salariali, politica fiscale e sorprese d’inflazione al rialzo non possono essere tutte attribuite a effetti di base. Nella prima settimana di giugno, il presidente Fed di Philadelphia Patrick Harker si era unito a un numero crescente di oratori Fed suggerendo che: ‘la Fed avrebbe dovuto iniziare a pensare al tapering’. La posizione talvolta ambigua e mutevole di alcuni oratori della Fed non cambia la sua linea d’indirizzo di fondo. L’atteggiamento attendista sia dei dovish sia degli hawkish sembra essere unanime. Tuttavia, i primi commenti in tema di normalizzazione della politica monetaria proposti da Quarles e da Clarida erano incoerenti tra loro. Non sorprende quindi che altri esponenti quali la Brainard, il rappresentante della New York John Williams stiano facendo qualche piccolo passo indietro, e pongano enfasi sul concetto che, l’economia statunitense non è ancora arrivata al punto in cui sono stati compiuti “sostanziali ulteriori progressi”, unica condizione propedeutica a una prima timida normalizzazione sia sul fronte dei tassi, sia su quello dell’easing puro negli acquisti di asset. È del tutto condivisibile che, sia Brainard sia Williams non possono compensare completamente i commenti precedenti di Quarles e Clarida, seppure sia evidente l’avvicendarsi di dichiarazioni contradditorie tra loro. Il 3 giugno il presidente Williams aveva affermato che: ‘l’economia americana è ancora lontana dal punto in cui la banca centrale potrebbe iniziare a ritirare gli stimoli, anche se ha senso in questo momento iniziare una discussione sulle mosse di politica monetaria’. Lo stesso ex funzionario della New York Fed , Bill Dudley era apparso notevolmente critico nei riguardi dell’istituto bancario centrale americano, scrivendo in un articolo che, analogamente al collega economista Larry Summers, temesse che con la sua strategia di “targeting medio dell’inflazione” la Fed corre il rischio di consentire all’economia statunitense di surriscaldarsi eccessivamente. Tale passo, sarebbe il preludio per la Fed ad esser forzata ad alzare aggressivamente i tassi di interesse . Si aggiunga infine che, anche i governatori Richard Clarida e Randal Quarles erano già sembrati un po’ più sensibili a tali critiche negli ultimi tempi.

Passando alla analisi dei verbali del FOMC di aprile 2021, gli esperti ravvisavano una retorica leggermente più ottimista rispetto ai verbali di marzo; in seguito alle modifiche apportate alla dichiarazione di aprile, i verbali del FOMC hanno mostrato che un certo numero di partecipanti ha suggerito che sarebbe opportuno ad un certo punto nelle prossime riunioni iniziare a discutere un piano che regoli il ritmo degli acquisti di asset. Tale affermazione costituisce una sorpresa, poiché Powell aveva chiaramente indicato nel corso della conferenza stampa di aprile che era troppo presto per iniziare a parlare di tapering. In sostanza, è troppo presto perché il tapering formi oggetto di discussione al FOMC. Il verbale di aprile avrebbe reso anche più interessante l’incontro di giugno. Dai verbali traspariva che i funzionari della Fed erano cautamente ottimisti sulla ripresa economica negli Stati Uniti, con alcuni membri aperti a discutere del tapering “ad un certo punto nei prossimi incontri”. Alcuni membri del FOMC avevano anche espresso preoccupazione riguardo ai rischi di un rialzo dell’inflazione, qualora: ‘i driver sottostanti temporanei si rivelassero più “persistenti del previsto”’. Qui si ravvisa il contrasto tra il non tanto scontato carattere transitorio o ‘temporaneo’ del dato d’inflazione di maggio sostenuto da alcuni membri del FOMC e l’opposto carattere strutturale e persistente paventato da altri. È tuttavia importante notare che, la riunione del FOMC di aprile si è svolta in un momento anteriore alla pubblicazione del rapporto sull’occupazione, e dell’indice delle aspettative di inflazione superiore alle attese. La retorica dei verbali del FOMC di aprile mostra con evidenza che, se da un lato l’economia statunitense ha ancora margini di miglioramento in termini di output gap, l’occupazione permane ben al di sotto del livello pre-pandemia, il che giustifica condizioni di politica monetaria marcatamente ‘dovish’. È peraltro da osservare che, se l’economia continua a migliorare, potrebbe avviarsi il dibattito riguardo a un piano per il cambiamento, pur nella ragionevole constatazione che, la comunicazione sarà fondamentale. Lo Statement di Powell di aprile ha riconosciuto che sia il PIL sia l’occupazione si sono rafforzati grazie alla diffusione delle vaccinazioni e al boost fiscale; tale valutazione è tuttora condivisibile. È certamente innegabile che: “i settori più colpiti dalla pandemia rimangono deboli ma hanno mostrato miglioramenti”. Tutte queste considerazioni lasciano presagire che, lo Statement di giugno avrebbe avuto bisogno di poche o di nessuna modifica rispetto a quello di aprile, come poi è avvenuto. Tornando alla lettura letterale dei verbali di aprile: “potrebbe essere appropriato ad un certo punto nelle prossime riunioni iniziare a discutere un piano per regolare il ritmo degli acquisti di attività”, i ‘coraggiosi’ sono costituiti da circa 5-7 partecipanti al FOMC, sicuramente in numero superiore ai soliti quattro Kaplan, Harker, Bostic, Evans, che si sono già apertamente pronunciati su un possibile tapering a gennaio 2022 e che prevedono un aumento dei tassi nel 2022 intorno a marzo. Tale elementare osservazione numerica, suggerisce che la famosa ‘minoranza’ dei membri del comitato che desiderano iniziare a pensare al tapering, proprio una vera minoranza non è, e la stessa ‘minoranza’ è aumentata rispetto ai verbali di marzo. Del resto, altri alti funzionari della Fed, tra i quali il vicepresident Richard Clarida e Randal Quarles vicepresidente alla vigilanza, hanno già pubblicamente confermato che la Fed avrebbe iniziato a parlare di tapering in un futuro non lontano.

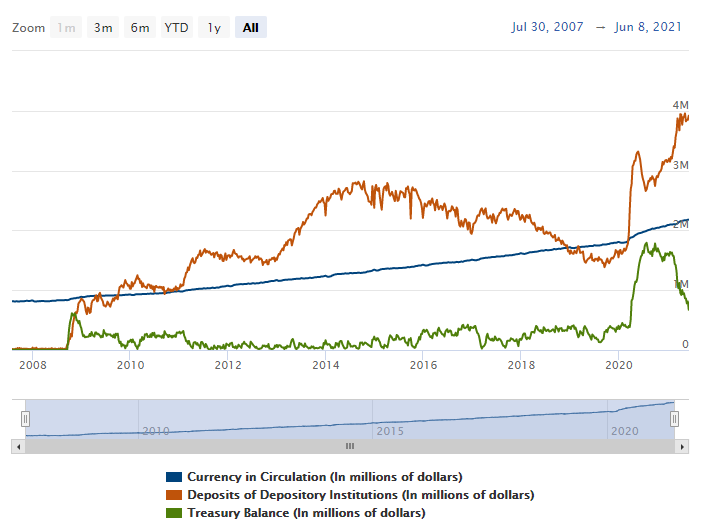

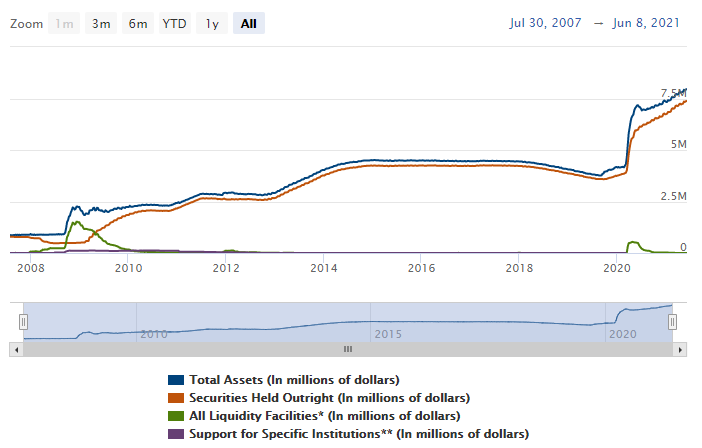

Osservando ora più da vicino le attività di bilancio della Fed. Al termine nella settimana conclusa mercoledì 9 giugno, queste sono aumentate di 16,6 miliardi di dollari, attestandosi a 7,953 trilioni. L’aumento delle attività è stato quasi interamente determinato dall’innalzamento delle partecipazioni del Tesoro all’interno del portafoglio SOMA (System Open Market Account). Con riferimento ai portafogli dei crediti di emergenza, il PPPLF (Paycheck Protection Program Liquidity Facility) è stato ancora una volta l’unica linea di credito ad aver registrato un incremento. Gli attivi finanziari totali di titoli sono aumentati di 10,9 miliardi di dollari rispetto a mercoledì 9 giugno. I Treasury sono aumentati di 10,9 miliardi e il portafoglio MBS (Mortgage Backed Securities) è rimasto invariato. Le giacenze di titoli Treasury sono aumentate di 2,607 trilioni di dollari dal 4 marzo 2020, evidenziando il maggior dato di stock mai registrato con oltre 5,0 trilioni di dollari. L’attivo costituito da MBS è aumentato di 872,4 miliardi di dollari rispetto al dato del 4 marzo 2020 attestandosi a un totale di 2,244 trilioni di dollari. Nell’ultima settimana anteriore all’annuncio Fed, il prestito ‘finestra di sconto’ è stato in media di 486 milioni di dollari dopo una media di 578 milioni registrato nella settimana precedente. Mercoledì 9 giugno, i prestiti primari in essere sono stati pari a 502 milioni di dollari, dato questo da confrontare con i 578 milioni di dollari della settimana precedente. Tra i cosiddetti crediti di emergenza, non si sono registrate variazioni di rilievo. Il portafoglio della Corporate Credit Facility si è ridotto di 107 milioni di dollari portandosi a 25,859 miliardi di dollari, di cui circa 14 miliardi di dollari costituiti da ETF su obbligazioni societarie. La Fed ha recentemente annunciato che inizierà il processo di liquidazione di tale veicolo monetario nelle prossime settimane. Gli swap di liquidità denominati in valuta sono stati in media di 516 milioni di dollar,i contro una media di 512 milioni di dollari della settimana precedente. Ricordiamo al lettore curioso che, nel corso della precedente crisi finanziaria, gli swap di valuta hanno raggiunto un picco di 582 miliardi di dollari registrata nel dicembre 2008. Durante la crisi attuale, il saldo di questi swap di liquidità non è arrivato a meno di 100 miliardi rispetto al picco del 2008 e contro un dato di 448 miliardi di dollari di fine maggio 2020, più di un anno fa. Le riserve monetarie detenute dalle banche americane presso la Fed hanno raggiunto nuovi massimi storici e sono sono state in media di 3,874 trilioni di dollari durante la settimana terminata il 9 giugno; in particolare si sono attestate a 3,917 trilioni di dollari in circolazione mercoledì 9 giugno. Hanno fatto rispettivamente registrare un aumento di 60,2 miliardi di dollari e un calo di 68,5 miliardi di dollari su analoghi dati registrati al 2 giugno. Si noti che, due fenomeni concomitanti contribuiranno a mantenere alte e persistenti le riserve bancarie presso la Fed: la prevedibile prosecuzione del Quantitative Easing nella seconda parte del 2021 e il costante prelievo presso il conto generale del Tesoro. Questo alla luce della guidance del Tesoro che ridurrà i propri saldi di cassa fino alla fine di luglio, certamente si assisterà a un TGA (Treasury General Account) in accentuata diminuzione accompagnato da un inevitabile corrispondente aumento delle riserve bancarie. Nella settimana terminata il 9 giugno, i saldi di cassa del Tesoro si sono ridotti di 138,5 miliardi di dollari portandosi a un totale di 673,6 miliardi di dollari. Le riserve di titoli Treasury della Fed sono aumentate di 2,1 miliardi di dollari durante la settimana terminata l’11 giugno, attestandosi a 3,102 miliardi di dollari. I titoli in custodia Treasury sono aumentati di 55 miliardi da inizio 2021. I titoli in custodia del tipo ‘agencies’ e MBS presso la Fed sono aumentati di 34 milioni di dollari portandosi a 350,6 miliardi.

ATTIVITA’ SELEZIONATE DEL BILANCIO FED, giugno 2021

PASSIVITA’ SELEZIONATE DEL BILANCIO FED, giugno 2021

Fonte: Federal Reserve, June 2021

Passando a un breve inciso dedicato al tanto dibattuto concetto di tapering tantrum, ovvero una riduzione degli acquisti di obbligazioni dal livello di 85 miliardi di dollari al mese inaugurato da Ben Bernanke nel maggio 2013, le prime dichiarazioni concrete dell’allora presidente della Fed sul “tapering” fecero precipitare i prezzi sui mercati obbligazionari a tal punto che la Fed avesse rinviato la decisione di ridurre gli acquisti alla fine del 2013. Nei frangenti odierni, la Fed si è impegnata a non ridurre gli acquisti di obbligazioni fino a quando non ci saranno “progressi sostanziali” verso gli obiettivi d’inflazione e piena occupazione. Da tale affermazione di Powell, si evince intuitivamente che, saranno i dati economici a determinare la tempistica dell’inizio del tapering e il focus specifico della Fed sarà sui dati del mercato del lavoro. Se analizziamo il solo andamento dell’occupazione, la Fed potrebbe come più volte supposto dagli analisti, rinviare la riduzione degli acquisti di obbligazioni a non prima del prossimo anno. Del resto, il ricordo del tapering tantrum del 2013 sembra aver provocato ad alcuni componenti del FOMC qualcosa di simile a un disturbo da stress post traumatico. Si noti che, nel 2013 taper tantrum e apprezzamento del dollaro si erano verificati a circa 6 mesi di distanza l’uno dall’altro. il 4 maggio 2021 il segretario al Tesoro Janet Yellen aveva provocato un lieve scompiglio sul mercato quando aveva dichiarato che: “può darsi che i tassi di interesse debbano aumentare un po’ per assicurarsi che la nostra economia non si surriscaldi”. Ma è certamente innegabile che, la lezione appresa nel 2013 dovrebbe essere che sia la decisione sul tapering sia quella sull’eventuale aumento dei tassi d’interesse, debbano essere prese indipendentemente l’una dall’altra, piuttosto che seguire obbligatoriamente una all’altra entro un determinato intervallo di tempo. Tale affermazione, è ancor più vera se osserviamo la nuova strategia della Fed. La risposta della Federal Reserve alla pandemia del 2020 ha avuto portata storica, conducendo la banca centrale in un territorio inesplorato. Nell’attuale confusione da pandemia, la Fed sta già iniziando a uscire da alcuni mercati. La prima ‘struttura’ ad essere stata liquidata, è la Secondary Market Corporate Credit Facility (SMCCF). E’ stata probabilmente la più significativa per la Fed e riguarda il mercato delle obbligazioni societarie. Questa struttura di emergenza facilita la Fed negli acquisti di obbligazioni corporate di miglior qualità o investment grade con scadenza entro cinque anni o inferiore e negli investimenti in ETF che acquistano questi titoli obbligazionari corporate. Si ricordi che, la Fed non ha acquistato obbligazioni corporate di aziende che hanno beneficiato del sostegno diretto dal governo federale, comprese le compagnie aeree e gli hotel. Il Dipartimento del Tesoro fornirebbe un investimento azionario di 10 miliardi di dollari e lo SMCCF potrebbe sfruttare il patrimonio del Tesoro fino a un rapporto di 10 a 1. Si noti che, sebbene la Fed non possa acquistare beni del settore privato o debito municipale a più lungo termine (cioè con scadenza residua superiore ai 5 anni), può tuttavia avvalersi di ‘circostanze insolite ed urgenti’ per fornire credito accettando questi asset in garanzia. L’annuncio di questo particolare tipo di finanziamento ha avuto un impatto immediato e positivo sul mercato dei bond corporate, che si stava riducendo ai minimi. Osservando i dati di negoziazione sui corporate bond, gli spread delle obbligazioni societarie high yield e investment grade si sono ridotti di circa 100 basis nelle due settimane successive all’annuncio dell’avvio dell’SMCCF da parte della Fed. Dei 250 miliardi di dollari disponibili in questo ‘bazooka’ a favore delle imprese, la Fed detiene circa 13,7 miliardi di dollari in obbligazioni societarie. Constatando che la Fed ha annunciato l’intenzione di avviare la liquidazione del proprio portafoglio SMCCF di ETF e obbligazioni societarie, gli analisti non vedevano alcuna ragione di preoccupazione, alla luce delle dimensioni relativamente ridotte di questa componente del portafoglio della Fed pari a soli 13,7 miliardi.

Passando a una breve disamina sulla reazione dei mercati finanziari al Rapporto semestrale sulla stabilità finanziaria pubblicato dalla Fed, la crescente propensione al rischio degli investitori che li induce a entrare massicciamente su una varietà di classi di asset, sta facendo crescere le valutazioni. Tale fenomeno, è all’origine della vulnerabilità nel sistema finanziario statunitense. In questo contesto di mercato, il rapporto sulla Stabilità finanziaria ha posto un serio warning sul fatto che: “i prezzi delle attività potrebbero essere vulnerabili a cali significativi in caso di calo della propensione al rischio”. Il rapporto precisa inoltre che: “i prezzi elevati delle attività riflettono in parte il continuo basso livello dei rendimenti del Treasury. Tuttavia, le valutazioni di alcune attività sono elevate rispetto alla loro media storica anche quando si utilizzano misure che tengono conto dei rendimenti del Treasury. “

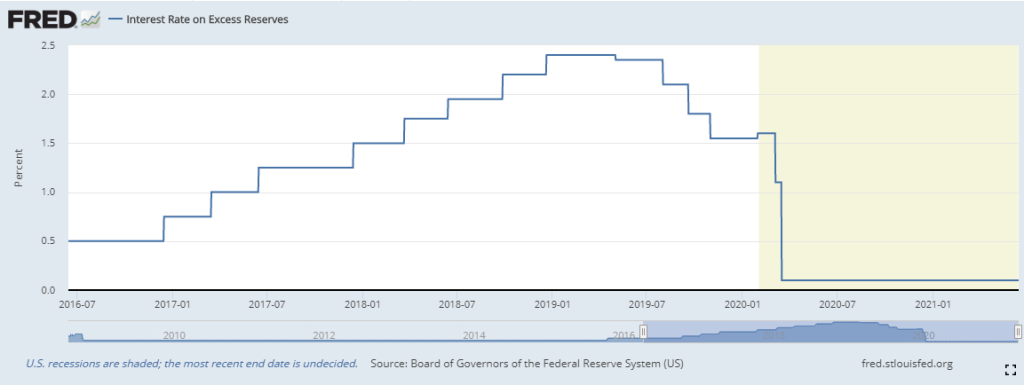

Se ci soffermiamo sull’analisi degli yields, ovvero dei rendimenti obbligazionari e della curva dei rendimenti governativi americana, questa aveva evidenziato un movimento di cosiddetto bear steepening, ovvero di irripidimento con fase pessimista di mercato, caratterizzato da un rialzo dei tassi accentuato dalle ultime emissioni corporate. Sulla base di tale considerazione, alcuni analisti mantenevano il loro range di trading per il rendimento del titolo Treasury decennale in un corridoio compreso tra 1,55% e 1,75%. Come si era riscontrato dopo la crisi finanziaria del 2008, non è del tutto chiaro quale sia l’impatto effettivo del tapering sulla politica dei tassi di interesse della Fed. I rendimenti dei titoli governativi americani, si sono rivelati stabili in reazione a dati occupazionali non entusiasmanti (si vedano i Non Farm Payrolls) ma anche a dati più incoraggianti sull’inflazione come il CPI, accompagnati dalle novità contenute nei verbali della Fed di aprile. La stabilità nel rendimento dei Treasury rafforzava l’opinione degli stessi analisti, in base alla quale il rendimento del Treasury a 10 anni sarebbe dovuto oscillare in un range bound simile a quello su citato dell’1.55%-1.75% almeno fino all’inizio di agosto, quando il mercato attende un’ipotesi di tapering nel corso della riunione di Jackson Hole in agosto. Il 25 maggio, i rendimenti del Treasury a 10 anni erano scesi al di sotto dell’1,60% proprio a causa del perpetuarsi di una policy di comunicazione della banca centrale ancora fortemente accomodante. Venerdì 4 giugno, i tassi dei governativi core mondiali avevano registrato un forte rialzo, guidati dagli Stati Uniti, sebbene il dato americano sui salari non agricoli si fosse rivelato più debole del previsto. Alcuni esperti, sulla scorta di tale premessa, avanzavano la coraggiosa ipotesi che, i tassi di interesse statunitensi non rimarranno a lungo su livelli elevati, bensì potrebbero tornare presto a scendere, una volta che l’economia avrà ripreso il suo normale corso post pandemico e fosse fugato il rischio d’inflazione eccessiva e al di sopra del livello target Fed. I recenti dati sull’inflazione pubblicati nella prima settimana di giugno, aprivano la strada alla possibilità per alcuni investitori di ripristinare le posizioni corte, poiché era probabile che il premio per il rischio di inflazione aumentasse leggermente. La recente attività del mercato delle risorse liquide a breve termine, suggerisce che gli investitori ‘front-end’ stanno diventando difensivi in previsione di un aumento repentino dell’IOER (Interest Rate on Excess Reserves) e di un aggiustamento del tasso Over Night Reverse Repurchase Agreement Repo Program ON RRP, poiché i tassi sono tornati molto vicini allo zero. Il volume in costante aumento di offerte nell’Overnight Reverse Repo Program (ON RRP) della Fed, utilizzato come strumento di breve termine e supplementare di politica monetaria, mostra anche un crescente squilibrio di liquidità e asset investibili nella parte iniziale della curva dei rendimenti. Già nei verbali del FOMC del 16 e 17 marzo, il presidente Powell aveva affermato che “se dovesse emergere un’indebita pressione al ribasso sui tassi overnight, potrebbe essere opportuno implementare adeguamenti ai tassi amministrati nelle prossime riunioni o anche nel periodo d’intervallo tra le riunioni, al fine di supportare un’efficace attuazione delle politiche e garantire che il Fed Funds rate rimanga ben all’interno dell’intervallo obiettivo”. Tuttavia, all’osservatore attento di mercati obbligazionari non sarà certamente sfuggito che, i rendimenti obbligazionari reali statunitensi sono ancora notevolmente bassi. Il calo del Fed Funds rate effettivo fino a 6 basis points registrato negli ultimi tempi e l’uso massiccio pari a più di 500 miliardi di dollari in alcuni giorni recenti del Reverse Repo Facility (RRP) della Fed hanno aumentato le possibili scommesse degli operatori in base alle quali il meeting di giugno avrebbe contemplato una sorta di “aggiustamento tecnico” di 5 basis points al RRP (che ora si attesta a 0 basis points) e all’IOER attualmente fissato a 10 basis points. Tutte le osservazioni su elencate, portavano alcuni operatori a interpretare le dichiarazioni recenti dei funzionari Fed come un indicatore che i banchieri centrali americani si sentono a proprio agio nell’utilizzo dell’ON RRP come strumento di politica monetaria aggiuntiva. Se, d’altro lato, concentriamo la nostra attenzione sulla politica dei tassi pura, gli esperti non attendevano alcun cambiamento significativo nell’annuncio di giugno, che non fosse già stato evidenziato dal dot plot, il diagramma a punti che segnala le attese di tasso dei partecipanti al FOMC per l’anno corrente e per i due anni a venire. Già in marzo, il dot plot rivelava che i punti a favore di una riduzione nel 2023 erano divisi 11-7 contro un aumento del 2023, ed era improbabile che 3 funzionari avessero cambiato opinione. L’aumento del volume di offerta nell’ON RRP può essere allarmante, ma mostra anche che questa struttura di politica monetaria è efficace. Il tasso sui Fed Funds è rimasto stabile a 6 basis points e alcuni analisti ritenevano che, l’innesco per un rialzo dell’IOER sia più vicino a 5 basis points. La maggiore attenzione in giugno si sarebbe concentrata sul punto mediano del 2023, che è improbabile che si sposti secondo gli esperti. A marzo, i partecipanti al FOMC erano divisi nella misura di 11 a 7 riguardo un aumento verso una riduzione o costanza nei tassi, il che equivaleva a sostenere che 3 funzionari avrebbero dovuto cambiare idea per poter spostare la mediana. Questo seppure tale cambio di opinione fosse improbabile, soprattutto sulla scorta dei deludenti dati sull’occupazione. Il “punto” mediano atteso per il Fed Funds Rate nel 2023 probabilmente avrebbe in futuro implicare un aumento del tasso di 25 basis points, ma non era ancora il momento giusto per attuarlo. I funzionari Fed avrebbero potuto indubbiamente discutere sul tapering, anche se probabilmente era troppo presto per pervenire a conclusioni certe o per inviare segnali forti di restrizione monetaria al mercato. Inoltre, gli esperti non prevedevano un adeguamento del tasso dei pronti contro termine o dell’IOER avente natura inversa a quello del Fed Funds rate. La conclusione chiave degli esperti era che, l’intera curva dei rendimenti governativi a breve (Bill curve) americana si era molto irrigidita nelle ultime due settimane anteriori al FOMC e in previsione di un potenziale rialzo dell’IOER/RRP in occasione dell’annuncio di giugno.

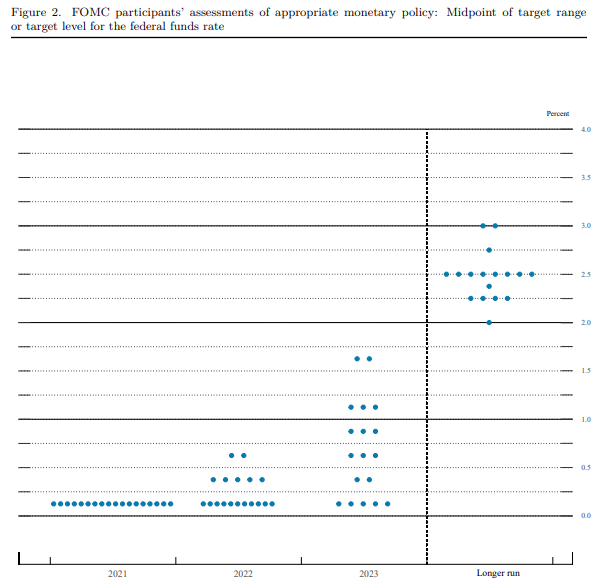

La Fed non intende alzare I tassi d’interesse nel breve termine, questo è il messaggio visibile nel Fed Dot Plot di giugno:

i partecipanti al FOMC sono ancora sbilanciati sulla previsione di un rialzo nei tassi solo dal 2023.

Fonte: Fed, Summary of Economic Projections, March 2021

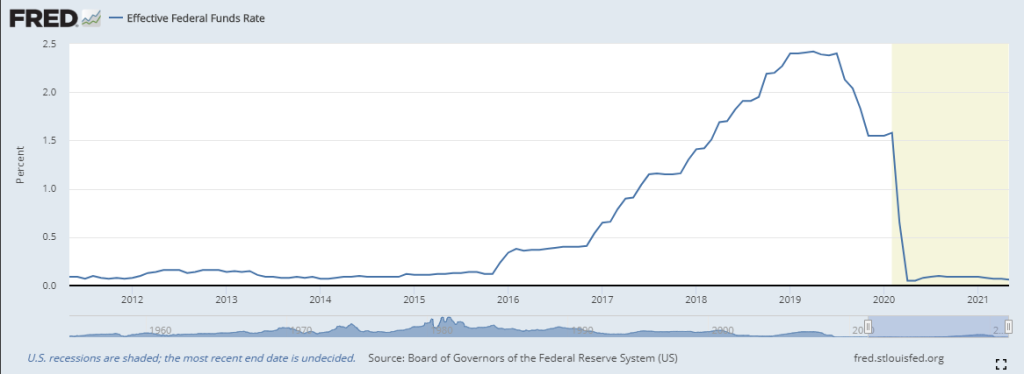

INTEREST RATE ON EXCESS RESERVES (2016-2021) FED FUNDS RATE (2012 – 2021)

FED FUNDS RATE (2012 – 2021)

Fonte: Board of Governors of the Federal Reserve System (US), Saint Louis FED, 16 June 2021

Se osserviamo nel dettaglio l’effetto di un aumento dei prezzi repentino, così come annunciato nell’ultimo CPI di maggio, un picco d’inflazione, può provocare l’aumento dei rendimenti dei titoli governativi Treasury, può comportare (ma non sempre) un apprezzamento del dollaro, inducendolo a guadagnare forza nei riguardi della divisa unica europea e persino a influenzare incisivamente la propensione al rischio globale. Si noti inoltre che, il dollaro potrebbe essere più reattivo alle sorprese positive determinate dall’inflazione piuttosto che a quelle negative sul mercato del lavoro. Alti tassi di inflazione, ai quali la Fed potrebbe non reagire in modo restrittivo a causa delle preoccupazioni derivanti da un mercato del lavoro americano non ancora in salute, possono essere considerati una cattiva notizia per il dollaro, che primariamente è influenzato dai tassi d’interesse domestici. La divisa americana ha accusato un flusso importante di vendite a seguito della pubblicazione dei dati sull’inflazione di metà maggio più robusti rispetto alle attese, avvalorati da una buona parte dei componenti della Fed palesemente pronti a guardare a un’inflazione più elevata, seppure di breve termine e non avente un carattere strutturale. A seguito della pubblicazione del verbale del FOMC di aprile, tale fattore ha influito sulla discesa del dollaro e ha dimostrato su quale complesso stile comunicativo si sia avviata la Fed. Si aggiunga inoltre che, il tutto avviene nonostante le condizioni finanziarie attuali si dimostrino ancora molto lontane da una remota discussione sul rialzo dei tassi, che sono lo strumento pilota monitorato costantemente dai trader del mercato Forex. Il tutto ci porta a concludere ragionevolmente che, i verbali del FOMC di aprile avrebbero potuto attutire la recente debolezza del dollaro, almeno per il momento, pur essendo i tempi non ancora sufficientemente maturi per poter parlare di un’autentica inversione di tendenza. A seguito della pubblicazione dei dati economici avvenuta il 4 giugno, il dollaro aveva ripreso vigore nei riguardi dell’euro e i rendimenti delle obbligazioni governative statunitensi erano aumentati. In dettaglio, dopo tale pubblicazione il Dollar Index aveva guadagnato lo 0,7% attestandosi a 90,51 punti e il cambio euro dollaro aveva corretto di 80 pips portandosi a quotazione 1,2130. Certamente è indubbio che, un periodo di bassi tassi d’interesse molto più prolungato di quanto ipotizzato dal mercato, non costituirebbe uno scenario positivo per il dollaro. Anche se i tassi d’interesse dovessero aumentare rapidamente in un momento iniziale, fenomeno questo che osservato isolatamente è incontrovertibilmente positivo per ogni divisa, questo aumento renderebbe più verosimile la probabilità di una recessione economica. A tale proposito, quello che l’economista e ex presidente della Fed di New York William Dudley suggerisce, corrisponderebbe probabilmente a uno scenario migliore per il dollaro. In sintesi, l’esperto ipotizza, che la Fed dovrebbe reagire presto a un aumento dell’inflazione e alzare lentamente i tassi d’interesse, quindi dovrebbe riportarsi sul sentiero che la condurrebbe alla sua vecchia strategia, indirettamente fornendo robustezza alla divisa a stelle e strisce.

2. 16 giugno 2021: per Powell la Fed non è in ritardo o ‘behind the curve’

Nell’annuncio di politica monetaria del 16 giugno 2021, la Fed ha confermato l’invarianza dei tassi e dei pillar del Quantitative Easing stabiliti in aprile:

1. Intervallo obiettivo per I Fed Funds rates tra 0 e 0.25%.

2. Acquisto di titoli Treasury a ritmo di 80 miliardi di dollari al mese,

3. Acquisto di Mortgage Backed Securities al ritmo di 40 miliardi di dollari al mese

Riportiamo qui di seguito l’annuncio ufficiale indicando in grassetto i punti aggiunti e tra parentesi in grassetto i tratti cancellati rispetto al precedente comunicato Fed del 28 aprile 2021:

“La Federal Reserve si impegna a utilizzare la sua gamma completa di strumenti per sostenere l’economia degli Stati Uniti in questo momento difficile, promuovendo così i suoi obiettivi di massima occupazione e stabilità dei prezzi.

I progressi nelle vaccinazioni hanno ridotto la diffusione del COVID-19 (la pandemia che ha causato tremende perdite economiche e umane) negli Stati Uniti (e in tutto il mondo). Nonostante Questi progressi (nelle vaccinazioni) e il forte sostegno politico, gli indicatori dell’attività economica e dell’occupazione si sono rafforzati. I settori più colpiti dalla pandemia rimangono deboli ma hanno mostrato un miglioramento. L’inflazione è aumentata, riflettendo in gran parte fattori transitori. Le condizioni finanziarie complessive rimangono accomodanti, riflettendo in parte le misure politiche a sostegno dell’economia e del flusso di credito alle famiglie e alle imprese statunitensi.

Il percorso dell’economia dipenderà in modo significativo dal corso del virus (inclusi i progressi). I progressi nelle vaccinazioni (i progressi attuali) continueranno probabilmente a ridurre gli effetti della crisi della salute pubblica (che continuano a pesare) sull’economia, (e) ma permangono rischi per le prospettive economiche.

Il Comitato cerca di raggiungere la massima occupazione e inflazione al tasso del 2% nel lungo periodo. Poiché l’inflazione (sta rimanendo) è rimasta costantemente al di sotto di questo obiettivo di lungo periodo, il Comitato mirerà a raggiungere un’inflazione moderatamente superiore al 2% per un po’ di tempo, in modo che l’inflazione media nel tempo sia del 2% e le aspettative di inflazione a lungo termine rimangano ben ancorate al 2%. Il Comitato prevede di mantenere un orientamento accomodante della politica monetaria fino al raggiungimento di questi risultati. Il Comitato ha deciso di mantenere l’intervallo obiettivo per il tasso sui fondi federali da 0 a 1/4 percento e prevede che sarà opportuno mantenere questo intervallo obiettivo fino a quando le condizioni del mercato del lavoro non avranno raggiunto livelli coerenti con le valutazioni del Comitato sull’occupazione massima e l’inflazione non sarà aumentata al 2% ed è sulla buona strada per superare moderatamente il 2% per qualche tempo. Inoltre, la Federal Reserve continuerà ad aumentare le sue disponibilità di titoli del Tesoro di almeno 80 miliardi di dollari al mese e di titoli garantiti da ipoteca di agenzie di almeno 40 miliardi di dollari al mese fino a quando non saranno stati compiuti ulteriori progressi sostanziali verso l’occupazione massima e stabilità nei prezzi stabiliti dal Comitato. Questi acquisti di attività contribuiscono a favorire il regolare funzionamento del mercato e condizioni finanziarie accomodanti, sostenendo in tal modo il flusso di credito alle famiglie e alle imprese.

Nel valutare l’orientamento appropriato della politica monetaria, il Comitato continuerà a monitorare le implicazioni delle informazioni in arrivo per le prospettive economiche. Il Comitato sarebbe pronto a adeguare l’orientamento della politica monetaria in modo appropriato qualora emergano rischi che potrebbero ostacolare il raggiungimento degli obiettivi del Comitato. Le valutazioni del Comitato terranno conto di un’ampia gamma di informazioni, compresi i dati sulla salute pubblica, le condizioni del mercato del lavoro, le pressioni inflazionistiche e le aspettative di inflazione e gli sviluppi finanziari e internazionali.”

Osservando i cambiamenti nel wording rispetto allo Statement Fed di aprile, si evidenzia che, al di là dell’invarianza nelle indicazioni quantitative di politica monetaria sia sui tassi sia sul Quantitative Easing, emergeva una sorta di ottimismo intuibile dalle espressioni utilizzate dal FOMC che pare considerare i danni della pandemia non più ‘presenti’ ma in fase di superamento. Da qui, la rimozione dell’espressione: ‘la pandemia che ha causato tremende perdite economiche e umane..’; inoltre, i progressi, come in aprile, non sono più ‘attuali’ bensì si protrarranno in futuro e continueranno a ridurre anche dopo, gli effetti nefasti della pandemia. Anche il fenomeno inflazione, pur se osservata al di sotto del target Fed del 2%, viene vista come un fenomeno ‘del passato’, perché nel nuovo comunicato ‘è rimasta’ è non sta più come in aprile, ‘rimanendo’, quasi a voler dire che l’aumento d’inflazione evidenziato dal CPI pari al 5% e pubblicato nella settimana precedente al comunicato, non sarebbe né strutturale e stabile, ma nemmeno avrebbe carattere di esclusiva transitorietà.