1. I primi tagli di tasso tanto attesi forse in estate 2024. Lagarde: “non abbiamo discusso affatto di tassi”

Alla vigilia dell’ultimo intervento monetario BCE del 2023, il punto chiave della call di Lagarde sarebbe stata la necessità e la tempistica di eventuali tagli di tasso nel 2024.

Tuttavia, anche nella ragionevole lettura dei recenti dati sull’inflazione e sulla crescita europea, o meglio della disinflazione, gli esperti attendevano ancora che la BCE avrebbe optato per un approccio cauto sulla durata e sulla modalità di eventuale prosecuzione dell’inasprimento monetario.

Tale impostazione alla cautela, sarebbe stata in ‘pilota automatico’ almeno fino a fine anno e nei primi due mesi del 2024, al fine di evitare di alimentare un approccio eccessivamente compiacente verso gli operatori di mercato, sempre più desiderosi dei tagli di tasso già nei primi mesi dell’anno venturo.

Di seguito delineiamo tre scenari proposti da alcune case d’investimento:

- Base case scenario: tassi invariati, Lagarde riconosceva i progressi della disinflazione negando tagli di tasso a inizio 2024, no news sul PEPP.

- Scenario hawkish: tassi invariati, Lagarde riconosceva i traguardi inflattivi, i tassi resteranno tali quanto necessario, no news PEPP a breve.

- Scenario dovish: tassi invariati, Lagarde ottimista sull’inflazione ammettendo il lungo ciclo di tightening, ma data dependency meeting by meeting.

Prima di affrontare l’analisi dei fondamentali macroeconomici europei, è importante evidenziare che, se da un lato le proiezioni ufficiali BCE di settembre erano state elaborate esclusivamente dall’istituto bancario centrale europeo, d’altro lato a dicembre sarebbe stata la volta delle Banche Centrali Nazionali (BCN). Si noti inoltre che, i due esercizi di proiezione succitati talvolta divergono molto e gli esperti si chiedevano se tale mood sarebbe proseguito oppure si sarebbe convertito in una convergenza.

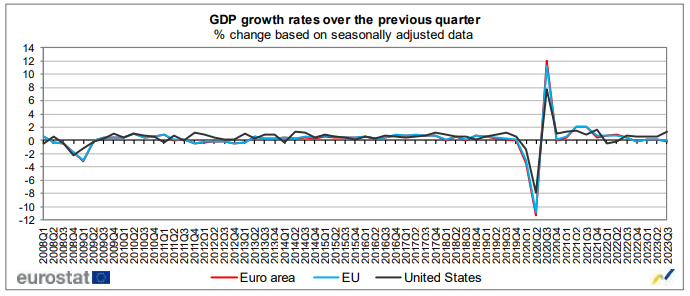

Crescita del PIL

Per quanto riguarda la traiettoria di crescita del PIL europeo, la maggior parte degli indicatori sia ‘hard’ sia ‘soft’ avevano confermato lo scenario di stagnazione o di lieve recessione per l’Eurozona negli ultimi mesi del 2023 e all’inizio del 2024.

Secondo l’ultimo rapporto Eurostat, nel terzo trimestre 2023 il PIL:

- era sceso del -0.1% in area euro

- era stato stabile in Unione Europea.

Rispetto allo stesso trimestre dell’anno precedente, il PIL destagionalizzato era rimasto stabile sia in area euro sia in UE nel terzo trimestre del 2023, dopo il +0,6% nell’area euro e il +0,5% nell’UE nel precedente trimestre.

Occorreva inoltre valutare l’outlook BCE:

- il base case scenario BCE finora prevedeva che al rallentamento economico invernale sarebbe seguita un’accelerazione progressiva per fasi

In particolare, si attendevano:

- valori di crescita intorno allo 0% o di poco negativi a fine del 2023 o,

- possibile contrazione nel quarto trimestre 2023

- la ‘early recovery’ nella prima metà del 2024

- ripresa robusta della produzione nella seconda parte del 2024

- sviluppo di circa l’1% annuo per il 2024

Secondo Eurostat, le prospettive di crescita erano peggiorate da settembre. Confrontando le attese Eurostat con le proiezioni BCE di settembre si notavano:

- revisione a ribasso dello sviluppo PIL nel primo semestre 2023

- correzione della produttività nel terzo trimestre 2023

Ancora con riferimento alle attese BCE, alcune case d’investimento prevedevano:

- +0.0% su trimestre nel quarto trimestre 2023

- +0.2% su trimestre nel primo trimestre 2024

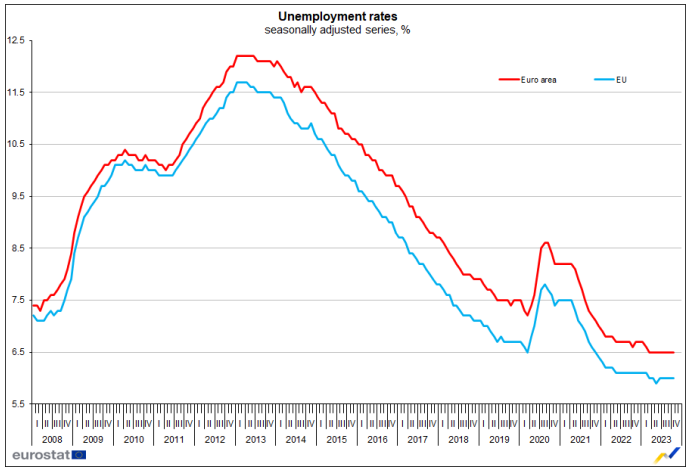

Mercato del lavoro

Citiamo direttamente i contenuti quantitativi dall’ultimo rapporto ufficiale sul mercato del lavoro Eurostat riferito a ottobre 2023:

il tasso di disoccupazione destagionalizzato dell’area euro si era attestato al 6,5% e quindi

- stabile rispetto a settembre 2023 ma

- in calo rispetto al 6,6% di ottobre 2022.

Il tasso di disoccupazione dell’UE era stato del 6,0%:

- stabile rispetto a settembre 2023 ma

- in calo rispetto al 6,1%. nell’ottobre 2022.

La stima del numero di disoccupati UE

- si era attestata a 13,171 milioni di unità, di cui

- 11,134 milioni nell’area dell’euro.

- con aumento di 71mila unità nell’Ue e

- aumento di 48mila nell’area euro.

- rispetto a ottobre 2022, la disoccupazione era aumentata di 27mila unità nell’Ue e

- diminuita di 28mila nell’area euro.

Salari

Le dinamiche di crescita salariale all’inizio del 2024 saranno un driver chiave per inflazione e tassi e al momento apparivano in linea con le attese BCE:

- +5,3% annuo nel 2023

- +4,3% annuo nel 2024

- +3,8% annuo nel 2025.

L’indicatore “wage tracker” dei salari negoziati BCE, che monitora lo sviluppo dei salari al margine del mercato del lavoro:

- aveva registrato una tendenza al ribasso nel quarto trimestre 2022

- era salito nel terzo trimestre 2023 al 4,69% su anno rispetto al precedente 4,4% su anno,

Secondo i dati forniti dalle fonti nazionali, i salari pro-capite:

- erano aumentati in Germania e Italia nel terzo trimestre 2023

- erano diminuiti in Francia e Spagna. Nel complesso

Secondo le stime fornite da alcune prestigiose case d’investimento:

- la crescita delle retribuzioni europee avrebbe potuto ridursi nel terzo trimestre 2023, di circa 20-30 basis point e

- attestandosi a un valore inferiore a quello registrato nel secondo trimestre 2023 pari al 5,6% su anno.

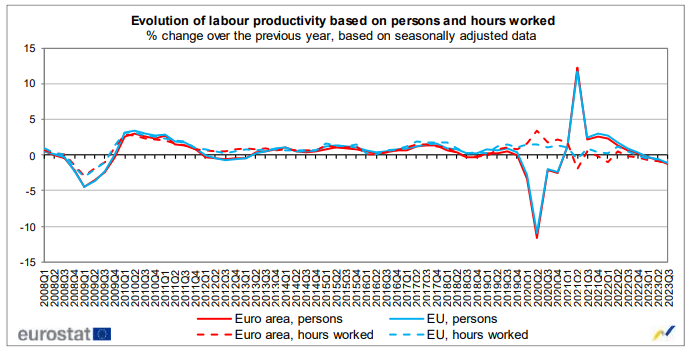

Per quanto attiene il saggio di produttività del lavoro nel terzo trimestre del 2023:

- era diminuito dell’1,2% nell’area dell’euro e dell’1,1% nell’UE.

La produttività rispetto al terzo trimestre 2022 era diminuita:

- dell’1,2% nell’area dell’euro

- dell’1,0% nell’UE.

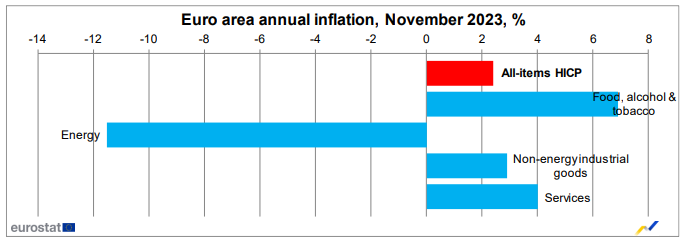

Con riferimento all’inflazione, indichiamo due driver di segno opposto:

- negativo: il ritmo più rapido di moderazione dell’inflazione core e underlying negli ultimi due mesi,

- positivo: mercati del lavoro molto dinamici, ad alimentare pressioni sui salari

Le proiezioni ufficiali BCE di settembre prevedevano:

- un’inflazione core media del 3% circa su base annua nel 2024

Per quanto attiene le attese di alcuni analisti sulle proiezioni inflattive di dicembre BCE:

- HICP al 2,9% su anno nel 2024

- HlCP core al 2,6% su anno nel 2024

- HICP 2025 rivisto al ribasso al 2%.

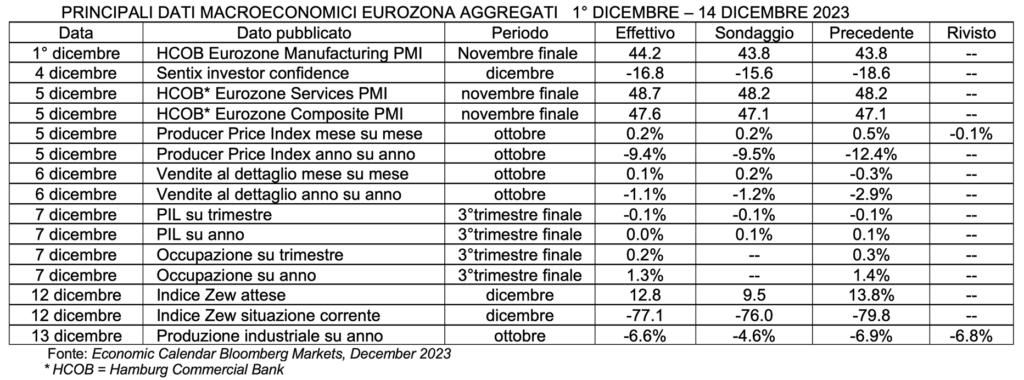

Di seguito, proponiamo una sintesi di alcuni tra i principali dati macroeconomici di eurozona pubblicati nel mese che ha preceduto il meeting BCE di settembre:

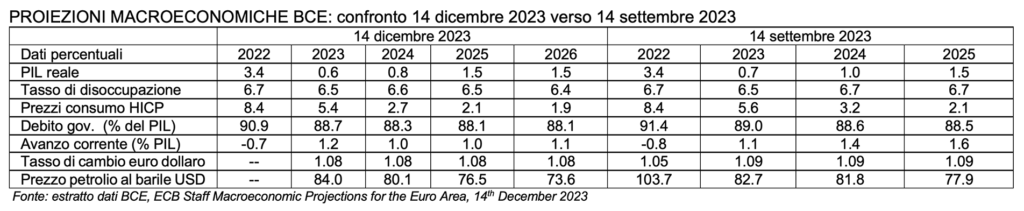

Confrontiamo le Staff Macroeconomic Projections BCE pubblicate il 14 dicembre con eventuali varianti rispetto al report di settembre:

- PIL reale in calo nel biennio 2023-24 (da 0.7% e 1.0% a 0.6% e 0.8%) ma invariato nel 2025 a 1.5%.

- Tasso di disoccupazione invariato nel 2023 (6.5%) e in calo nel biennio 2024-25 (da 6.7% e 6.7% a 6.6% e 6.5%).

- Inflazione HICP in calo nel biennio 2023-24 (da 5.6% e 3.2% a 5.4% e 2.7%) ma costante al 2.1% nel 2025.

Analizziamo le ipotesi proposte da alcune case d’investimento di riduzione del portafoglio obbligazionario BCE nell’ambito del programma PEPP:

- -9 miliardi al mese nei primi 6 mesi 2024

- -12 miliardi negli ultimi 3 mesi 2024

In termini cumulativi il cosiddetto ‘roll-off’ (riduzione graduale dei reinvestimenti) del PEPP era atteso essere da alcuni analisti in questi termini:

- -87 miliardi di euro entro settembre 2024

- -258 miliardi di euro entro dicembre 2025

- minori reinvestimenti del 50% da aprile 2024

- sospensione totale dei reinvestimenti da ottobre 2024

Si noti che, il roll-off totale, implicherebbe 180 miliardi di euro di minor liquidità all’anno

Le ipotesi sul Quantitative Tightening totale netto sui titoli governativi 2024 erano:

- 340 miliardi di euro di cui

- 75 miliardi in minor PEPP

- 265 miliardi di minor APP

Con riferimento al percorso dei tagli di tasso, tale traiettoria poteva essere conseguenza logica dell’evoluzione macroeconomica su indicata:

- si attendeva la riduzione dei tassi ufficiali BCE di 25 basis point a giugno 2024

- seguita da un ulteriore taglio di 25 basis a settembre 2024. E la

- successiva accelerazione nel ritmo di taglio, con

- – 50 basis point a dicembre 2024 e

- – 50 basis point marzo 2025 ai quali sarebbero seguiti

- altri due tagli da 25 basis point a giugno e settembre 2025

Il tasso atteso a settembre 2025 sarebbe forse stato del 2.0%.

Al fine di preparare l’esordio dei tagli forse da giugno 2024, si attendeva che lo Statement BCE di marzo alludesse a un riorientamento in senso dovish del wording comunicativo del Governing Council.

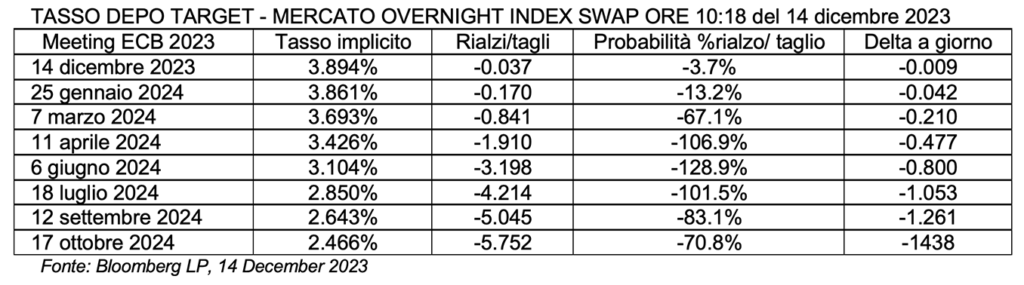

Di seguito, le ipotesi di evoluzione dei tassi nei prossimi 8 meeting monetari BCE desumibili dal mercato dei derivati di tasso Overnight Index Swap nella mattina del 14 Dicembre. il consensus di mercato, che ora prezza un taglio di tassi addirittura già da gennaio 2024.

2. 14 dicembre 2023: nessuna sorpresa di fine anno, ma accelera l’uscita dal PEPP

Come ampiamente atteso dai mercati, il 14 dicembre BCE ha mantenuto invariati i tre tassi di riferimento:

- Deposit Facility Rate a 4,00%

- Marginal Lending Facility Rate a 4,75%

- Main Refinancing Rate a 4,50%

BCE ha fatto sapere anche di voler accelerare la fine dei reinvestimenti in ambito PEPP incrementandone il roll-off al fine di ‘chiuderlo’ entro fine 2024:

“Il Governing Council intende continuare a reinvestire, integralmente, il capitale rimborsato sui titoli in scadenza acquistati nell’ambito del PEPP durante la prima metà del 2024. Nella seconda metà dell’anno intende ridurre il portafoglio del PEPP di 7,5 miliardi di euro al mese in media. Il Governing Council intende interrompere i reinvestimenti nell’ambito del PEPP alla fine del 2024.”

Riportiamo la reazione dei mercati allo Statement BCE, in particolare con specifico riferimento a tre asset class:

- il rendimento del BTP decennale è sceso dal 3,8337% delle 14.15 al 3,7614% delle 14.16.

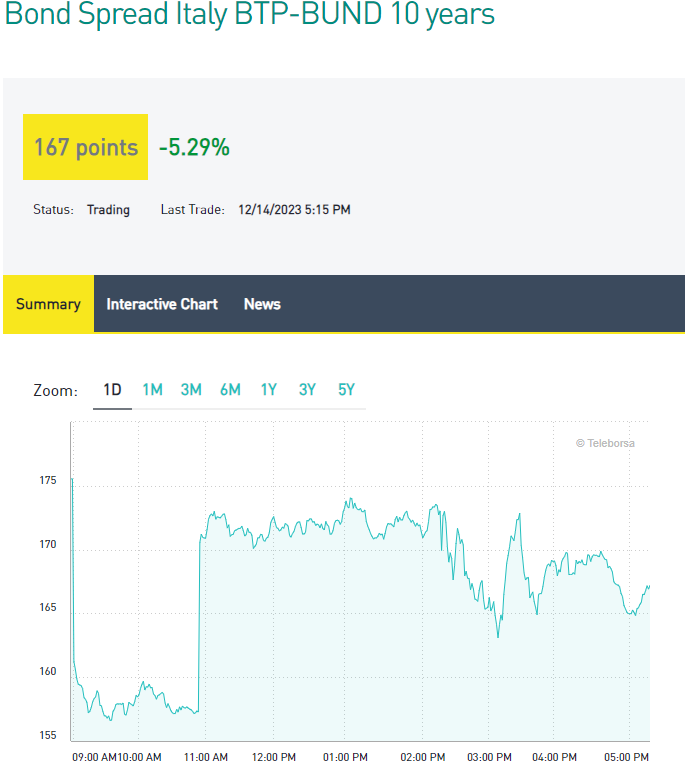

- Lo spread di rendimento tra Bund e BTP decennale ha ’stretto’ da 171,897 delle 14.13 a 166,3643 delle 14.28.

- L’indice azionario Stoxx Europe 600 è sceso da 478.930 delle 14.15 fino a 478.360 alle 14.19.

- L’euro ha evidenziato un valore di 1.0907 dollari delle 14.13 per poi recuperare terreno verso il biglietto verde americano fino a 1.0944 alle 14.55.

EVOLUZIONE INTRADAY CAMBIO EURO DOLLARO – 14 DICEMBRE 2023

Fonte: www.cnbc.com, 14th December 2023

EVOLUZIONE INTRADAY SPREAD BUND-BTP 10 ANNI 14 DICEMBRE 2023

Fonte: www.borsaitaliana.it, 14th December 2023

Questi i temi trattati in call dalla presidentessa BCE:

ECONOMIA E PIL

Secondo Christine Lagarde, i rischi per la crescita economica sono ancora orientati al ribasso. Ammette che la contenuta domanda estera peserà sull’economia, ma che l’attività dei servizi si attenuerà nei prossimi mesi. Le politiche fiscali dovrebbero rendere le economie più produttive; la BCE deve approvare rapidamente la riforma del quadro fiscale dell’UE, anche se è ancora prematuro valutare l’accordo sul bilancio tedesco. Lagarde afferma che: “Non abbiamo ancora prove di un rallentamento sostenibile”. E che: “il sostegno energetico deve essere ritirato dai governi”. Alla domanda su una possibile recessione, Lagarde ha replicato assertiva: “Non contempliamo una recessione nel nostro scenario di base”.

INFLAZIONE

L’inflazione dovrebbe rallentare più lentamente nel 2024 in coerenza agli effetti base, ma i rischi al ribasso per l’inflazione includono il rallentamento economico e i rischi al rialzo per l’inflazione includono gli aumenti di salari e profitti. È probabile che l’inflazione di dicembre aumenti in base all’effetto base, l’inflazione dovrebbe rallentare più lentamente nel 2024 secondo gli effetti base. Il percorso verso l’obiettivo d’inflazione è più ‘piatto’ rispetto a prima. Lagarde aggiunge: “Abbiamo bisogno di più dati sulla resistenza dell’inflazione interna” e che “I profitti ora contribuiscono meno a guidare l’inflazione”.

MERCATO DEL LAVORO

Lagarde aggiunge che: “I dati salariali che abbiamo adesso non sono in calo”. Afferma inoltre che la BCE ha bisogno dei dati completi sui salari per avere un quadro più chiaro della situazione.

STABILITÀ DEL SISTEMA BANCARIO

Le prospettive per la stabilità finanziaria rimangono fragili, ma il sistema bancario europeo è resiliente.

TASSI

I tassi d’interesse di mercato sono diminuiti notevolmente e sono ora inferiori a quelli previsti dalle proiezioni. Alla domanda sul futuro ciclo di allentamento dei tassi, molto probabile, Lagarde replica: “Non abbiamo discusso affatto di tagli dei tassi” e “Dipenderemo dai dati per muoverci sui tassi“.

QUANTITATIVE TIGHTENING E BILANCIO BCE

La numero uno della BCE ha dichiarato che: “Tutti sono stati d’accordo nel fermare i reinvestimenti del PEPP all’interno del Governing Council”. Ha evidenziato che “L’aggiustamento del PEPP corrisponde alla normalizzazione del bilancio” e questo potrebbe essere un buon momento per un cambiamento del PEPP. Ogni strumento di politica monetaria è importante, ma il calendario del PEPP non è correlato ai tassi di interesse, aggiungendo: “Abbiamo flessibilità nel PEPP fintanto che la BCE reinveste i fondi da rimborsi titoli in scadenza”.

OBIETTIVI DI POLITICA MONETARIA BCE

“Siamo determinati a riportare l’inflazione al 2% in modo tempestivo” e “Siamo particolarmente attenti all’inflazione interna”. Lagarde è certa che tutti gli strumenti monetari della BCE siano disponibili per contrastare la frammentazione finanziaria. “Stiamo assistendo a una forte trasmissione delle politiche monetarie alle condizioni finanziarie all’economia, in particolare per quanto riguarda il volume dei prestiti bancari”. Ammette che la BCE ha bisogno di maggiori informazioni sull’unità di profitto. “Abbiamo poca frammentazione, ma i tassi sono ancora il nostro strumento principale” aggiungendo: “Abbiamo cambiato il nostro linguaggio riguardo alle riforme strutturali”.

In conclusione, Lagarde ha voluto riaffermare la dipendenza dai dati della BCE meeting dopo meeting. La BCE disporrà di molti dati entro il 2024, in particolare sul livello di occupazione. Alla domanda sulla prossima mossa monetaria, anche considerando le dichiarazioni del presidente della Fed Jerome Powell in conferenza stampa il giorno precedente, Lagarde replica: “La BCE dipende dai dati, non dal tempo”. Ma soprattutto: “Non dobbiamo assolutamente abbassare la guardia” e “Crediamo che ci sia ancora del lavoro da fare”.

“I contenuti sono riferibili unicamente all’autore ed esprimono la sua personale opinione al 13/12/2023. Non costituiscono alcuna raccomandazione d’investimento e non impegnano le società e istituzioni di appartenenza”.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

October 2023, Euro area unemployment at 6.5%, Eurostat, 30th November 2023

Flash estimate – August 2023 Euro area annual inflation down at 2.4%, Eurostat, 30th November 2023

GDP down by 0.1% and employment up by 0.2% in the euro area, Eurostat, 7th December 2023

Staff Macroeconomic Projections, ECB, 14th December 2023

Monetary policy decisions, ECB, 14th December 2023

EURUSD:CUR EUR-USD X-RATE, CNBC, 14th December 2023

Bond Spread Italy BTP-BUND 10 years, Borsa Italian, 14th December 2023