di Nunzia RUSSO

Banca d’ Italia il 22 Novembre ha pubblicato la terza indagine sullo stato dell’arte della situazione Fintech in Italia, coinvolgendo 59 Gruppi bancari, 53 Banche autonome e 51 Intermediari non bancari.

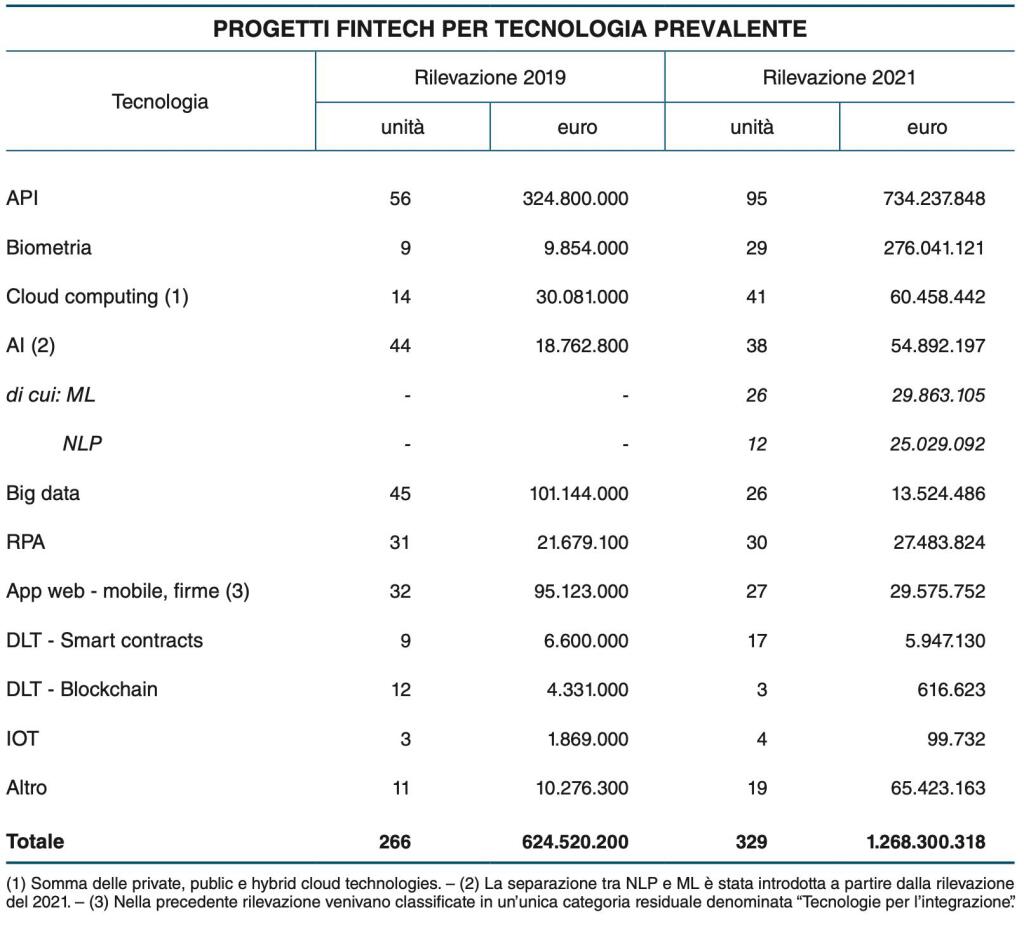

Le tecnologie fintech per il biennio 2021-2022 ammontano all’incirca intorno a 530 milioni di euro, con una crescita del 16% rispetto al biennio precedente e i primi ritorni sugli investimenti. Rispetto alla precedente rilevazione è aumentato il numero degli intermediari che hanno investito in queste tecnologie (da 77 a 96 unità) e la numerosità dei progetti coinvolti (da 267 a 329).

Ma esiste una concentrazione, difatti il peso dei primi 10 Intermediari è aumentato del 5% in termini di spesa tecnologica.

A partire dal 2023 e fino alla messa in produzione, i progetti censiti comporteranno ulteriori spese per 281 milioni di euro. Inoltre hanno avuto un peso rilevante il valore delle partecipazioni che ammontano a 204 milioni di euro ed è riferibile a 28 intermediari.

Banca d’ Italia sottolinea come potrebbero esser stati di più gli investimenti ma ci sono stati diversi fattori che hanno rallentato la crescita come:

- la mancanza di personale adeguatamente formato,

- l’insufficiente domanda dei prodotti causati dagli investimenti,

- il costo finanziario dell’investimento e,

- la scarsa integrazione tra sistemi informatici vecchi e nuovi.

Ma su quali progetti tecnologici sono stati spesi questi investimenti tecnologici?

Interfacce applicative e infrastrutture tecnologiche (API) rappresentano il 58% della spesa. Si sono inoltre consolidati i progetti basati sulla biometria, legata prevalentemente alle procedure di onboarding, e sulla Robot Process Automation (RPA), nei progetti riguardanti le business operations e la governance.

I progetti fondati sull’intelligenza artificiale (AI), comprendenti il Machine Learning (ML) e il Natural Language Processing (NLP), pur riducendosi di numero, sono cresciuti in termini di spesa, trainati principalmente dalle applicazioni per il digital lending.

Il 28,9% del numero dei progetti è incentrato sulle API; i restanti progetti sono distribuiti, con quote decrescenti tra il 12 e l’8 %, sul cloud computing, la RPA (Robot Process Automation), la biometria, il ML (Machine Learning) e i big data. In termini di assorbimento della spesa la distribuzione dei progetti appare invece polarizzata intorno alle API (57,9 p%) e la biometria (21,8 %), con quote non superiori al 2,4 % per le restanti tecnologie.

Fonte: Banca d’Italia

Banca d’ Italia ha diviso i progetti in 6 categorie classificati in base alle aree di business su cui sono destinati ad avere maggiori effetti:

- crediti e depositi,

- pagamenti,

- servizi di investimento,

- servizi assicurativi,

- governance,

- business operations (business support, backoffice, gestione della clientela).

I crediti sono la prima area per numero di investimenti e mole economica impiegata in quest’area, a seguire ci sono i business operations e i pagamenti. Solo al quarto posto con il 13% delle iniziative c’è l’area della Governance, nella quale rientra l’ambito Compliance, Rischio e l’Antiriciclaggio, su cui cade la mia attenzione per questa trattazione.

Circa il 62% degli Intermediari sta sperimentando progetti e innovazioni in ambito AML-CFT. La crescente digitalizzazione dei servizi finanziari ha catalizzato l’interesse e fatto crescere gli investimenti nelle soluzioni tecnologiche per l’adeguata verifica a distanza basate prevalentemente sulle identità digitali (SPID e CIE).

Limitati sono invece i progetti (5 iniziative per un importo complessivo di 4,7 milioni di euro) per l’impiego dell’AI e dei big data analytics nella profilatura del rischio della clientela e nel monitoraggio transazionale. I progetti in ambito AML sono sviluppati principalmente in collaborazione con società Fintech.

Nell’ambito dei processi di onboarding digitale sta crescendo il ricorso a sistemi automatizzati per la raccolta dei dati dei clienti; circa il 16% degli intermediari ricorre a sistemi OCR (Optical Character Recognition) per l’acquisizione digitalizzata dei dati della clientela, estratti dai documenti di riconoscimento nel corso dell’adeguata verifica. La riduzione dell’attività di data entry a carico del cliente, velocizzando il processo di acquisizione delle informazioni e accrescendo la qualità dei dati, renderà più efficiente e spedita la successiva attività di controllo da parte dell’intermediario.

L’obbligo di istituire una base informativa comune per il gruppo rappresenta una delle principali novità delle Disposizioni della Banca d’Italia del 26 marzo 2019 in tema di organizzazione e controlli AML. Esso persegue l’obiettivo di:

- accrescere l’omogeneità delle valutazioni effettuate sulla clientela comune alle entità del gruppo e

- accrescere la capacità del gruppo di prevenire e gestire i rischi di riciclaggio.

Nel mio lavoro trovo diversi clienti che hanno implementato progetti Fintech in un particolare ambito di business (digital lending, compliance e altro) ma trovo un filo conduttore nei progetti Antiriciclaggio e Antiterrorismo che hanno, molto spesso, la tecnologia della Predictive Analysis incorporata.

La cooperation sta continuando a portare ottimi risultati introducendo tecnologia in grandi colossi bancari, che difficilmente, avrebbero potuto ottenere in altro modo innovazione.

Concordo appieno con quest’analisi di Banca d’Italia nel dire che la numerosità dei progetti coinvolti sarebbe dovuta essere maggiore, ma con i primi ritorni economici, sono certa che nuovi operatori si affacceranno in questi ambiti e investiranno a breve per migliorare processi adesso manuali e tediosi, che cominciano a diventare pesanti e farraginosi.

Per approfondimenti e normative, consultare i seguenti link e/o riferimenti:

Banca d’Italia | Indagine Fintech nel sistema finanziario italiano, Novembre 2021