1. Powell: non c’è ancora un progresso chiaro nella lotta all’inflazione

Nel meeting monetario del 14-15 dicembre 2022, l’obiettivo chiave della Fed sarebbe stato duplice: sia la transizione verso rialzi di tasso più lenti, sia non allentare le condizioni finanziarie all’economia reale. Gli esperti attendevano che lo Statement del FOMC riflettesse i dati sull’attività economica leggermente più forti del previsto, rivelando che l’economia statunitense permaneva resiliente nonostante l’evidente escalation a rialzo dei tassi che aveva caratterizzato tutto il 2022. Era sentore diffuso che, il FOMC optasse per modificare la propria guidance, dalla quale si evinceva che: “i continui aumenti dell’intervallo target (del Fed Funds rate) saranno appropriati”.

Analizziamo brevemente la recente evoluzione delle principali variabili macroeconomiche a stelle e strisce.

Crescita del PIL

Secondo quanto si evinceva dalle SEP (Staff Economic Projections) del FOMC di settembre:

l’economia americana era sufficientemente solida per poter incassare ulteriori rialzi di tasso senza cadere in recessione

- l’economia americana era sufficientemente solida per poter incassare ulteriori rialzi di tasso senza cadere in recessione

- la crescita del PIL su trimestre sarebbe stata del +2.9% nel terzo trimestre 2022

- il solido sviluppo produttivo sarebbe proseguito nel quarto trimestre 2022 (consensus degli analisti al +0,5%).

Nelle proiezioni Fed aggiornate di dicembre, si attendevano lievi variazioni rispetto a settembre:

- lo sviluppo più cauto del PIL fino al primo trimestre 2023

- il rebound produttivo a ritmo superiore nei tre trimestri successivi del 2023

- progressive e lievi revisioni a rialzo del PIL anche nel 2024.

Dalla lettura degli ultimi dati di fine novembre, trasparivano sia la resilienza del quadro macroeconomico, sia il gap domanda-offerta nel settore dei servizi dovuto allo sforzo di adeguare il flusso produttivo alla forte ripresa post-pandemica della domanda per consumi privati.

Mercato del lavoro

Negli ultimi tre mesi del 2022, il mercato del lavoro si era dimostrato più resiliente rispetto alle attese; in dettaglio, nelle proiezioni Fed di settembre:

- l’attesa media del FOMC sul saggio di disoccupazione era 3,8% nel quarto trimestre 2022

- il dato reale si era attestato al 3,7% in ottobre e novembre

Tuttavia, la stima di alcuni analisti indicava un aumento del saggio di unemployment al 4,6% nel 2024.

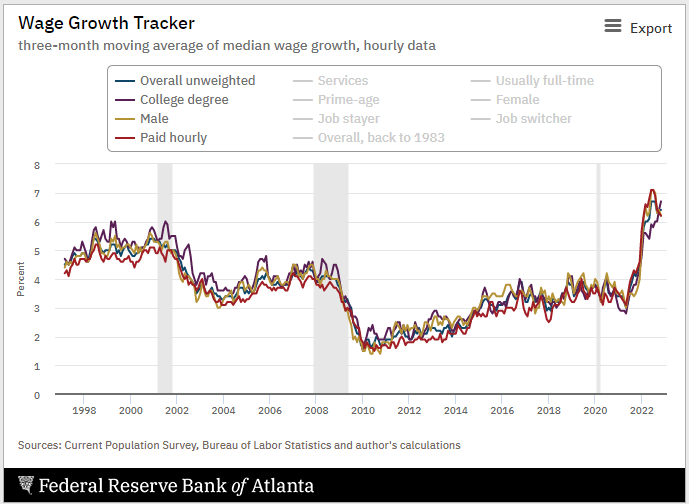

Sul fronte dell’impatto del mercato del lavoro sui prezzi, le attese del FOMC lasciano trasparire tre driver:

- insufficiente offerta di lavoro

- domanda di lavoro più robusta rispetto alle attese

- conseguenti forti pressioni retributive.

Secondo il numero uno Fed Jerome Powell, l’easing della tensione sul mercato del lavoro era condizione necessaria (ma non sufficiente) al fine di ottenere la riduzione dei prezzi dei servizi. In particolare, nel suo speech tenuto al Brookings Institute il 30 novembre 2022, il Presidente Fed aveva dichiarato che:

- “la domanda di lavoro è tuttora fortemente superiore all’offerta”

- “una recente ricerca degli economisti Fed evidenzia che il deficit di partecipazione della forza lavoro è dovuto a pensionamenti in eccesso, rispetto a quanto si sarebbe atteso dal mero invecchiamento della popolazione. Tali pensionamenti in eccesso, potrebbero costituire più di 2 milioni di unità dei 3,5 milioni di ‘deficit’ (domanda-offerta) di forza lavoro”.

- “Il secondo fattore che contribuisce alla carenza di offerta di lavoro è la crescita più lenta della popolazione in età lavorativa”.

- “lo sviluppo salariale mostra solo timidi segnali verso l’equilibrio”.

Sia la permanente tensione sul mercato del lavoro, sia le pressioni salariali, sarebbero state i fattori chiave da valutare in sede di decisione sui tassi.

Domanda

La domanda privata, in particolare la componente di spesa per consumi retail delle famiglie, permaneva robusta. Le proiezioni macroeconomiche Fed aggiornate a dicembre avrebbero forse rivelato un insolito ottimismo derivante da:

- prosecuzione nella crescita della spesa retail

- ulteriore aumento dell’occupazione nel quarto trimestre 2022.

Con riferimento all’inflazione, seppure il fulcro d’attenzione dei mercati fossero i dati di CPI (Consumer Price Index) pubblicati il 13 dicembre, era noto che la Fed per decidere sui tassi utilizzasse il parametro PCE (Personal Consumption Expenditure) che, lo ricordiamo, a differenza del CPI:

- deriva da un aggregato di bilancio e non (come il CPI) dalla spesa ‘out of pocket’ del consumatore

- utilizza dati di PIL

- non include gli aumenti di prezzi dei soli consumi privati urbani ma anche delle aziende non profit.

La PCE era attesa da alcuni esperti rallentare portandosi:

- dal 4,5% del quarto trimestre nel 2022 (dato variazione su medesimo trimestre 2021)

- al 3,1% nel 2023

- al 2,1% entro fine 2025.

Si noti che, l’evidente riduzione del prezzo del petrolio registrata nelle ultime fasi di novembre, riflettendosi sul costo degli alimenti, degli alloggi e dei trasporti in genere, avrebbe potuto fornire uno stimolo al potere d’acquisto dei cittadini percettori di reddito fisso.

Osservando in dettaglio la traiettoria di prezzi, alcuni economisti evidenziavano:

- deflazione (caduta generalizzata dei prezzi) per i materiali di base e beni durevoli-impianti

- disinflazione (rallentamento temporaneo d’inflazione) per gli affitti residenziali

- persistenza inflattiva dei costi dei servizi non abitativi, molto sensibili agli incrementi salariali dovuti a carenza di manodopera.

Nel suo speech del 30 novembre 2022 al Brookings Institute, il presidente Powell aveva dichiarato che:

- l’inflazione era ancora troppo alta

- mancava stabilità dei prezzi, ‘conditio sine qua non’ per il corretto funzionamento dell’economia

- la traiettoria futura d’inflazione era incerta.

Al Brookings Institute Powell distingueva il dato PCE ‘core’ (incremento prezzi di beni personali esclusi cibo e energia) in tre componenti dichiarando:

- “L’inflazione dei beni ‘di base’ si è ridotta nel corso del 2022.” Tale tipo d’inflazione, pur rimanendo elevata al 4,6%, era scesa di quasi il 3% da inizio 2022.

- “L’inflazione dei servizi residenziali ha continuato a salire e ora si attesta al 7,1% negli ultimi 12 mesi.” Tuttavia, tale componente inflattiva era ‘in ritardo’ rispetto alle altre componenti a causa del lento turnover dei contratti di locazione d’immobili.

- “I servizi di base diversi dagli affitti sono funzione del costo del lavoro e costituiscono più della metà dell’indice core PCE.”

Nel grafico sottostante, si evidenzia l’evoluzione del dato d’inflazione PCE (Personal Consumption Expenditure).

In particolare, si distinguono:

- PCE mediana

- dato puntuale PCE

- PCE ‘core’ (esclusi cibo e energia)

Per tutti e tre i parametri, si nota la flessione registrata nel mese di novembre 2022.

INFLAZIONE PERSONAL CONSUMPTION EXPENDITURE MEDIANA 2013-2022

Fonte: Federal Reserve Bank of Cleveland, December 2022

L’ultima lettura d’inflazione su novembre divulgata il 13 dicembre 2022 evidenziava che:

- il CPI ‘headline’ anno su anno si era attestato al 7,1%

- il CPI ‘core’ anno su anno esclusi cibo e energia aveva registrato un +6%

- il CPI generale mese su mese rivelava un +0,1% e CPI core +0,2%.

Analizzando il dettaglio per categorie merceologiche delle variazioni mese su mese del CPI:

- erano aumentati: l’indice dei prezzi degli affitti (+0,8%), degli alloggi residenziali (+1,6%), degli arredi (+0,4%)

- erano diminuiti: l’indice dei prezzi degli automezzi usati (-2.9%), dei servizi medici (-0,7%), tariffe aeree (-3,0%), elettronica di consumo (-1,6%)

ATLANTA FED WAGE GROWTH TRACKER 1998-2022

Fonte: Federal Reserve Bank of Atlanta, December 2022

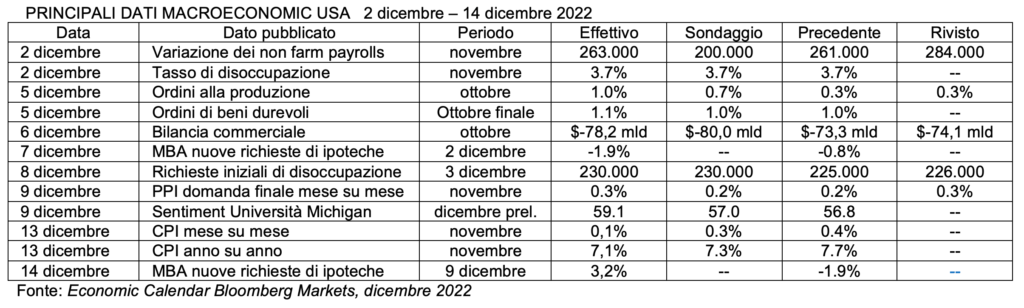

Nella tabella sottostante, una diamo una breve panoramica di alcuni dati macroeconomici pubblicati nei dodici giorni anteriori al meeting FOMC:

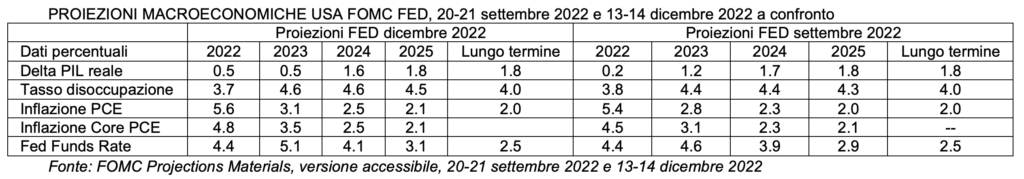

Osservando le Staff Economic Projections (SEP) pubblicate il 14 dicembre dalla Fed, si notavano le seguenti variazioni rispetto a settembre:

- significativo ridimensionamento delle attese sul PIL per il 2023 (0,5% in dicembre contro 1,2% in settembre)

- tasso di disoccupazione lievemente più alto nel triennio 2023-2025 (4,6%, 4,6%, 4,5% in dicembre – 4,4%, 4,4%, 4,3% in settembre)

- evidente aumento delle previsioni d’inflazione per il 2023 (3,1% in dicembre, verso 2,8% in settembre)

Per quanto attiene le previsioni sulla manovra di tasso, buona parte della street attendeva:

- il rialzo del range per il Fed Funds rate di 50 punti base in dicembre (attesa poi concretizzata)

- il lieve rischio di aumento di 75 basis point solo nel caso di un CPI robusto (ipotesi non avverata).

- il possibile aumento di 75 basis point nel 2023

- lo stop successivo ai rialzi.

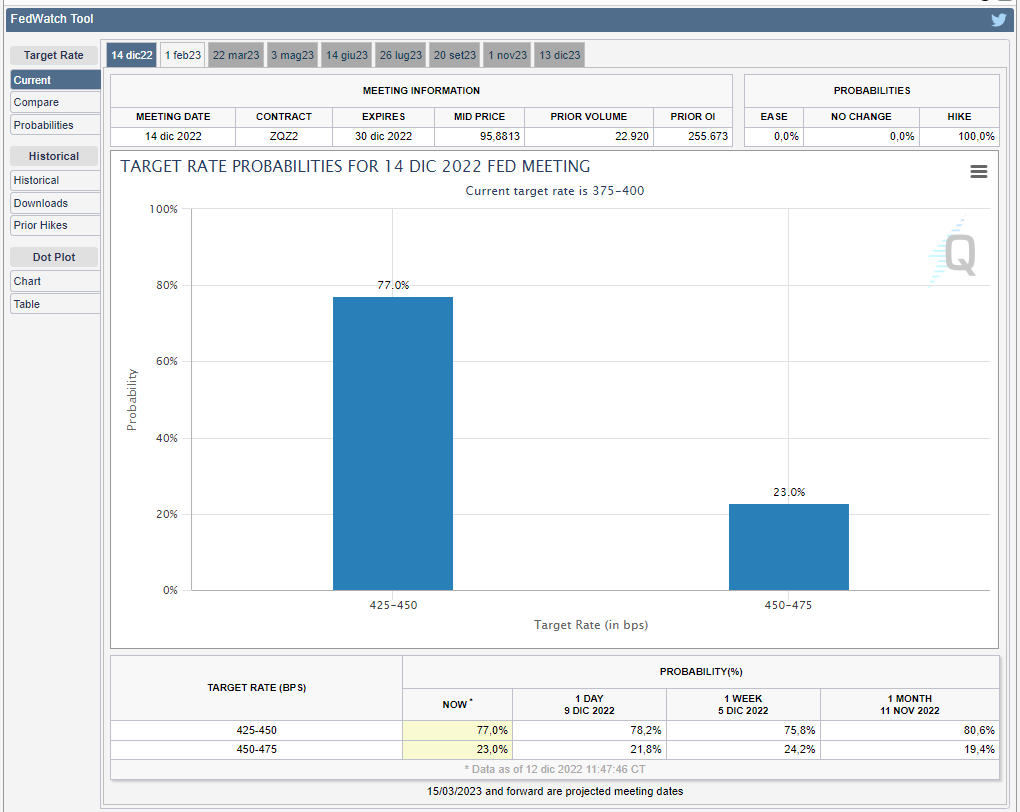

ll 13 dicembre 2022, lo strumento previsionale sui tassi Chicago Mercantile Exchange Watchtool dava probabilità del 77% di rialzo di 50 basis point del range di tasso sui Fed Funds, dagli attuali 3,75-4,00% a 4,25-4,50% e probabilità del 23% di rialzo di 75 basis point con intervallo obiettivo a 4,50-4,75%.

Fonte: www.cmegroup.com 13 December 2022

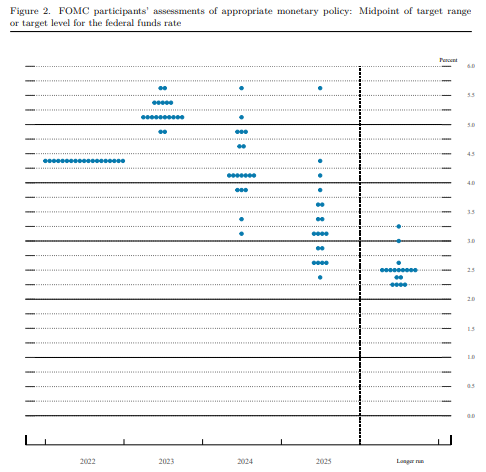

ll cosiddetto ‘dot plot’ della Fed del 14 dicembre evidenziava che secondo le previsioni mediane dei 19 membri del FOMC, i tassi avrebbero concluso l’anno prossimo attestandosi al 5,1%, quindi portandosi fino al range 5,00-5,25% entro fine 2023, prima di essere ridotti al 4,1% nel 2024, un livello più alto di quanto indicato nel dot plot di novembre. Di seguito il diagramma aggiornato:

Fonte: FOMC Projections materials, Projections Material, 14 December 2022

2. 14 dicembre: il FOMC prevede il tasso terminale al 5,1% prima che l’inflazione rallenti

Nell’annuncio di politica monetaria del 14 dicembre 2022, la Fed ha alzato il Fed Funds rate di 50 basis point portando l’intervallo obiettivo dei Fed Funds rate a 4.25%-4.50%; si tratta del livello di range più elevato dal 2007, quindi degli ultimi 15 anni. Vediamo il dettaglio dei tre tassi ufficiali:

- intervallo obiettivo per i Fed Funds rates tra 4.25% e 4.50%;

- tasso ufficiale di sconto 4.00%;

- tasso pagato sulle riserve bancarie (IORB) invariato allo 4.40%.

Sebbene si tratti di un rialzo inferiore ai precedenti rialzi da 75 basis points, tale aumento innalzerà l’onerosità delle condizioni finanziarie per consumatori e aziende, suggerendo che la Fed forse sarà pronta a incrementare i tassi di ulteriori 75 basis point a inizio 2023 per poi ‘fermare il passo’.

Questi tre tra i principali effetti dello Statement Fed sui mercati finanziari:

- Il Treasury decennale ha toccato un rendimento massimo del 3.555% alle 20.07 per poi portarsi a 3.4574% 30 minuti dopo chiusura della call.

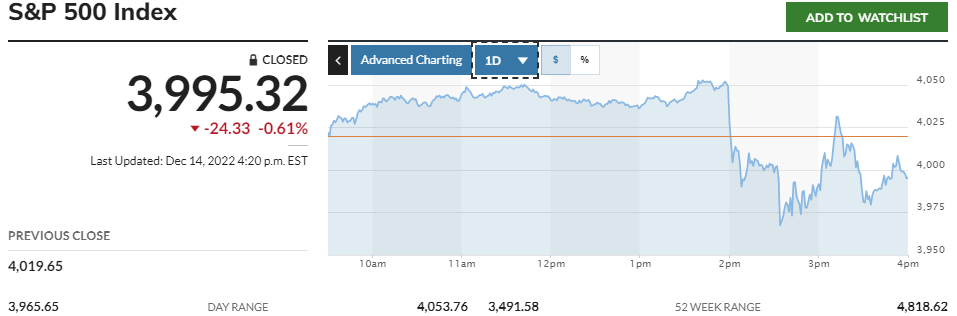

- L’indice azionario S&P500 ha toccato l’apice alle 19.58 a 4.053,76, crollando poi a 3.965,6499 alle 20.34, quindi ‘rinvigorire’ in conferenza stampa.

- La forza del dollaro contro euro post Statement si è evidenziata alle 20.34 portandosi a 1,0622 , ma ha poi peggiorato fino a 1,0695 alle 21.11.

Evoluzione intraday tasso US Treasury 10 anni e indice S&P 500, 14 dicembre 2022

Fonte: www.cnbc.com, e www.marketwatch.com, 14th December 2022

Di seguito proponiamo una sintesi delle tematiche toccate da Jerome Powell in conference call:

ECONOMIA E PIL

L’economia ha subìto un rallentamento significativo rispetto al ritmo di sviluppo tenuto lo scorso anno. Le proiezioni del PIL non segnalano recessione. Nel settore dei servizi non abitativi, è necessario vedere un migliore equilibrio tra domanda e offerta. Powell ha affermato che nessuno può sapere se si verificherà la recessione e lui stesso non è in grado di dire se un’eventuale recessione sarà profonda o meno. Il percorso verso il ‘soft landing’ è arduo ma possibile. Provocato sul tema della stagflazione Powell ha replicato: “è difficile trattare di pure ipotesi”.

MERCATO DEL LAVORO

Il mercato del lavoro permane molto teso ma forte e continua a essere sbilanciato verso la domanda; non si vedono segnali di ammorbidimento. Le condizioni di domanda e offerta di lavoro devono puntare all’equilibrio. Il tasso naturale di disoccupazione è elevato; uttavia, un saggio di disoccupazione più elevato non implica un mercato del lavoro più debole. Pare vi sia un problema strutturale di carenza di manodopera negli Stati Uniti, ma i posti vacanti possono diminuire di una discreta quantità senza ricorrere ai licenziamenti. Powell non vede progressi verso la riduzione della retribuzione oraria media e avverte che ci sarà un certo indebolimento delle condizioni del mercato del lavoro auspicando di tornare alle condizioni occupazionali pre-pandemia. Si è verificato uno ‘shortage’ di almeno 3,5 milioni di posti di lavoro e le imprese necessitano di nuove risorse.

INFLAZIONE

L’inflazione rimane ben al di sopra del target Fed di lungo periodo del 2%. I membri del FOMC vedono i rischi d’inflazione a rialzo, seppure le aspettative sull’incremento dei prezzi restino ben ancorate. L’inflazione dei servizi di base richiederà tempo per ridursi. Entro la metà del 2023 dovrebbe esserci una minore inflazione nel settore dei servizi abitativi. “Gli ultimi dati sull’inflazione ci danno più fiducia nelle previsioni” ha affermato, evidenziando una gradita anche se lieve riduzione del ritmo generale degli aumenti dei prezzi.

TASSI

La Fed aumenterà ancora i tassi e non palesa una posizione politica sufficientemente restrittiva. “Non posso dire con certezza che non aumenteremo la stima del tasso di picco, dipende dai dati in arrivo” ha dichiarato Powell. Il numero uno Fed non prevede tagli dei tassi fino a quando non sarà sicuro che l’inflazione si sposti verso il 2%. La Fed è tuttora “in territorio restrittivo” sui tassi. Tuttavia, la velocità dei rialzi non è più il tema più importante. Powell non si sbilancia nel dare un giudizio sull’entità dell’aumento dei tassi al FOMC di febbraio 2023, che dipenderà dai dati in arrivo. “Il nostro obiettivo ora è arrivare a tassi restrittivi, non fare tagli che si avvicinino a tassi restrittivi”. Il peggior effetto collaterale deriverebbe dal fallimento imputabile a tassi non abbastanza alti.

OBIETTIVI DI POLITICA MONETARIA FED

La Fed comprende le difficoltà che l’inflazione elevata sta causando e si impegnerà a riportarla all’obiettivo 2%. Si assisterà a una politica monetaria restrittiva per un po’ di tempo, finché non vi saranno maggiori prove di un’inflazione contenuta e avviata su un percorso discendente. Le decisioni monetarie dipenderanno dalla totalità dei dati in entrata. La Fed sta adottando misure energiche per:

- moderare la domanda.

- Ripristinare la stabilità dei prezzi

- Ottenere la massima occupazione.

La Fed farà tutto il possibile per raggiungere gli obiettivi del suo duplice mandato (bassa inflazione-massima occupazione) concentrandosi non tanto sulle azioni di breve termine bensì su quelle persistenti. “La posizione Fed non è ancora abbastanza restrittiva anche con la mossa di oggi. Ad un certo punto, la vera domanda sarà per quanto tempo rimarremo restrittivi”. “Abbiamo ancora molta strada da fare per tornare alla stabilità dei prezzi. Il danno peggiore sarebbe se non si agisse. Vorremmo una soluzione indolore. Man mano che l’economia guarirà, entreranno in gioco gli obiettivi di stabilità dei prezzi e d’ inflazione”.

“Abbiamo tanto altro lavoro da fare”, ha dichiarato il presidente Fed e “dovremo mantenere la rotta fino al termine di tale lavoro”.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

Wage Growth Tracker, Federal Reserve Bank of Atlanta, December 2022

CME Fed Watch tool, 13th December 2022

Bloomberg economic calendar, December 2022

Federal Reserve issues FOMC statement, December 14, 2022

December 14, 2022: FOMC Projections materials, Fed, December 14, 2022