Il 1° agosto 2023 dopo una consultazione con gli operatori interessati è finalmente stato pubblicato il Provvedimento di Banca d’Italia che modifica le “Disposizioni in materia di organizzazione, procedure e controlli interni in materia antiriciclaggio”(1).

Il provvedimento vede come destinatari tutti i soggetti già elencati nelle disposizioni pubblicate il 27 marzo 2019 (Banche, IMEL; IP, Poste Italiane per il patrimonio separato BancoPosta, CDP, SGR, SICAV, SIM, società fiduciarie) con l’eccezione dei Confidi minori in quanto non più assoggettati alla vigilanza di banca d’Italia in ambito antiriciclaggio(2).

Grande enfasi è stata posta sulla nomina dell’Esponente Responsabile dell’antiriciclaggio; viene infatti ribadita la necessità (chiarita anche dagli ultimi orientamenti dell’EBA)(3) di prevedere che nell’organo di amministrazione (Consiglio di Amministrazione) vi sia una figura con specifiche competenze in termini di individuazione, valutazione e gestione del rischio di riciclaggio e finanziamento del terrorismo.

Questa previsione rappresenta senza dubbio un’evoluzione culturale nei modelli organizzativi degli intermediari italiani in quanto per la prima volta, tramite disposizioni di secondo livello, viene confermata la centralità e l’importanza nella individuazione, misurazione e gestione dei rischi AML/CFT, indipendentemente dai modelli di business adottati dagli intermediari.

Tra le novità a seguito della consultazione con gli operatori è emersa la necessità che l’Esponente informi sempre e prontamente gli organi aziendali in caso di violazioni “significative” e che, nel caso dei gruppi cooperativi, in considerazione della peculiare disciplina applicabile, trovino applicazione le disposizioni in materia di esternalizzazione delle funzioni aziendali di controllo e che quindi sia possibile nominare un responsabile antiriciclaggio anche per più destinatari (appartenenti al medesimo gruppo).

Il regolatore ha anche previsto la facoltà che la nomina dell’Esponente possa coincidere con la figura del Direttore Generale a patto che sia sempre preservata l’efficacia della funzione di controllo e supervisione dell’esponente per l’antiriciclaggio, infatti nelle disposizioni viene più volte ribadita la necessità che l’esponente sia dotato di risorse umane e tecniche, di strumenti e sia informato su eventuali carenze riscontrate sia da altri organismi di controllo che dalle autorità di vigilanza.

Appare utile quindi ricordare le principali attività che le disposizioni attribuiscono a questa nuova figura:

- monitorare che le politiche, le procedure e le misure di controllo interno in materia di antiriciclaggio siano adeguate e proporzionate, tenendo conto delle caratteristiche dell’intermediario e dei rischi cui esso è esposto;

- coadiuvare l’organo con funzione di supervisione strategica nelle valutazioni concernenti l’articolazione organizzativa e la dotazione di risorse della funzione antiriciclaggio, ivi compresa l’eventuale scelta di assegnare la responsabilità della funzione antiriciclaggio allo stesso esponente responsabile per l’antiriciclaggio;

- assicurare che gli organi aziendali siano periodicamente informati in merito alle attività svolte dal responsabile della funzione antiriciclaggio nonché in merito alle interlocuzioni intercorse con le Autorità;

- informare gli organi aziendali delle violazioni e criticità concernenti l’antiriciclaggio di cui sia venuto a conoscenza e raccomanda le opportune azioni;

- verificare che il responsabile della funzione antiriciclaggio abbia accesso diretto a tutte le informazioni necessarie per l’adempimento dei propri compiti;

- assicurare che le problematiche e le proposte di intervento rappresentate dal responsabile della funzione antiriciclaggio siano valutate dall’organo con funzione di gestione.

Il provvedimento entrerà in vigore dal 90° giorno successivo alla pubblicazione in Gazzetta Ufficiale e gli intermediari dovranno provvedere alla nomina dell’Esponente in occasione del primo rinnovo degli organi sociali e, in ogni caso, non oltre il 30 giugno 2026.

La via maestra tracciata dall’EBA e confermata da Banca d’Italia è quindi quella di una maggiore cultura e consapevolezza nel presidio dei rischi AML/CFT, indipendentemente dalla tipologia di business e dalle dimensioni dell’intermediario, in modo da poter garantire un efficace ed efficiente tutela del sistema finanziario nel suo complesso.

La stessa Commissione Europea nel 2022(4) aveva rappresentato al Parlamento ed al consiglio Europeo una serie di interventi volti ad intensificare il contrasto al riciclaggio all’interno dell’UE tra cui non solo l’istituzione di un autorità a livello europeo (AMLA) ma soprattutto di aumentare la consapevolezza a livello nazionale e sovranazionale dei rischi AML/CFT. Appare inoltre sempre più importante l’attenzione posta sui reati ambientali e in ambito cybercrime che rappresentano l’obiettivo prioritario per cui l’UE ha stanziato appositi fondi e progetti nel quinquennio 2021-2025(5).

Non resta che da attendere quali sviluppi normativi ed organizzativi possano interessare queste “nuove” figure e come la loro nomina e messa a regime possa migliorare la consapevolezza e gestione del rischio in situazioni anche di grande complessità ed evoluzione sia in termini di business tradizionali che in termini di Fintech, Regtech e Bigtech.

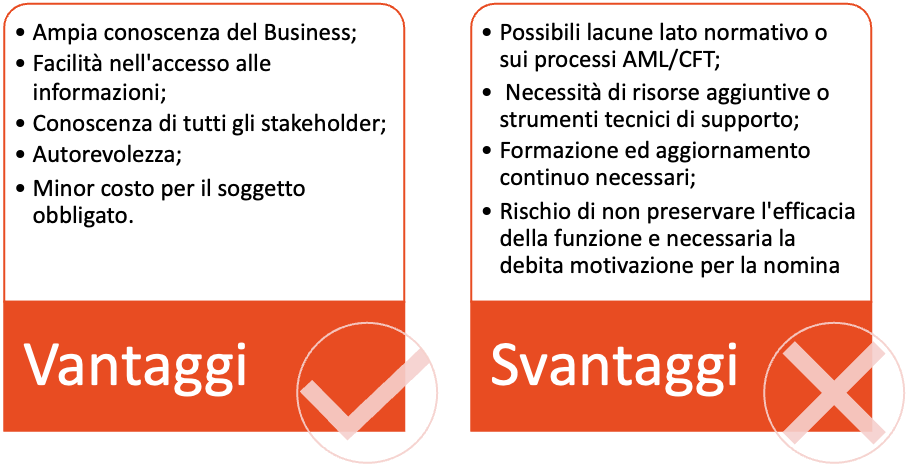

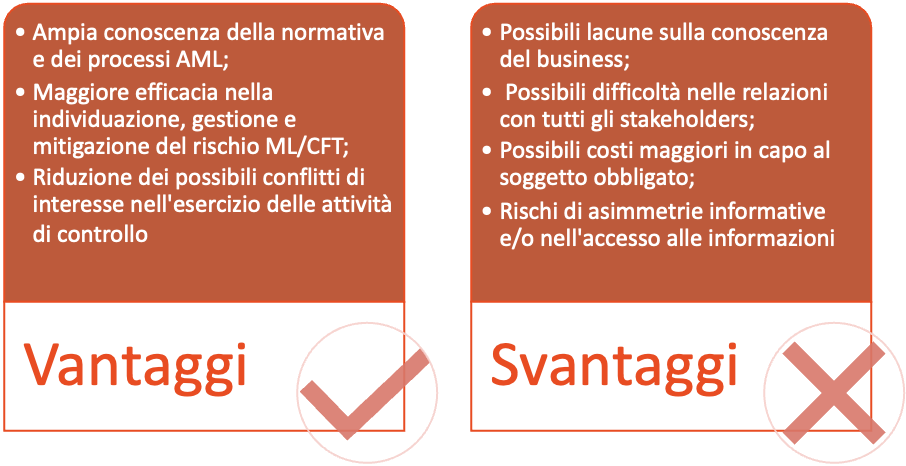

Allo stato attuale possiamo solo immaginare quali possano essere i possibili scenari in merito a questa nuova figura dell’Esponente Antiriciclaggio provandone ad analizzare due tra le diverse scelte organizzative possibili con i relativi vantaggi e svantaggi.

Nomina del Direttore Generale quale Esponente per l’antiriciclaggio

Naturalmente la scelta del DG quale Esponente per l’antiriciclaggio appare la scelta più semplice nelle realtà più piccole per cui secondo il principio di proporzionalità si scelga di optare per questa scelta. L’autorità di Vigilanza ha però ribadito che questi casi vadano debitamente motivati e che deve essere sempre garantita l’efficacia dei controlli e de facto, potrebbe alla fine risultare necessario comunque dotare il Responsabile di risorse e strumenti che rappresentino comunque un maggior costo per l’intermediario.

Nomina di un terzo soggetto quale Esponente per l’antiriciclaggio diverso dal DG (es. Responsabile Aml Banca o di Gruppo)

La nomina di un soggetto terzo, sia esso il Responsabile AML della Banca o altro componente dell’organo di amministrazione, appare invece la scelta quasi più ovvia ma dovrà tenersi in debito conto che la maggiore competenza nella materia dovrà essere bilanciata anche da capacità relazionali che permettano un ottimo rapporto con tutti gli stakeholders in modo da ridurre la possibile insorgenza di conflitti interni o di disequilibri informativi a scapito, purtroppo, dell’efficacia dei controlli.

Occorre rilevare come i vari organismi europei (EU Commission, EBA, ESA, CERS) abbiano da tempo posto in evidenza come il contesto economico instabile (guerra in Ucraina, Migrazioni), l’evoluzione digitale e le nuove forme di criminalità appaiano sempre più correlati e pertanto, anche in considerazione dell’entrata in vigore del DORA (Digital Operational Resilience Act) a Gennaio 2025(6)(7), sarà richiesta una maggiore consapevolezza dei rischi AML/CFT e soprattutto un approccio e delle competenze trasversali volte alla loro mitigazione che appaiano quanto più integrate e interfunzionali possibili.

Quale è quindi la migliore soluzione? Naturalmente al momento non c’è una risposta a questa domanda, il principio di proporzionalità e l’efficacia della funzione saranno visibili solo nel medio termine e comunque dopo che la normativa entrerà in vigore, in ogni caso le autorità (sia europee che nazionali) si aspettano che gli effetti sulla cultura e la sensibilità dell’intermediario (la c.d. awarness) sulle tematiche ML/CFT comincino a dare i loro frutti.

Intervento di Andrea DI CORRADO, AML Professional Analyst c/o ICCREA Banca S.p.A.

Le opinioni espresse e le conclusioni sono attribuibili esclusivamente all’Autore e non impegnano in alcun modo la responsabilità di ICCREA BANCA.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

(1) Provvedimento – Disposizioni in materia di organizzazione, procedure e controlli interni in materia antiriciclaggio | Banca d’Italia

(2) Per effetto dell’entrata in vigore dell’Organismo dei confidi minori, da febbraio 2020 Banca d’Italia non ha più poteri in ambito AML su tali destinatari.

(3) Guidelines – On policies and procedures in relation to compliance management and the role and responsibilities of the AML/CFT Compliance Officer under Article 8 and Chapter VI of Directive (EU) 2015/849 | EBA, European Banking Authority

(4) Report on the assessment of the risk of money laundering and terrorist financing affecting the internal market and relating to cross-border activities | European Commission

(5) Strategia dell’UE per la lotta alla criminalità organizzata 2021-2025 | Commissione Europea

(6) Il Digital Operational Resilience Act ha l’ambizioso obiettivo di consolidare e armonizzare a livello europeo i principali requisiti di cybersecurity con riferimento alla resilienza operativa digitale nel settore finanziario, rivolgendosi a banche, compagnie di assicurazione, società di servizi di criptovalute, istituzioni finanziarie e i loro fornitori critici. Il regolamento è entrato in vigore nel 2023 ma diverrà vincolante dal 17 gennaio 2025

(7) Regolamento relativo alla resilienza operativa digitale per il settore finanziario | Parlamento Europeo e Consiglio