Il sistema antiriciclaggio attuato nel nostro paese prevede precetti, la cui violazione determina sanzioni amministrative, salvo che i fatti costituiscano reati. La severità dell’impianto sanzionatorio della normativa italiana AML — va detto, una tra le migliori dei Paesi membri — non trova riscontro nella scarsa attenzione che la magistratura civile dimostra per il tema nelle aule di giustizia.

Solo recentemente, infatti, l’antiriciclaggio si è imposto all’attenzione degli operatori della materia processual-civilistica.

Il riferimento — come l’attento lettore avrà già intuito — è al nuovo testo dell’ art. 585 comma 4 c.p.c., che prevede che “nel termine fissato per il versamento del prezzo, l’aggiudicatario, con dichiarazione scritta resa nella consapevolezza della responsabilità civile e penale prevista per le dichiarazioni false o mendaci, fornisce al giudice dell’esecuzione o al professionista delegato le informazioni prescritte dall’articolo 22 del decreto legislativo 21 novembre 2007, n. 231”(1).

In sostanza — non per partecipare ad un’asta giudiziaria — ma per accertarsi di ottenere l’aggiudicazione del bene staggito, sarà necessario dare prova di aver effettuato le verifiche antiriciclaggio previste dall’ art. 22 d.lgs. 231/2007. Il giudice dell’esecuzione verificherà che sia stato assolto l’obbligo posto a carico dell’aggiudicatario dall’art. 585, comma 4, c.p.c. I primi commenti dottrinali preferirebbero che:

- si trattasse di una semplice dichiarazione in cui l’aggiudicatario dovrebbe denunciare il proprio beneficial owner(2): su tale estrema semplificazione non può convenirsi.

Si tratta di una dichiarazione complessa, che include ogni informazione necessaria e aggiornata che i clienti forniscono:

- per iscritto,

- sotto la propria responsabilità,

- ai soggetti obbligati (giudice dell’esecuzione o professionista delegato alla vendita) per consentire a costoro di adempiere agli obblighi di adeguata verifica (artt. 17 segg.).

A tale informazione deve aggiungersi quella di cui al comma 5 dell’art. 22, ovvero riguardante eventuali ruoli ricoperti in relazione alla titolarità effettiva (art. 21). Pertanto l’autodichiarazione dell’aggiudicatario non è affatto limitata a tale ultimo profilo.

È stato ritenuto difficoltoso “traslare alla materia dell’esecuzione forzata i controlli suddetti [antiriciclaggio], che fatalmente finiranno per essere riversati sul delegato il quale spesso non ha i relativi strumenti”(3).

In definitiva, il giudizio complessivo della dottrina su tale riforma non è positivo, piuttosto ritenuto uno strumento capace (in linea teorica, in attesa della verifica sul campo) di creare occasione di contestazione da parte del debitore esecutato “pronto a cogliere l’attimo per affossare il subprocedimento di vendita”(4) e di inchiodare “il creditore ad una defatigante attesa, puntellata da ‘operazioni’ processuali complesse e laboriose”(5), per il procedente, per il giudice dell’esecuzione e per i suoi ausiliari.

Eppure, per non vanificare lo sforzo del legislatore delegato, non può relegarsi a mero requisito formale (anche un po’ semplicistico) l’atto che include gli accertamenti di adeguata verifica delle parti coinvolte nella procedura immobiliare, altrimenti costituendo attività di verifica meramente fittizia, non effettiva, in aperto contrasto con i principi di legalità ed effettività del contrasto AML.

Vero è che la legge delega di riforma processo civile [art. 1 comma 12, lett. p) l. 206/2021] limitava i poteri del delegato all’attuazione del solo principio consistente nel “prevedere che, nelle operazioni di vendita dei beni immobili compiute nelle procedure esecutive individuali e concorsuali, gli obblighi …, a carico del cliente si applicano anche agli aggiudicatari e che il giudice emette il decreto di trasferimento soltanto dopo aver verificato l’avvenuto rispetto di tali obblighi”; ed è altrettanto vero che la relazione illustrativa alla legge delega precisava di non avere gli strumenti delegati per costringere il professionista (o il giudice?) a una serie di verifiche, perché la norma antiriciclaggio ne prevede troppe e variegate: “Non si è ritenuto di porre a carico del professionista compiti di controllo o verifica delle informazioni così acquisite, sia perché in tal senso non disponeva la legge delega, sia perché il d.lgs n. 231 del 2007 prevede una serie variegata di modalità di controllo delle dichiarazioni ad opera del professionista e di strumenti di indagine (alcuni assai incisivi) a disposizione di quest’ultimo, per cui (si ripete: in mancanza di indicazioni della legge delega) la scelta dell’uno o dell’altro metodo di controllo sarebbe stato esercizio di discrezionalità istituzionalmente non conferita al legislatore delegato”(6).

Eppure, il provvedimento non risolve definitivamente le esigenze di verifica preventiva e di impedimento della commissione di reati connessi: la questione impone riflessioni ulteriori e in parte prevalenti.

Emergono profili di legalità (che oggi potremmo mettere in connessione anche con le esigenze di compliance ai fini ESG e con esclusione dei meccanismi di facciata: greenwashing), di effettività, da ritenersi prevalente rispetto alle esigenze di celerità del processo, e di pari trattamento di tutte le parti nel processo. Sotto il primo profilo, non è pensabile che in un’aula di giustizia non tutte le leggi vengano applicate, solo perché l’accertamento della regolarità procedurale appesantirebbe il creditore di una serie di adempimenti complessi e laboriosi: la legge esiste e va applicata, con responsabilità e sacrificio da parte di tutti i soggetti obbligati, nessuno escluso.

L’effettività impone la necessaria attuazione delle norme e dei principi ad esse sottesi in concreto: viceversa alcune norme rimarrebbero enunciate a livello di mera asserzione, a differenza di altre. La normativa AML, pure esistente e cogente, non può che rappresentare una barriera impeditiva della commissione di reati e di altri illeciti, anche civilistici.

Era già di tutta evidenza che una verifica circa la provenienza del denaro rappresenta un’esigenza di legalità, finora ignorata nel nome dell’esigenza di speditezza procedimentale. Rappresenta senza altro un bene per tutto il sistema giudiziario, che l’attenzione si sia spostata dal mero disbrigo della pratica, anche alla verifica della provenienza del denaro e all’utilizzo dello stesso nei limiti della legalità. Spiace però rilevare che questo è solo un aspetto del problema: oltre ad interessarsi della provenienza del denaro, la normativa AML impone la verifica anche della destinazione dello stesso “a fini di prevenzione e contrasto dell’uso del sistema economico e finanziario a scopo di riciclaggio e finanziamento del terrorismo” (art. 2 comma 1).

La prevalenza del principio di effettività è apertamente dichiarata dalla normativa unionale e interna, tant’è vero che addirittura prevale, nel bilanciamento degli interessi: “le eventuali limitazioni alle libertà sancite dal Trattato sul funzionamento dell’Unione europea, derivanti dall’applicazione delle disposizioni di cui al presente decreto, sono giustificate ai sensi degli articoli 45, paragrafo 3, e 52, paragrafo 1, del medesimo Trattato (art. 2 comma 1, cpv.). Non che può essere secondaria la speditezza delle procedure dell’esercizio dei diritti creditori.

Manca, nel sistema così delineato, un’analoga norma di verifica di destinazione del denaro e dell’utilizzo, nei limiti dell’uso lecito, anche nei confronti del creditore, che rappresenta più spesso il soggetto che tale denaro impiega, senza — ad oggi — dover rivelare finalità di utilizzo e TE.

Appare dunque necessario verificare che la normativa AML sia applicata anche da chi intende esercitare in giudizio il proprio diritto di credito, rivelando:

- le finalità di utilizzo (lecite) e,

- il TE, Titolare Effettivo come legittimo beneficiario.

A tale fine, sarebbe opportuna l’acquisizione al fascicolo giudiziale di ogni informazione necessaria alla verifica da parte dei soggetti obbligati della procedura (giudice dell’esecuzione o professionista delegato, ma delebile ex art. 26), di una simmetrica dichiarazione di provenienza del denaro, di impiego dello stesso e di titolarità effettiva, da parte del creditore procedente. Tali adempimenti — laboriosi ma necessari — ben potrebbero essere certificati come eseguiti all’atto dell’iscrizione a ruolo della procedura esecutiva, ad esempio con addizione analoga a quella contenuta nell’art. 585 comma 4 c.p.c. ed acquisiti tra i documenti che devono essere depositati nel fascicolo dell’esecuzione (art. 488 c.p.c.) e in quello dell’intervento (art. 499 c.p.c.), secondo quanto previsto e prescritto dagli artt. da 17 a 22.

La specificazione sulla identificazione del TE appare essenziale (in caso di espropriazione forzata chiesta da enti indicati negli artt. 2 e 21) in quanto la liceità dell’intero procedimento coinvolge diversi aspetti, tra i quali la titolarità e quantificazione del diritto di credito, oltre che l’identificazione del debitore e le altre regolarità procedimentali.

Non può infatti ignorarsi che, con oltre 300 MLD (secondo le più recenti stime), il mercato italiano degli NPL sia quello più appetibile e maggiormente attinto da gruppi di potere finanziario, che ottengono schermatura e opacità, attraverso i meccanismi protetti che la normativa europea e italiana consentono e che l’obbligo di individuazione del TE cerca invece di contrastare.

Il rischio dell’infiltrazione criminale nei sistemi di cartolarizzazione dei crediti, da più parti denunciato(7), si fa certezza, dopo aver letto i report delle Autorità: è in atto da anni la penetrazione del mercato dei crediti deteriorati da parte delle organizzazioni criminali transnazionali, attraverso gli operatori non vigilati della L. 130/1999. Tale motivo già da solo sarebbe sufficiente a giustificare una verifica approfondita delle procedure attivate nelle aule di giustizia civile, una ad una, anziché preferire il principio di celerità delle procedure.

Neppure può ritenersi superato il rischio di impiego illecito del denaro acquisito nelle procedure immobiliari, per il sol fatto che le SPV (Special Purpose Vehicles o Società veicolo di cartolarizzazione) abbiano eletto sede in un Paese UE. Non è all’apparenza della sede legale, ma a quella del titolare effettivo che deve farsi riferimento, laddove si consideri che tali sedi vengono scelte proprio tra i Paesi UE che:

- non (o scarsamente) effettuano la verifica AML e,

- non impediscono lo scambio di denaro con i Paesi in black list, spesse volte anche sanzionati.

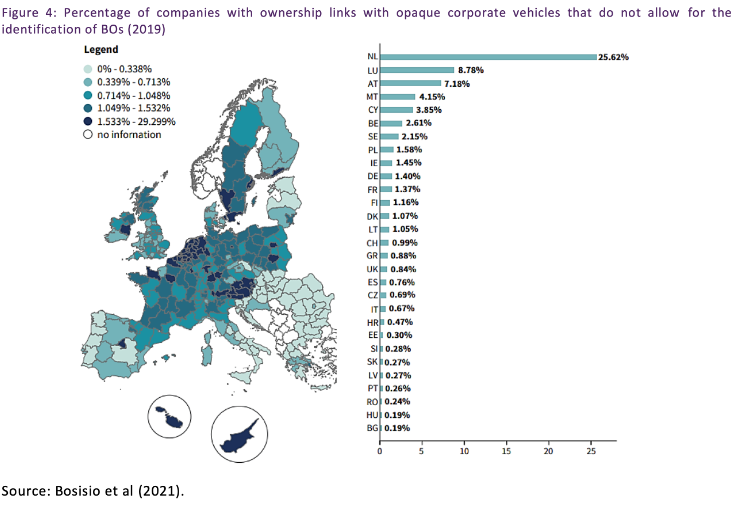

Dalle recenti indagini Transcrime(8), emerge che i Paesi UE — che effettuano il minor controllo (o non lo effettuano affatto) sul trasferimento del denaro in Paesi terzi non cooperativi o black list — coincidono con quelli preferiti dai soggetti che costituiscono i titolari effettivi delle SPV per le operazioni di securitisation dei crediti in Italia: Paesi Bassi, Lussemburgo Cipro, Austria, Malta, Irlanda. Al contrario, il nostro Paese è tra quelli che svolgono le maggiori verifiche e quindi raramente scelto come sede del titolare effettivo.

Titolarità, legalità ed effettività sono principi che devono ispirare non solo i regolatori, ma anche la giustizia ordinaria ed esecutiva in Italia.

Applicare un meccanismo filtro per l’accesso alla giustizia, limitando le espropriazioni (specie se immobiliari e ancor più se aventi oggetto la prima casa) può rappresentare una risposta alle esigenze di legalità e anche un motivo di notevole riduzione del contenzioso espropriativo, di fatto impedendo l’accesso alla giustizia a tutti quei soggetti che non vogliono o non sono in grado di dimostrare di possedere tutti i requisiti di legalità e trasparenza che occorrono, per relazionarsi con le istituzioni della Repubblica Italiana.

Appare altrettanto singolare che il giudice dell’esecuzione non debba interessarsi della destinazione del denaro, acquisito mediante la propria procedura, bensì esclusivamente della provenienza dello stesso (semmai applicato correttamente il disposto dell’art. 585 comma 4 c.p.c.): se l’obiettivo è impedire il riciclaggio di denaro e il contrasto alla criminalità e al terrorismo, è intuitivo che la verifica debba essere effettuata sul denaro, sia in entrata che in uscita dal procedimento.

Non può non evidenziarsi l’asimmetria applicativa di una normativa che invece vale per tutti i soggetti, anzi in specie per gli operatori bancari, finanziari e i soggetti ad essi connessi, anche a quelli che costituiscono veicoli specializzati per l’emissione di titoli di cartolarizzazione dei crediti, bancari e assicurativi.

In definitiva, mentre si auspica, da un lato, l’immediato intervento del legislatore per correggere l’incomprensibile asimmetria evidenziata, dall’altro ci si augura che — di questi argomenti e delle problematiche evidenziate — si discuta maggiormente nelle aule di giustizia civile. Una sana occasione potrebbe ad esempio cogliersi negli accordi per la formazione continua, che la Scuola superiore della magistratura ha predisposto in sinergia con Banca d’Italia, in seno alla quale vi è l’UIF, ovvero l’Unità di informazione Finanziaria che si occupa della verifica e dell’accertamento della violazione della normativa AML da parte dei white collars (ma questa è un’altra storia).

Intervento di Gianluca BOZZELLI, Avvocato Cassazionista, Fondatore di BG&P e di COMP.R.ESA Compliance & Responsabilità d’Impresa

Per approfondimenti, consultare i seguenti link e/o riferimenti

(1) Comma inserito dal D.Lgs. 149/2022 (c.d. “Riforma Cartabia“), come mod. dalla L. 197/2022, il quale ha disposto (con l’art. 35, comma 1) che “Le disposizioni del presente decreto, salvo che non sia diversamente disposto, hanno effetto a decorrere dal 28 febbraio 2023 e si applicano ai procedimenti instaurati successivamente a tale data. Ai procedimenti pendenti alla data del 28 febbraio 2023 si applicano le disposizioni anteriormente vigenti“.

(2) Secondo R. D’ALONZO, Riforma dell’esecuzione forzata: novità per creditori, debitori e mercato, in riv. inexecutivis.it, 22 ottobre 2022, l’aggiudicatario “deve produrre una autocertificazione in cui fornisce le informazioni prescritte dall’art. 22 d.lgs 21 novembre 2007, n. 231, e dunque una dichiarazione nella quale riferirà se è o non è il titolare effettivo delle somme utilizzate per il versamento del saldo prezzo”.

(3) A. CRIVELLI – E. MERCURIO, Annotazioni sulla legge di delegazione per la riforma del codice di rito, con riferimento alle disposizioni in tema di processo esecutivo, in Riv. es. for., 2021, 4, p. 1038.

(4) R. D’ALONZO, La nuova disciplina dell’esecuzione forzata. Considerazioni a prima lettura, in Riv. es. for., 2022, 1, p. 40.

(5) F. DE SANTIS, Vecchi problemi e nuove prospettive del processo esecutivo nell’epoca della ripresa e della resilienza, in Riv. es. for., 2022, 1, p.11.

(6) Cfr. Relazione illustrativa, in G. Uff. Serie Generale n.245 del 19/10/2022.

(7) ORGANISMO PERMANENTE, Report 2-2020, già cit. in questa rivista, in G. BOZZELLI, Verifiche antiriciclaggio nelle operazioni bancarie: durata delle verifiche AML e diritti del cliente, 3 marzo 2023; L. GABALLO, Alla fiera delle sofferenze – Le mani delle mafie sui crediti deteriorati, 14 luglio 2023, Rainews24, in raiplay.it.

(8) NEBOT Paper 1 – Beneficial owners of European companies (and related risks), 31 Mag. 2023, in transcrime.it.