1. Strategy review: inflazione non più vicina e inferiore al target 2%, ma al 2% e ‘simmetrica’

Il nucleo centrale della strategy review BCE pubblicata l’8 luglio 2021 era certamente una nuova visione sull’inflazione in area euro. In tal senso, il Governing Council aveva confermato all’unanimità l’obiettivo d’inflazione al 2% (invece della precedente definizione di “al di sotto ma vicino al 2%”) nel medio termine, al fine di stabilire il concetto di simmetricità, ovvero l’impegno a contrastare la variazione dell’inflazione sia al di sopra sia al di sotto di tale obiettivo.

Citiamo direttamente dal wording del comunicato BCE nella strategy review: “la flessibilità dell’orientamento a medio termine tiene conto del fatto che la risposta di politica monetaria appropriata a una deviazione dell’inflazione dall’obiettivo è specifica del contesto e dipende dall’origine, dall’entità e dalla persistenza della deviazione. Consente inoltre al Governing Council […] di tener conto di altre considerazioni rilevanti per il perseguimento della stabilità dei prezzi”. BCE faceva inoltre sapere che, “al fine di mantenere la simmetria del suo obiettivo di inflazione, il Governing Council riconosce l’importanza di tenere in considerazione le implicazioni dell’effettivo limite inferiore. In particolare, quando l’economia è prossima al limite inferiore, ciò richiede misure di politica monetaria particolarmente vigorose o persistenti per evitare che si radichino deviazioni negative dall’obiettivo di inflazione. Ciò può anche implicare un periodo transitorio in cui l’inflazione è moderatamente al di sopra dell’obiettivo”. Qui si evidenzia la necessità di intervenire certamente con una politica monetaria espansiva qualora l’inflazione sia prossima ‘al limite inferiore’, condizione in virtù della quale scatterebbe la tolleranza per la transitorietà del valore d’inflazione stesso al di sopra di tale limite.

Tali considerazioni, inducono il lettore attento a evincere che questa strategy review potrebbe giustificare una BCE disposta a mantenersi accomodante per periodi prolungati, il che potrebbe indubbiamente tradursi in due orientamenti:

- estendere il programmi di acquisto di titoli straordinario PEPP fino alla fine del 2022;

- mantenere i tassi ufficiali sui livelli attuali o al massimo lievemente superiori ai livelli attuali.

Per semplicità di comprensione sintetizziamo tre punti cardine della strategy review inaugurata da BCE l’8 luglio:

- l’obiettivo d’inflazione è modificato dal precedente “vicino ma inferiore al 2%” a semplicemente “2%”;

- l’obiettivo d’inflazione è simmetrico: gli undershooting sono “altrettanto indesiderabili quanto gli overshooting“;

- sia il Quantitative Easing sia la manovra sui tassi costituiranno parte integrante della ‘cassetta attrezzi’ BCE.

Sotto il profilo sostanziale, la strategy review BCE rappresenta una vittoria dell’ala dovish del Governing Council, cioè un sì al rilancio monetario nel caso di inflazione inferiore al livello target, pur nella ragionevole considerazione che l’espansione monetaria in condizioni di pandemia conserva un carattere di straordinarietà. In tale conclamata ‘transitorietà’ risiede anche la rivincita dell’ala hawkish della BCE, ovvero che in condizioni di ‘normalità’, le misure straordinarie non devono essere utilizzate se non in casi estremi. Infine, si evince una vittoria per entrambe le correnti opposte BCE perché: ‘le deviazioni (dell’inflazione) siano esse positive o negative dal livello pivot sono indesiderate in egual misura’. In sintesi, con la sua review BCE ha posto particolare enfasi sul concetto di simmetria dell’inflazione riconoscendo il possibile prolungamento di periodi in cui questo importante indicatore economico possa superare il ’livello pivot del 2%’. Quindi una BCE sempre più somigliante alla Fed. In effetti, la banca centrale americana già nel settembre 2020 aveva fatto sapere che: ‘probabilmente mirerà a raggiungere un’inflazione moderatamente superiore al 2% per un po’ di tempo“ dopo periodi di inflazione persistentemente bassa’. Ricordiamo al lettore che il FAIT (Flexible Average Inflation Targeting) della Fed è un approccio flessibile:

- sia per raggiungere un tasso medio d’inflazione del 2% evitando aumenti repentini dei tassi,

- sia per contrastare il rischio d’inflazione percepito associato a un tasso di disoccupazione in diminuzione.

L’approccio BCE, pur conservando un evidente carattere di flessibilità per certi versi simile allo stile della Fed, a differenza del FAIT Fed non fa alcun riferimento diretto all’inflazione passata. Se in Europa il motivo dominante è ancora la persistenza delle politiche monetarie accomodanti frutto di un accordo politico tra falchi e colombe nel Governing Council, la Fed potrebbe accennare al Tapering forse già da fine agosto al simposio di Jackson Hole.

La domanda che in molti esperti si sono sempre posti, è: le politiche della BCE possono creare inflazione? La risposta è tendenzialmente no. Al contrario alcuni strumenti monetari utilizzati dalla BCE potrebbero avere un indesiderato effetto deflazionistico.

Esistono 3 modalità reali per creare inflazione:

- inflazione dei prezzi delle attività: aumenti nel costo di materie prime e semilavorati provocano aumenti nel prezzo dei prodotti finiti;

- inflazione da una divisa più debole: la teoria della parità nel potere di acquisto delle divise (Purchasing Power Parity) ci dice che il tasso di cambio di una divisa il cui paese è caratterizzato da maggior inflazione rispetto a paesi concorrenti aumenta in funzione dei differenziali d’inflazione tra paesi;

- inflazione da domanda: gli aumenti dei prezzi sono determinati da innalzamento nella domanda di beni componenti il paniere indice d’inflazione.

Un’altra via alla creazione d’inflazione sono ovviamente le politiche monetarie espansive delle banche centrali ispirate all’obiettivo di conseguire la stabilità del sistema finanziario. In tale contesto, si noti che, in area euro la credibilità della BCE circa la sua capacità di creare inflazione è tuttora messa in discussione dal mercato.

Innanzitutto, occorre distinguere un obiettivo BCE d’inflazione di breve termine da uno d’inflazione di medio termine.

Per la BCE, la contenuta inflazione di breve termine rendeva più probabile un’estensione temporale del PEPP da marzo a giugno 2022 in alternativa a un meno probabile aumento del PEPP. Discorso diverso merita il persistere di un’inflazione molto bassa anche nel medio termine, fattore questo che riduce la probabilità di un aumento dei tassi prima del 2023.

Soffermiamoci ora sullo strumento straordinario di Quantitative Easing per eccellenza introdotto nel 2020: il PEPP. Leggendo i verbali dell’ultimo Consiglio BCE di giugno, si ravvisa il disaccordo permanente sul PEPP tra la corrente hawkish e quella dovish. Tale intuizione, pareva allontanare la possibilità di una correzione forte a rialzo o ribasso del PEPP in occasione dell’annuncio monetario di luglio. Del resto, le condizioni attuali di non completa uscita dalla crisi economica, unite alla rinnovata minaccia di focolai pandemici derivanti da nuove varianti del coronavirus, nonostante il diffondersi dei vaccini, ci portano a concludere che la congiuntura tuttora debole richiede il persistere nell’uso di questo strumento straordinario almeno fino a marzo 2022. Si noti tuttavia il carattere ancora vago del comunicato di giugno riguardo alla tempistica del PEPP: “continueremo a condurre acquisti netti di attività nell’ambito del programma di acquisto di emergenza pandemica (PEPP) con una dotazione totale di 1.850 miliardi di euro almeno fino alla fine di marzo 2022 e, in ogni caso, fino a quando il Governing Council non giudicherà(conclusa) la fase di crisi del coronavirus. […]“. Il tutto faceva pensare a una ricalibrazione del PEPP fose solo da settembre. A fronte dell’indeterminatezza temporale del PEPP, alcuni esperti attendevano che da marzo 2022 in poi (fatidica ‘deadline’ del Programma) la BCE ricorresse a un nuovo strumento più “persistente” del PEPP ma caratterizzato dai medesimi tratti distintivi del PEPP. Si osservi inoltre che, i reinvestimenti da rimborsi di titoli acquistati da BCE in ambito PEPP dovrebbero terminare nel 2023. Tale termine temporale potrebbe essere esteso o lasciato ‘in bianco’ come avviene nel caso dei reinvestimenti di cedole e rimborsi capitale derivanti dall’altro importante programma di acquisti ‘ordinario’ l’APP.

Con riferimento alle operazioni di rifinanziamento a condizioni di tasso vantaggiose dedicate da BCE alle banche europee TLTRO (Targeted Long Term Refinancing Operations), gli esperti prevedono che la liquidità in eccesso presente nel sistema monetario europeo aumenterà ulteriormente, al di sopra della soglia di 5 trilioni di euro, nei prossimi trimestri. Nell’ambito delle TLTRO, la tranche TLTRO III.4, assegnata a giugno 2020, potrebbe rappresentare la componente più importante del programma TLTRO III che, qualora non fosse rinnovata, potrebbe creare uno sbalzo improvviso nel grado di liquidità del sistema monetario. Si ricordi che, il trasferimento di fondi dalla TLTRO di giugno 2020 in una delle restanti due TLTRO, con scadenza settembre e dicembre 2021 avviene a condizioni meno vantaggiose per le banche, ovvero a un tasso d’interesse più alto per un intervallo tra tre e sei mesi . Nell’annuncio di luglio o settembre BCE avrebbe potuto introdurre una nuova serie di TLTRO, per tutte le tranche con vita residua inferiore a un anno.

In sintesi, secondo alcuni autorevoli esperti due sono le problematiche da risolvere per sbrogliare la ‘matassa della liquidità in eccesso’ nel sistema:

- le condizioni di tasso vantaggiose per le banche delle TLTRO sono disponibili sono fino al giugno 2022;

- sarebbe opportuno che BCE mantenesse la liquidità in eccesso oltre giugno 2022 prolungando condizioni favorevoli delle TLTRO in scadenza.

Osservando i tassi d’interesse ufficiali europei, secondo Isabel Schnabel membro dell’Executive Board BCE, ci sono due fattori chiave che influenzano gli sviluppi dei rendimenti nella zona euro. Il primo attiene al ritmo della vaccinazione, il secondo è la dinamica delle riaperture di attività economiche, ben più vivace rispetto alle attese degli analisti. Una terza variabile importante per i tassi è ancora l’inflazione. Ricordando che BCE prevede un saggio d’inflazione in media solo dell’1,4% nel 2023, l’istituto bancario centrale europeo non dovrebbe tollerare ambiguità sui tassi di interesse per il prossimo 18-24 mesi, quindi un segnale che l’istituto centrale europeo non intende inasprire la politica monetaria prematuramente. Lagarde ha espresso il desiderio che BCE deve ‘ancorare’ i tassi d’interesse, finché l’inflazione raggiunga il livello 2% in modo ‘sostenibile’, del resto il livello di debito delle imprese e delle famiglie europee si sono attestati a livelli record, quindi un prematuro rialzo dei tassi si tradurrebbe in una forte penalizzazione sull’economia reale e sul PIL del vecchio continente. Il tutto fa pensare che, tassi bassi ancora per lungo tempo sono una componente indispensabile di condizioni finanziarie favorevoli che dovranno persistere fino al graduale superamento degli effetti nefasti della pandemia.

Alla luce della revisione strategica, prima dell’annuncio BCE del 22 luglio, buona parte della ‘street’ attendeva che l’istituto centrale europeo avrebbe implementato le politiche monetarie dando un’impronta ancor più accomodante alla propria forward guidance, rafforzando il principio di flessibilità degli acquisti di asset (per scadenza, per tipologia di asset, per aree geografiche) insito nel PEPP, estendendolo all’APP, con modifiche più formali che sostanziali, senza dare alcun chiaro segnale di uscita dalle misure straordinarie di crisi adottate per contrastare la pandemia e non alzando i tassi.

2. 22 LUGLIO 2021: NULLA DI NUOVO SUL FRONTE DI FRANCOFORTE

Nell’annuncio di politica monetaria del 22 luglio 2021 è stata confermata l’invarianza dei tassi attesa dai mercati come negli scorsi meeting:

- a 0% il main refinancing operations rate,

- a 0,25% il margin lending facility rate,

- infine, il tasso sui depositi permane allo -0.50%.

Qui di seguito riportiamo il testo del comunicato ufficiale BCE:

“A sostegno del suo obiettivo di inflazione simmetrica del due per cento e in linea con la sua strategia di politica monetaria, il Governing Council prevede che i principali tassi di interesse della BCE rimarranno ai livelli attuali o inferiori fino a quando non vedrà l’inflazione raggiungere il due per cento ben prima della fine del suo orizzonte di proiezione e durevolmente per il resto dell’orizzonte di proiezione, e ritiene che il progresso realizzato nell’inflazione sottostante sia sufficientemente avanzato da essere coerente con l’inflazione che si stabilizza al due per cento nel medio termine. Ciò può anche implicare un periodo transitorio in cui l’inflazione è moderatamente al di sopra dell’obiettivo.

Gli acquisti netti nell’ambito dell’APP continueranno a un ritmo mensile di 20 miliardi di euro. Il Governing Council continua ad aspettarsi che gli acquisti netti mensili di attività nell’ambito dell’APP dureranno per tutto il tempo necessario a rafforzare l’impatto accomodante dei suoi tassi ufficiali e che termineranno poco prima di iniziare ad aumentare i tassi di interesse chiave della BCE.

Il Governing Council intende inoltre continuare a reinvestire integralmente il capitale dei titoli in scadenza acquistati nell’ambito dell’APP per un lungo periodo di tempo oltre la data in cui inizia ad alzare i tassi di riferimento della BCE, e comunque per tutto il tempo necessario mantenere condizioni di liquidità favorevoli e un ampio grado di accomodamento monetario. Il Governing Council continuerà a effettuare acquisti netti di attività nell’ambito del PEPP con una dotazione complessiva di 1.850 miliardi di euro almeno fino alla fine di marzo 2022 e, comunque, fino a quando non giudicherà conclusa la fase di crisi del coronavirus.

Poiché le informazioni in arrivo hanno confermato la valutazione congiunta delle condizioni di finanziamento e delle prospettive d’inflazione effettuata alla riunione di politica monetaria di giugno, il Governing Coucil continua a prevedere che gli acquisti nell’ambito del PEPP nel trimestre in corso saranno condotti a un ritmo significativamente più elevato rispetto al primo mesi dell’anno.

Il Governing Council acquisterà in modo flessibile in base alle condizioni di mercato e al fine di prevenire un inasprimento delle condizioni di finanziamento non coerente con il contrasto dell’impatto al ribasso della pandemia sul previsto percorso dell’inflazione. Inoltre, la flessibilità degli acquisti nel tempo, tra classi di attività e tra giurisdizioni continuerà a supportare la trasmissione regolare della politica monetaria. Se è possibile mantenere condizioni di finanziamento favorevoli con flussi di acquisto di attività che non esauriscono la dotazione nell’orizzonte di acquisto netto del PEPP, la dotazione non deve essere utilizzata per intero. Allo stesso modo, la dotazione può essere ricalibrata se necessario per mantenere condizioni di finanziamento favorevoli per aiutare a contrastare lo shock pandemico negativo sul percorso dell’inflazione.

Il Governing Council continuerà a reinvestire il capitale dei titoli in scadenza acquistati nell’ambito del PEPP almeno fino alla fine del 2023. In ogni caso, il futuro roll-off del portafoglio PEPP sarà gestito per evitare interferenze con l’orientamento di politica monetaria appropriato.

Il Governing Council continuerà a fornire ampia liquidità attraverso le sue operazioni di rifinanziamento. In particolare, la terza serie di operazioni mirate di rifinanziamento a più lungo termine (TLTRO III) resta un’interessante fonte di finanziamento per le banche, a sostegno del credito bancario alle imprese e alle famiglie.”

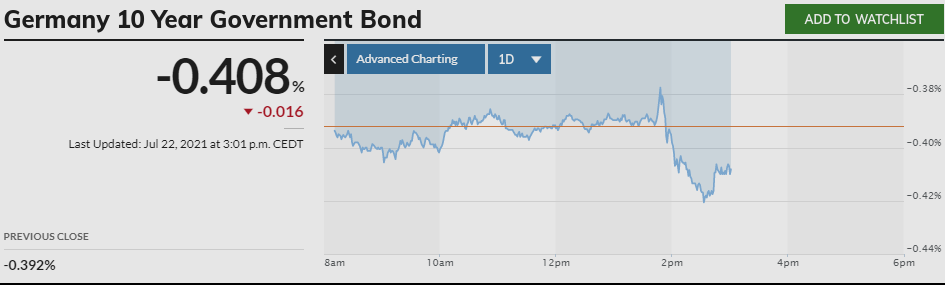

INTRADAY Cambio Euro Dollaro, 22 Luglio2021

Fonte: www.Bloomberg.com, 22 Luglio 2021

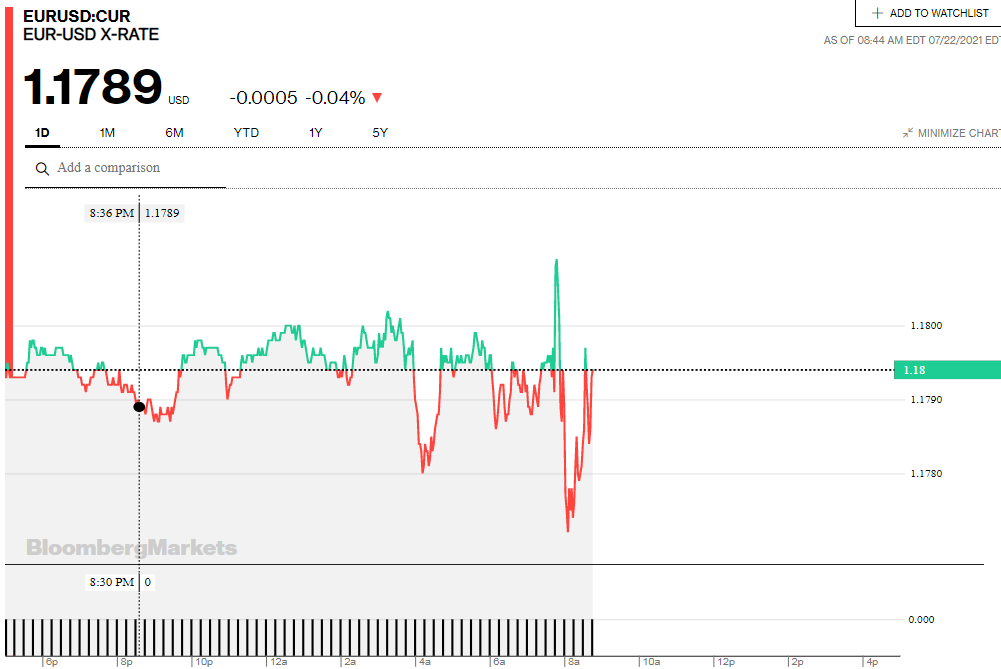

EVOLUZIONE INTRADAY YIELD BUND decennale

Fonte: www.marketwatch.com, 22 Luglio 2021

All’annuncio monetario, la reazione del mercato è stata sorprendente: l’euro ha accusato una debolezza che lo ha visto scendere da 1.1813 fino a 1.1771 contro dollaro, per poi evidenziare un rebound in direzione 1.18 poco dopo l’avvio della conferenza stampa di Lagarde delle 14.30. Il rendimento del Bund decennale ha visto un calo alle 13.45 in corrispondenza dell’annuncio da -0.3806 fino a -0.4233 delle 14.33.

Lagarde ha affermato che la recovery economica europea è ‘on track’, specificando che l’outllook sull’inflazione permane ‘sommesso’. Se, secondo Lagarde l’inflazione dipende dalle condizioni finanziarie, i tassi di finanziamento bancari sono molto bassi.

A parere di chi scrive questo meeting BCE presta il fianco agli operatori di mercato che favoriscono trade di vendita di volatilità e carry trade, ma non ha fornito molte novità rispetto a giugno in termini di segnali forti ai mercati. Lagarde ha citato i pericoli della variante delta, seppure i rischi in area euro permangano bilanciati. La presidentessa BCE ha posto enfasi sull’importanza della forward guidance: tutto il Governing Council è unanime sul fatto che la guidance deve implementare la strategia, e la maggioranza assoluta del Consiglio è convenuta sulla sua ricalibrazione. L’obiettivo del mantenimento di tassi invariati non è un rinvio puro del rialzo, ma solo una reazione di tipo ‘wait and see’ sull’inflazione che, una volta raggiunto e superato il livello 2%, offrirà il ’trigger’ per il rialzo. BCE tollera un’overshooting d’inflazione ‘moderato’ ma resta il problema che Lagarde non ha specificato criteri quantitativi per chiarire il concetto di ‘moderato’. Affermazione importante di Lagarde sul PEPP: ”Il PEPP non è stato discusso come programma e non è stato oggetto di dibattito“. Il programma di acquisti potrebbe essere rimodulato nell’annuncio di settembre, e l’eventuale ricalibrazione a ribasso del PEPP dovrà basarsi sulle nuove e più ottimistiche proiezioni macroecnomiche BCE. La nuova era BCE si basa su un principio molto semplice: il primo step per recuperare credibilità è riguadagnarsi la fiducia dei mercati.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

Pandemic Emergency Purchase Programme (PEPP)

Strategy Review, ECB 8th July 2021

Decisioni di politica monetaria, BCE, 10 Giugno 2021

Decisioni di politica monetaria, BCE, 22 Luglio 2021

EURUSD:CUR EUR-USD X-RATE, Bloomberg, 22th July 2021

Germany 10-year Government Bond, Marketwatch, 22th July 2021