Una delle determinanti del rischio di riciclaggio e di finanziamento al terrorismo è il prodotto o il servizio offerto; in sede di valutazione dei rischi è necessario definire e valutare la predisposizione della propria offerta commerciale ai fini del riciclatore e le determinanti sottostanti il suo utilizzo.

Molteplici sono gli elementi che il valutatore del rischio dovrà analizzare; un prodotto avrà una intrinseca predisposizione ad essere utilizzato a fini di riciclaggio o di finanziamento al terrorismo favorendo fini specifici quali l’anonimato, la dissimulazione della provenienza o della titolarità dei fondi ovvero l’occultamento della ricchezza stessa.

Il relativo posizionamento nel comparto finanziario accentuerà il rischio di utilizzo soprattutto in funzione del fine dei riciclatori; prodotti cash intensive (tutti quei prodotti che consentono l’immissione di denaro contante) sono ai margini del sistema finanziario e il loro utilizzo consente l’immissione di attività nel sistema finanziario, i prodotti dematerializzati o tipici del fintech consentono il rapido scambio favorendone la dissimulazione della provenienza originaria ovvero il placement di attività non lecite. La combinazione di tali elementi incide sensibilmente sul rischio di riciclaggio e finanziamento al terrorismo insito nel prodotto o servizio erogato.

Come facilmente riscontrabile nella realtà quotidiana alcuni prodotti finanziari sono definibili come di “confine” e sono la porta d’ingresso nel sistema finanziario; chi detiene attività liquide di dubbia provenienza tenterà di introdurle nel sistema finanziario: grandi somme di denaro contante vengono divise in somme più piccole e depositate in conti virtuali, oppure trasferite all’estero e depositate in conti bancari esteri. Il susseguirsi di rapide operazioni finanziarie o movimentazioni fra Paesi consente l’occultamento della provenienza e della proprietà del denaro; anche il passaggio di ricchezza fra enti è una valida via utile al riciclatore.

I legislatori normano alla base le caratteristiche dei prodotti o servizi finanziari definendo spesso i limiti di offerta per ogni categoria di prodotto o servizio. I limiti sono spesso assoluti come per esempio la limitazione alla circolazione del contante o dei titoli al portatore. La normativa italiana prevede che, a decorrere dal 4 luglio 2017, è consentita esclusivamente l’emissione di libretti di deposito, bancari o postali, nominativi; analogo divieto sussiste per il trasferimento dei libretti al portatore esistenti per i quali il termine ultimo di estinzione è fissato al 31 dicembre 2018, le operazioni di Money Transfer sono limitate per un importo di 1.000 Euro settimanali. Ulteriore fattispecie di rischio è il rapido scambio di attività; lo scambio ai fini del riciclatore è un utile mezzo ai fini della dissimulazione della provenienza del denaro (la natura criminale di un’attività è difficilmente dimostrabile se l’asset finale è depositato su un conto dopo innumerevoli passaggi) o della reale ownership (similmente alla natura la reale proprietà dell’attività è dissimulata a seguito della movimentazione intercorsa fra individui o enti diversi, nella peggiore delle ipotesi ciò avviene anche fra giurisdizioni diverse. Un caso estremo è dato dalle movimentazioni a livello sovranazionale ma intercorse all’interno dello stesso Istituto, l’esposizione è doppia. La Banca d’Italia prevede: “per i gruppi, si definisce un quadro di riferimento più esteso (omississ), conferendo un ruolo preminente all’attività di direzione, coordinamento e controllo della Capogruppo.” Si tratta di un’impostazione che persegue l’obiettivo di garantire un’omogenea identificazione all’interno del Gruppo dei rischi di riciclaggio e finanziamento del terrorismo, ciò nelle società Emoney è prioritario. Ai fini della dissimulazione anche l’acquisto di beni ad alto prezzo d’acquisto è utile al riciclatore (ne deriva che la normativa internazionale in tema antiriciclaggio è estesa anche ai professionisti quali notai, avvocati e commercialisti).

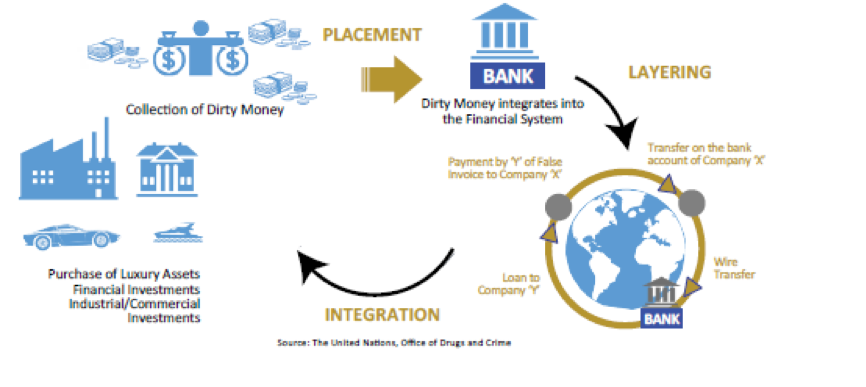

Si richiama in tale senso uno schema più volte riproposto dalle Nazioni Unite:

Le fasi richiamate nello schema: placement, layering e integration sono le fasi del riciclaggio internazionalmente definite.

Nella definizione del rischio di riciclaggio non si potrà non tener conto delle debolezze del prodotto con riferimento sia alle normative tipiche, nonché alla predisposizione del prodotto ad essere utilizzato in una o più delle fasi anzidette.

A livello normativo i limiti sono definibili come di disponibilità del prodotto o servizio offerto; soglia di identificazione (nei paesi africani la registrazione del documento è subordinata al superamento di una soglia) ovvero di disponibilità (in Italia come anticipato le operazioni di Money Transfer sono limitate a 1.000 Euro settimanali). È ovvio che il prodotto o servizio non potrà essere pensato ed offerto in maniera difforme ai limiti determinati dal legislatore. In questa fase si stabilisce cosa non è consentito; ovviamente nel caso di una nuova offerta commerciale la stessa sarà formulata in base a questi requisiti; nel caso l’offerta sia già presente nel mercato la stessa dovrà essere aggiornata in armonia con specifici adempimenti normativi e non potrà essere subordinata a concetti di rischio. La conformità in tal senso non è soggettiva ma bensì oggettiva e va assicurata senza margini di errori. Nei casi in cui il rispetto della normativa antiriciclaggio non sia subordinata a limiti precisi, il processo di valutazione del rischio di riciclaggio è complesso oltreché richiesto, l’art. 16 del 231/2007 prevede: “I soggetti obbligati adottano i presidi e attuano i controlli e le procedure, adeguati alla propria natura e dimensione, necessari a mitigare e gestire i rischi di riciclaggio e di finanziamento del terrorismo”.

Come la normativa incide sui prodotti innovativi, ossia quei prodotti spesso dematerializzati ad alto contenuto tecnologico generalmente e non esattamente definito E-money?

Nell’insieme dell’E-money ritroviamo il GI-CASH ossia la valuta avente già corso legale e regolata in tutta Europa per mezzo della Direttiva 2009/110/CE del Parlamento Europeo e del Consiglio del 16 settembre 2009 (un esempio sono i tradizionali conti di pagamento on-line ovvero le carte di credito pre-pagate). La Direttiva prescrive negli articoli:

- art. 7:” è opportuno introdurre una definizione chiara di moneta elettronica che sia tecnicamente neutra. Occorre che tale definizione copra tutte le situazioni nelle quali il prestatore di servizi di pagamento emetta un valore prepagato memorizzato in cambio di fondi, che può essere utilizzato come strumento di pagamento poiché è accettato da terzi come pagamento”.

- art. 8: “è opportuno che la definizione di moneta elettronica copra la moneta elettronica, sia se detenuta su un dispositivo di pagamento in possesso del detentore di moneta elettronica, sia se memorizzata a distanza su un server e gestita dal detentore tramite un conto specifico per la moneta elettronica. Tale definizione dovrebbe essere abbastanza generale da non ostacolare l’innovazione tecnologica e da includere non soltanto tutti i prodotti di moneta elettronica disponibili oggi sul mercato, ma anche i prodotti che potrebbero essere sviluppati in futuro”.

In tal senso la moneta elettronica è sempre direttamente trasformabile in moneta reale con la sola presenza di commissioni e aggio di cambio nel caso mutui la denominazione della valuta all’atto della trasformazione in contante.

Diverso è il caso della cryptovaluta o moneta virtuale che è definita dal legislatore italiano come: “la rappresentazione digitale di valore, non emessa da una banca centrale o da un’autorità pubblica, non necessariamente collegata a una valuta avente corso legale, utilizzata come mezzo di scambio per l’acquisto di beni e servizi e trasferita, archiviata e negoziata elettronicamente”. La Banca Centrale Europea non ricomprende nella definizione dell’E-money la cryptovaluta. La crytovaluta non ha un valore legale garantito dallo Stato; la conversione in valuta corrente è sottoposta ad un prezzo e avviene per mezzo di circuiti di scambio non normati e non è mai conservata su dispositivi hardware.

Le principali differenze fra i due “prodotti” è nella non certezza della conversione in valuta tradizionale nonché l’assenza per la cryptovaluta di un ente di gestione, di custodia e di garanzia tipicamente svolto dalle banche centrali per la valuta tradizionale e per la valuta elettronica. I legislatori in molte nazioni hanno tuttavia richiesto alle società di gestione della cryptovaluta di osservare gli obblighi tipici dell’antiriciclaggio. In Italia l’articolo 3 del DLgs 231/2007 nella parte dedicata agli operatori non finanziari prevede l’applicazione degli obblighi AML e CTF per “i prestatori di servizi relativi all’utilizzo di valuta virtuale, limitatamente allo svolgimento dell’attività di conversione di valute virtuali da ovvero in valute aventi corso forzoso”. Tali soggetti sono definiti nell’articolo 1 come “ogni persona fisica o giuridica che fornisce a terzi, a titolo professionale, servizi funzionali all’utilizzo, allo scambio, alla conservazione di valuta virtuale e alla loro conversione da ovvero in valute aventi corso legale”. Lo stesso DLgs richiede per gli operatori che svolgono attività di cambiavalute virtuali l’iscrizione in una sezione speciale nel Registro dei Cambiavalute tenuto dall’OAM.

Tali misure hanno un effetto benefico sull’intero sistema Paese migliorando la stabilità dei processi finanziari nel medio termine.

L’apertura del legislatore verso i prodotti E-money è tesa a garantire la più ampia inclusione finanziaria globale; in molti Paesi l’assenza di sistemi di pagamento e di credito pregiudica lo sviluppo economico e il raggiungimento del benessere globale.

Con riferimento alla cryptovaluta è utile sottolineare l’ultima comunicazione della Banca d’Italia (Marzo 2018): “Raccomandano ai consumatori, infine, di non convertire in valuta virtuale più denaro di quanto ci si possa permettere di perdere”.

Intervento di Giuseppe SCAMPONE, CAMS, Regional Compliance Manager presso MoneyGram International

Per i riferimenti normativi, consultare i seguenti link:

Direttiva 2009/110/CE del Parlamento Europeo e del Consiglio

Banca d’Italia, Comunicazione Valute Virtuali – Marzo 2018