L’11 settembre del 2008, “the Jewish Bond” (“l’obbligazione ebraica”, come era soprannominato Bernard Madoff) venne arrestato nel suo appartamento di New York con l’accusa di una truffa miliardaria a danno dei suoi clienti mediante l’utilizzo dello “Schema Ponzi” (di seguito, “lo Schema”).

Bernard Madoff era un vero e proprio punto di riferimento nel mondo della finanza; arrivò ad assumere cariche di prestigio quali la presidenza del NASDAQ (l’indice dei principali titoli tecnologici della borsa americana) o quella di consigliere del New York City Center e con il suo arresto si sgretolò, “come un castello di carte”, tutto il suo impero costruito in oltre 40 anni di carriera a Wall Street.

Con lo scandalo “Maddoff”, lo “Schema Ponzi” – ovvero: una frode finanziaria attraverso la quale il truffatore, convincendo gli investitori della bontà di un investimento, in realtà inesistente, crea una “catena” mediante la quale i primi investitori entrati nello schema vengono remunerati del loro investimento mediante le sottoscrizioni degli ultimi entrati nello stesso(1) – ha ricevuto una grande risonanza mediatica ed è stato oggetto di diversi studi e ricerche.

I principali obiettivi del presente articolo sono: spiegare innanzitutto la genesi dello Schema e le sue peculiarità; approfondire l’argomento mediante la trattazione del caso Madoff e degli investimenti in criptovalute ed evidenziare le modalità mediante le quali un investitore può identificare/prevenire la truffa.

CHI HA INVENTATO LO “SCHEMA PONZI”?

Lo Schema deve la sua nascita a Carlo Ponzi, un italiano che nel 1907 si trasferì a Montreal (Canada) e iniziò a lavorare come impiegato presso il Banco Zarossi, una banca rivolta agli immigrati italiani.

Come viene ben descritto della Commissione Nazionale per la Società e la Borsa (di seguito, “CONSOB”) nel suo sito web, nel 1918, successivamente al fallimento della banca e dopo diverse disavventure giudiziarie, Ponzi venne a conoscenza di un sistema utilizzato nella corrispondenza internazionale mediante il quale, quando si spediva una lettera all’estero e si voleva ricevere una risposta, s’inseriva all’interno della busta un International Reply Coupon (buono di risposta internazionale, di seguito “IRC”). Mediante l’IRC, il destinatario poteva inviare la risposta acquistando esclusivamente l’affrancatura minima per un invio di posta all’estero.

In particolare, l’International Reply Coupon poteva essere cambiato con un francobollo in corso nel paese di emissione, pertanto, se nel Paese di emissione dell’IRC la tariffa era diversa, si verificava una condizione che avrebbe potuto rendere possibile un guadagno senza rischio (cd. Arbitraggio).

Nel primo dopoguerra, in Italia, l’elevata inflazione aveva reso l’affrancatura in lire italiane meno costosa rispetto all’affrancatura in dollari americani; Ponzi aveva intuito l’affare scoprendo che i buoni di risposta internazionale venivano venduti per l’equivalente di 6 centesimi di lire italiane e si potevano convertire in francobolli americani di valore superiore(1).

Iniziò allora a inviare denaro ad un mandatario in Italia che acquistava i buoni e glieli spediva negli Stati Uniti dove Ponzi scambiava gli stessi in francobolli americani; questi venivano poi rivenduti traendone un profitto legale, sulla carta, del 400%(1).

Durante un discorso pronunciato a Boston il 10 agosto 1920, lo stesso Ponzi esemplificò la situazione:

“(…) Prendo un dollaro, con il cambio di oggi ottengo 18 lire italiane che mi bastano per comprare in Italia 60 buoni di risposta internazionali che poi converto negli Stati Uniti per 3 dollari (…)”(1).Al fine di gestire questo business, Ponzi costituì a Boston la Securities Exchange Company promettendo ai potenziali investitori un tasso di rendimento del 50% in soli 90 giorni; quindi iniziò a raccogliere i primi capitali convincendoli dell’efficacia di questo sistema, coinvolgendo c.a. 40.000 persone ed incassando c.a. 15 milioni di dollari.

Le gesta di Ponzi divennero ben presto molto popolari e attirarono la curiosità di molte testate giornalistiche tra cui il Boston Post, che decise d’ingaggiare uno dei più famosi analisti finanziari dell’epoca: Clarence Barron (già Presidente di Dow Jones e direttore de facto del Wall Street Journal). Barron, dopo un’attenta analisi, portò alla luce lo schema che guidava la “macchina fabbrica-soldi” di Ponzi.

In particolare, Barron attestò che Ponzi per poter garantire quello che prometteva, avrebbe avuto bisogno di 160.000.000 di IRC; il problema era che in circolazione ve ne erano solamente 27.000; alla luce di tali affermazioni, gli investitori assediarono l’ufficio della Securities Exchange Company e Ponzi, con la restituzione di soli 2 milioni di dollari, riconquistò la fiducia degli investitori evitando che gli stessi chiedessero la restituzione del capitale investito.

Il miracolo finanziario non sfuggì nemmeno ai dirigenti delle Poste che il 28 luglio 1920 (con effetto dal 15 agosto), modificarono i tassi di conversione postale per la prima volta dal dopoguerra, rendendo l’arbitraggio di Ponzi non più conveniente nemmeno a livello teorico(1).

Il 13 agosto 1920 Carlo Ponzi fu arrestato e gli agenti federali non trovarono neanche un buono di risposta internazionale, lasciando così gli investitori nella disperazione più profonda.

Pochi giorni prima della sua morte in Brasile (1934), Ponzi dichiarò ad un giornalista americano: “(…) ho dato agli abitanti di Boston il miglior spettacolo che sia mai stato visto sul territorio dai tempi dello sbarco dei padri pellegrini! Valeva ben quindici milioni di verdoni il vedermi mettere su tutta la baracca! (…)“(2).

Pertanto, alla luce di quanto sin qui evidenziato, Ponzi avrebbe utilizzato la “credibilità” nata mediante l’iniziale e legale investimento in IRC – andato a buon fine – per sviluppare, poi, un vero e proprio schema fraudolento che verrà poi definito “Schema Ponzi”.

Invero, Carlo Ponzi si sarebbe ispirato a William Miller, un ragioniere di Brooklyn conosciuto come “520% Miller”. Miller, nel 1899, fondò una società chiamata “Franklin Syndicate” che prometteva ai suoi investitori rendimenti settimanali del 10%, grazie alle informazioni privilegiate vantate da Miller in relazione ai business più profittevoli dell’epoca. William Miller frodò gli investitori per c.a. 1 milione di dollari (pari a c.a. 25 milioni di dollari oggi) e fu condannato a dieci anni di carcere(3).

COME FUNZIONA E QUALI SONO I RED FLAG DI UNO “SCHEMA PONZI”?

Gli elementi che caratterizzano uno “Schema Ponzi” sono(4):

- Deposito da parte degli investitori,

- Attività di business marginale o nulla da parte del truffatore o della sua società/fondo;

- Rendimento marginale o nullo dall’attività di business (se presente);

- Gli investitori vengono ripagati con i flussi finanziari provieniti dagli ultimi investitori entrati nella catena.

Analizzando gli elementi sopraindicati, emerge, come nel caso Ponzi, che il truffatore effettivamente investe il capitale delle vittime in un business regolare, utilizzandolo per attrarre un maggior numero di vittime e per trasformarlo successivamente in uno “Schema Ponzi” in cui il denaro pagato agli investitori non è altro che una distribuzione di capitale – “rob to Peter to pay Paul” (rubare a Pietro per dare a Paolo).

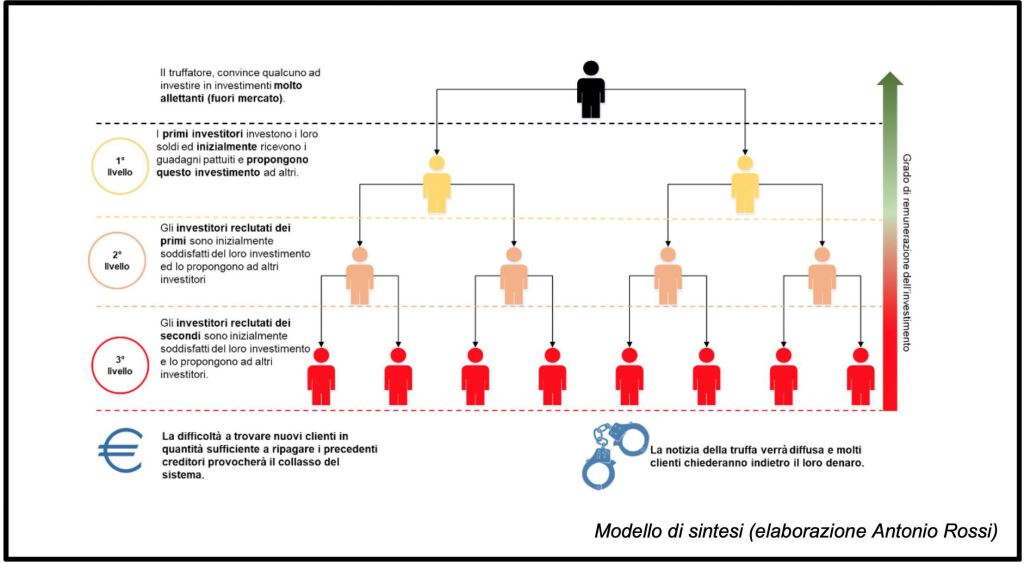

A titolo esemplificativo, nel grafico riportato di seguito si riepilogano i vari passaggi di uno “Schema Ponzi” e al contempo si evidenzia il livello di redditività dell’investimento per ogni livello di investitori.

Come si evince dal modello di sintesi, man mano che si allunga la “catena” e quindi aumenta il numero degli investitori (vittime), i rendimenti per gli ultimi investitori diminuiscono sempre più e quando non ci saranno più persone interessate ad investire, lo “Schema Ponzi” crollerà e la truffa sarà manifesta.

Pertanto, lo “Schema Ponzi” non si basa su sofisticatissimi sistemi finanziari ma si basa principalmente sulla capacità del promotore (frodatore) di convincere i potenziali investitori e di rendere l’investimento il più allettante e credibile possibile.

Nel dettaglio, come mostra la finanza comportamentale, le nostre decisioni sono esposte a numerosi errori di percezione e trappole comportamentali, tra cui(1):

- Percezione del rischio e propensione al rischio: fattori molto soggettivi e influenzati da molteplici variabili. A tal riguardo, è opportuno che un investitore non si lasci convincere da esperienze fatte da amici/parenti o da rendimenti passati in quanto, la percezione altrui del rischio potrebbe non coincidere e i rendimenti passati potrebbero non si ripetersi;

- Istinto e scorciatoie di pensiero: le c.d. “euristiche” sono “scorciatoie” mentali che semplificano un problema agevolando la decisione. In questo senso, stimare la probabilità che un evento accada può sembrare molto facile ma, in realtà, le scorciatoie conducono spesso a commettere errori e anche quando le probabilità sono note, numerose trappole possono indurre a errori di percezione;

- Ottimismo e Overconfidence: fare previsioni troppo ottimistiche o fidarsi troppo delle proprie capacità di valutazione può indurre a sottoscrivere investimenti ad alto rischio anche quando si è fortemente avversi alle perdite;

- Framing effect: il c.d. “inquadramento” è il modo in cui l’informazione viene rappresentata, può deviare l’attenzione del lettore sulle informazioni ritenute rilevanti e distorcere il suo atteggiamento verso il rischio;

- Paura del rimpianto e herding behaviour: nell’anticipare il rimpianto per eventuali decisioni sbagliate, gli individui possono scegliere di non modificare il proprio portafoglio anche quando sarebbe auspicabile (immobilismo), ovvero possono imitare (herding behaviour) i comportamenti più diffusi al fine di condividere con altri la responsabilità di una scelta eventualmente sbagliata. Dopo aver preso una decisione rivelatasi sbagliata, gli individui tendono ad attribuire ad altri la responsabilità delle proprie scelte per ridurre il “rimpianto” (cosiddetto attribution bias).

Pertanto, una proposta di investimento allettante, con dei rendimenti fuori mercato, fa presa ed è attraente per:

- il guadagno facile: il desiderio di potenziale può indurre a decisioni avventate anche persone molto prudenti e/o con pochi risparmi;

- la fiducia nel truffatore o in coloro che propongono l’investimento;

- l’effetto gregge (così fan tutti);

- la tendenza ad affidarsi alle emozioni se spinti a decidere in tempi stretti.

Alla luce di quanto sin qui descritto, di seguito si riportano i principali red flags, la cui parziale o totale coesistenza potrebbe definire un investimento come potenziale “Schema Ponzi”(5):

– investimenti con alti rendimenti con rischio minimo o pari a zero;

– investimenti con rendimenti sempre positivi;

– investimenti non registrati presso le autorità di vigilanza;

– promotori finanziari non in possesso di licenza;

– le strategie d’investimento vengono rappresentate come complesse e segrete;

– irregolarità nella documentazione;

– difficoltà nell’incassare i proventi dell’investimento.

CHE DIFFERENZA C’È TRA UNO “SCHEMA PONZI” E UN “SISTEMA PIRAMIDALE”?

Lo “Schema Ponzi” e il “Sistema Piramidale” sono molto simili per via dell’elemento “catena di Sant’Antonio” presente in entrambi gli schemi fraudolenti ma in realtà differiscono per i seguenti elementi(6):

- Coinvolgimento dei partecipanti: nello “Schema Ponzi” i partecipanti credono di aver investito in un titolo reale e non sono consapevoli di essere coinvolti in uno schema fraudolento invece, nel “Sistema piramidale”, sebbene gli organizzatori tendano a nascondere la vera natura del sistema, i partecipanti sono generalmente consapevoli di essere responsabili del reclutamento di nuovi membri e sanno che i nuovi membri sono una fonte di profitto per i membri esistenti;

- Livello di coinvolgimento: nello Schema gli investitori, dopo il loro investimento iniziale non sono più coinvolti, mentre nel “Sistema piramidale” i partecipanti hanno un coinvolgimento più attivo poiché gli viene richiesto di reclutare nuovi partecipanti;

- Fonte di remunerazione degli investitori/partecipanti: nello “Schema Ponzi” gli investitori sono convinti di essere remunerati dagli investimenti fatti invece, nel “Sistema piramidale”, sono consapevoli di essere remunerati in base ai partecipanti reclutati;

- Durata della frode: lo “Schema Ponzi” può durare molti anni prima di crollare, a condizione che vi sia un numero sufficiente d’investitori invece, il “Sistema piramidale” ha una durata molto breve condizionata dalla velocità con cui i partecipanti richiedono i guadagni promessi.

Infine, si precisa che molto spesso i “Sistemi piramidali” sono mascherati da attività di marketing multilivello (MLM) nelle quali, a differenza del MLM vero e proprio, la parte più consistente delle entrate che consentono di finanziare il corrispettivo promesso ai partecipanti, non risulta da un’attività economica reale (ovvero la vendita di beni o servizi). La promozione, infatti, è basata sulla promessa di ottenere un beneficio economico che dipende dall’ingresso di altri consumatori nel sistema.

In aggiunta, si precisa che in Italia il “Sistema piramidale” è vietato:

- dalla la Legge 173 del 2005 la quale, sancisce che “sono vietate la promozione e la realizzazione di attività e di strutture di vendita nelle quali l’incentivo economico primario dei componenti la struttura si fonda sul mero reclutamento di nuovi soggetti piuttosto che sulla loro capacità di vendere o promuovere la vendita di beni o servizi determinati direttamente o attraverso altri componenti la struttura. È vietata, altresì, la promozione o l’organizzazione di tutte quelle operazioni, quali giochi, piani di sviluppo, “catene di Sant’Antonio“, che configurano la possibilità di guadagno attraverso il puro e semplice reclutamento di altre persone e in cui il diritto a reclutare si trasferisce all’infinito previo il pagamento di un corrispettivo” ed,

- il successivo D. Lgs. n.146 del 2007 ha abrogato la rilevanza penale dell’illecito sancendo che “(…) sono considerate in ogni caso ingannevoli le pratiche commerciali atte ad avviare, gestire o promuovere un sistema di promozione a carattere piramidale nel quale il consumatore fornisce un contributo in cambio della possibilità di ricevere un corrispettivo derivante principalmente dall’entrata di altri consumatori nel sistema piuttosto che dalla vendita o dal consumo di prodotti (…)”.

1/2

Intervento del Dott. Antonio ROSSI – CFE, Deloitte Financial Advisory Srl – Forensic Services

Per approfondimenti e normative, consultare i seguenti link e/o riferimenti:

(1) Commissione Nazionale per la Società e la Borsa, sito web

(2) M. Stefaninfi; “Madoff e i sui fratelli”; Il Foglio; 29 giugno 2009

(3) E. Skarda; “William Miller, the Original Schemer; TIME; 7 marzo 2012

(4) Wilkins, Acuff, Hermanson;“Understanding a Ponzi Scheme: Victims’ Perspectives”; “Journal of Forensic & Investigative Accounting Vol. 4”, Issue 1; 2012

(5) U.S. Security and Exchange Commission, sito web

(6) Gibbs Law Group; “Ponzi Schemes vs. Pyramid Schemes – Representing Investors Who Lost Money in Investment”, sito web