1. I professionisti e la formazione intellettuale connessa ai rischi AML

I professionisti della sfera giuridico-economica sono ampiamente consapevoli e informati, grazie alla continua e obbligatoria formazione, di essere prescritti di obblighi antiriciclaggio in quanto individuati dalla normativa, come il presidio e il baluardo della lotta al crimine e al sommerso. Il fine è di arginare e intercettare il riciclaggio dei proventi illeciti frutto appunto della criminalità soprattutto economica finanziaria.

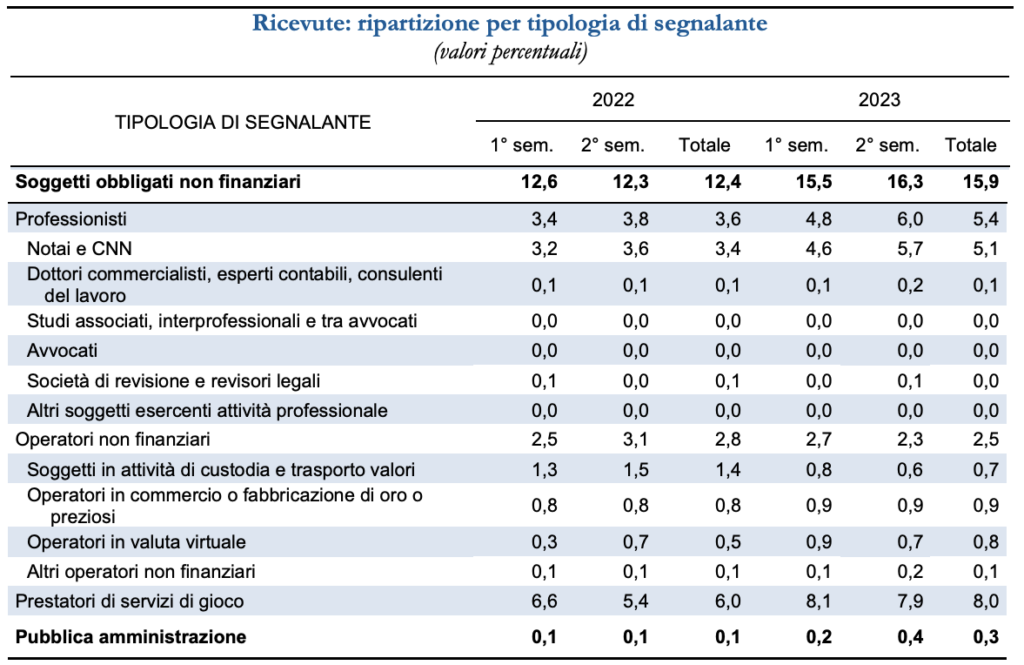

Le statistiche riportano oramai da anni un trend tendente ad una percentuale vicino allo zero delle trasmissioni SOS poste in essere dalla categoria.

Il professionista delle aree giuridico economiche non segnala operazione sospette alla UIF, e quindi i dati indicano come non abbiano appreso appieno cosa sia l’antiriciclaggio e i rischi che cela nel caso appunto siano consapevoli e/o vengano a conoscenza o sospettino il compimento o il tentativo di compiere operazioni di riciclaggio o di finanziamento del terrorismo.

Le rilevazioni statistiche per l’anno 2023 sono solo accademiche o danno lettura dei dati con un giudizio intrinseco, dividendo così le categorie tra quelle virtuose e quelle inadempienti dagli obblighi?

La gran parte delle segnalazioni sono prodotte dai Notai e CNN con il 5.1%, con scarso richiamo per i Commercialisti e nullo per gli avvocati e società di revisione e revisori legali.

Come riportato nella Newsletter UIF 1 – 2024 Segnalazioni di operazioni sospette 2° semestre 2023 Allegato statistico(1) i professionisti segnalano “poco” o coscientemente “il giusto”?

2. Strumenti di sussidio ai Professionisti

I soggetti obbligati(2) possono avvalersi degli strumenti di sussidio predisposti dalla UIF:

- indicatori di anomalia;

- schemi rappresentativi di comportamenti anomali;

- comunicazioni;

- pubblicazioni (‘‘i quaderni dell’antiriciclaggio’’).

In ogni caso la trasmissione di una SOS deve scaturire a seguito di un accurato processo di valutazione dell’attività sospetta.

Il professionista previa registrazione sul portale INFOSTAT-UIF della Banca d’Italia è alquanto agevolato dalla tecnologia, in quanto le SoS possono essere trasmesse esclusivamente con modalità telematiche.

Notai, commercialisti ed esperti contabili possono, in alternativa, avvalersi della piattaforma gestita dal Consiglio del Notariato denominata ‘‘Notartel’’.

Non di poco conto per “svegliare” invano le coscienze è previsto che l’omessa segnalazione sia punita con una sanzione amministrativa ‘‘ordinaria’’ pari ad euro 3.000 (salvo che il fatto non costituisca reato). Violazioni gravi, ripetute o plurime portano la sanzione fino ad euro 1.000.000.

Per ulteriormente “convincere” dell’utilità di una segnalazione la Giurisprudenza è ormai allineata nel condannare l’omessa segnalazione da parte del professionista.

3. Una recente sentenza della Cassazione

Una recente sentenza della Cassazione ha confermato a carico di un professionista l’irrogazione di un’ingente sanzione.

Il tenere la contabilità e revisionarla allo scopo di adempiere agli obblighi fiscali e di versamento dei tributi all’Erario fa sì che il tenutario delle scritture contabili sia, fino a prova contraria, consapevole e quindi possa omettere consapevolmente di segnalare il ripetuto prelevamento di contanti rilevabile nella contabilità di un cliente.

Come riferimento – Cassazione, sentenza 22 gennaio 2024, n. 2129 – UIF, Provvedimento 12 maggio 2023 – D.Lgs. 21 novembre 2007, n. 231 – UE, Direttiva 2015/849 – art. 3, punto 4

a) Svolgimento del processo

A.A., commercialista, proponeva opposizione dinanzi al Tribunale di Alessandria avverso l’ordinanza- ingiunzione n. (Omissis) emessa in data 22-11-2013 dal direttore generale del ministero dell’economia e delle finanze (d’ora in poi, “MEF”) che gli infliggeva la sanzione pecuniaria di Euro 602.900,00 per violazione delle disposizioni di cui all’art. 3, legge n. 197 del 1991, e di cui all’art. 41, D.Lgs. n. 231 del 2007, per avere omesso di segnalare alla UIF (Unità di Informazione Finanziaria per l’Italia) operazioni sospette(3) per oltre 12 milioni di euro(si tratta di prelevamenti in contante su sei conti correnti bancari intestati alla società) poste in essere dalla “omissis” Srl, nel periodo dal 28 aprile 2006 al 12 giugno 2008, , cliente del professionista, depositario della contabilità dell’azienda operante nel settore del commercio all’ingrosso di rottami ferrosi.

(i) la Guardia di finanza (in seguito, “GdF”), nella attività ispettiva antiriciclaggio svolta presso lo studio del professionista considerava le operazioni cd. sospette anche se l’operatività aziendale del commercio di materiale ferroso giustificava, ma non documentava l’acquisto per contanti della merce da parte della cliente S.r.l. non consentendo una chiara individuazione dei soggetti rivenditori, i quali ricevevano il pagamento in contante; l’impresa sottoposta all’attività di controllo a sua volta, cedeva il materiale ferroso ad un’unica società acquirente, la quale pagava con assegni bancari, “assolutamente tracciabili”;

(ii) la difesa asseriva che l’ulteriore circostanza della rivendita della merce ferrosa mediante regolare fattura e il pagamento della compratrice mediante assegni bancari dimostra l’assenza concreta di elementi che potessero anche minimamente fare sospettare la provenienza illecita del denaro e, quindi, imporre al commercialista una particolare attenzione ed un sospetto meritevole di segnalazione anche per gli elevati importi delle cessioni” ……”pur preso atto della ampiezza contenuta dei tempi delle operazioni e delle modalità oggettive con cui esse sono state poste in essere”.

b) Motivi della decisione

La Corte rilevava come primo motivo – (art. 360, n. 3, cod. proc. civ.) violazione e falsa applicazione dell’art. 3, D.L. n. 143 del 1991, conv. dalla legge n. 197 del 1991, e dell’art. 41 del D.Lgs. n. 231 del 2007 (nella versione anteriore alla riforma del 2017) – un chiaro errore di diritto della Corte di Roma, che non dava il giusto apprezzamento, rilievo ed enfasi al particolare non di poco conto, che i prelevamenti bancari per oltre 12 milioni di Euro, in poco più di due anni, in assenza di qualsiasi giustificazione, non rendevano tracciabile il contante prelevato, tale per cui si concretizzava una tipica operazione di reinvestimento dei proventi illeciti in attività legali (cd. “ripulitura del denaro sporco”).

Il fatto storico poi da apprezzare è rappresentato da 186 operazioni di prelievo di denaro contante, compiute dalla società in un tempo ravvicinato (poco più di due anni), per un totale di oltre 12 milioni di Euro.

Il commercialista nel tentativo di giustificarsi aggravava la sua posizione dichiarando di aver sconsigliato tale operatività andando quindi a dare un elemento ulteriormente negativo circa il proprio apprezzamento, che era del tutto consapevole della operatività anomala.

Infatti, i rivenditori non venivano generalizzati sui documenti di acquisto, come prescrive la normativa di settore, e gli stessi documenti, privi della firma per quietanza, non indicavano la targa del veicolo che effettuava il trasporto e il relativo orario.

Le “Istruzioni operative per l’individuazione delle operazioni sospette di riciclaggio” (cd. decalogo), (cd “Indici di anomalia”) si stabilisce che sono sospette di riciclaggio “frequenti operazioni per importi di poco inferiori al limite di registrazione, soprattutto se effettuate in contante” e, ancora, il “prelevamento di ingenti somme”;

c) Obblighi di segnalazione personale tra convincimento personale o giudizio obbiettivo oggettivo?

Gli “intermediari” (ossia gli operatori e i professionisti indicati dalle disposizioni in esame) hanno l’obbligo di segnalare(4) alla competente autorità di controllo (Ufficio Italiano Cambi) ogni operazione che, per caratteristiche, entità, natura, o per qualsivoglia altra circostanza conosciuta a ragione delle funzioni esercitate, tenuto conto anche della capacità economica e dell’attività del soggetto cui è riferita, induca a ritenere, in base agli elementi a sua disposizione, che il denaro, i beni o le utilità oggetto delle operazioni medesime possa provenire da taluno dei reati indicati negli artt. 648-bis e 648-ter, cod. pen.;

Tale “sospetto” non è subordinato né all’evidenziazione di indagini preliminari dell’operatore e degli intermediari di un quadro indiziario di riciclaggio, e neppure all’esclusione, in base al loro personale convincimento, dell’estraneità delle operazioni ad una attività delittuosa, ma ad un giudizio obiettivo sulla idoneità di esse, valutati gli elementi oggettivi e soggettivi che la caratterizzano, ad essere strumento di elusione alle disposizioni dirette a prevenire e punire l’attività di riciclaggio”.

La sentenza impugnata in Cassazione ha omesso di esaminare alcuni fatti storici rilevanti per la decisione, dando adesione alla prospettazione difensiva della persona sanzionata, ed escludendo l’esistenza dell’obbligo di segnalazione attribuendo rilievo alla asserita regolare fatturazione della merce venduta e al pagamento (da parte dell’unica compratrice) mediante assegni bancari che venivano accreditati sui conti correnti della società Srl.

La decisione non ha tenuto conto degli indici di anomalia: stando alle risultanze la società istante Srl acquistava la merce (materiale ferroso) da privati, senza fatturazione, e quindi in maniera “non tracciabile”, e che i residui ferrosi apparentemente acquistati venissero ceduti (la venditrice emetteva fatture di vendita) a una società acquirente, che probabilmente svolgeva il ruolo della cd. “cartiera”, in quanto, motivo della attività della GdF e come riportato dalla difesa del commercialista “(essa) ha commesso il reato di dichiarazione fraudolenta mediante l’utilizzo di documenti per operazioni inesistenti“; la stessa società Srl cliente, in un arco di tempo ridotto (poco più di due anni), mediante 186 operazioni di prelevamento dai propri conti bancari, ha avuto la disponibilità di flussi considerevoli di denaro contante (per oltre 12 milioni di Euro), la cui destinazione non è stata documentata e pertanto è rimasta ignota.

In presenza di tali evidenti indizi gravi precisi e concordanti nel modus operandi della società (che, trovano riscontro negli “indici di anomalia”), al contrario di quanto afferma la sentenza impugnata, il consulente professionista era obbligato a segnalare le operazioni formalmente anomale all’autorità amministrativa a ciò preposta, per consentirle di verificare se il ricorso frequente e ingiustificato al contante fosse o meno finalizzato ad eludere le disposizioni dirette a prevenire e punire l’attività di riciclaggio e (dal 2008) l’uso del sistema finanziario a scopo di riciclaggio dei proventi di attività criminose e di finanziamento del terrorismo.

d) Quando il professionista deve trasmettere la SOS?

Il concetto deve essere chiaro:

I soggetti destinatari della normativa antiriciclaggio sono tenuti a trasmettere alla Unita` di informazione finanziaria (UIF) una ‘‘segnalazione di operazione sospetta’’ (SOS) qualora, nell’esame dell’operatività del proprio cliente, sia riscontrata o sospettata:

- la provenienza da ‘‘attività` criminosa’’ dei fondi utilizzati per il compimento di una operazione;

- un’avvenuta operazione di riciclaggio o di finanziamento del terrorismo;

- il compimento in corso o il tentativo di compiere operazioni di riciclaggio o di finanziamento del terrorismo.

Il ricorso frequente o ingiustificato al contante, incluse le operazioni di prelievo o versamento di importi non coerenti con il profilo di rischio del cliente, costituisce in ogni caso un elemento di sospetto.

Nella definizione di ‘‘attività` criminosa’’ (Direttiva UE 2015/849, art. 3, punto 4) sono ricompresi tutti i reati, compresi i reati fiscali relativi a imposte dirette e indirette, potenzialmente perseguibili con una pena detentiva minima superiore a sei mesi.

Il sospetto va desunto sulla base delle informazioni acquisite in fase di adeguata verifica della clientela, in relazione a:

- caratteristiche del cliente;

- natura ed entità delle operazioni;

- capacità economica del cliente.

e) Indicatori di anomalia

Ulteriormente anche se in epoca posteriore ai fatti per i quali la Cassazione si è pronunciata la UIF ha provveduto a rielaborare gli indicatori di anomalia con il provvedimento UIF del 12 maggio 2023 (pubblicato in G.U. n. 121 del 25 maggio 2023) entrato in vigore lo scorso 1º gennaio 2024. Il citato provvedimento sostituisce i precedenti testi normativi elaborati tra gli anni 2010 e 2013 (distintamente dedicati a specifiche categorie di destinatari) per individuare, sintetizzare e riepilogare in un unico atto, destinato a tutti i soggetti obbligati, i fenomeni potenzialmente indicativi di operazioni di riciclaggio e pertanto suscettibili di segnalazione.

Tali novità normative si confanno molto chiaramente alla citata pronuncia giurisprudenziale (Cass. n. 2129 del 22 gennaio 2024) che ha riportato all’attenzione dei professionisti della sfera economico-fiscale (ma più in generale a tutti i destinatari degli adempimenti antiriciclaggio) la necessità di un attento esame e monitoraggio delle operazioni compiute dai propri clienti.

Per approfondimenti, consultare i seguenti link e/o riferimenti

(2) Sono tenuti all’adempimento comunicativo: Gli intermediari bancari e finanziari; Gli altri operatori finanziari; I professionisti; Gli altri operatori non finanziari; I prestatori di servizi di gioco; Gli esercenti attività di ‘‘compro oro’’; Le Pubbliche amministrazioni; Gli altri soggetti individuati dalla normativa antiriciclaggio.

(3) Nello specifico, le operazioni sospette sono consistite in 132 prelievi di contante (per Euro 8.843.600) compiuti fino al 31-12-2007 (quando era applicabile la disciplina del 1991) e in 54 prelievi di contante (per Euro 3.214.000) compiuti fino a giugno 2008 (nel vigore della nuova disciplina), per un ammontare complessivo di Euro 12.057.600.

(4) (a) secondo la disciplina del D.L. 3 maggio 1991, n. 143, art. 3, commi 1 e 2, (“Provvedimenti urgenti per (…) prevenire l’utilizzazione del sistema finanziario a scopo di riciclaggio”), come conv., con modificazioni, dalla legge n. 197 del 1991, e del D.Lgs. n. 153 del 1997 (“Integrazione dell’attuazione della Dir. n. 91-308-CEE in materia di riciclaggio dei capitali di provenienza illecita”) e, ancora, del D.Lgs. 20 febbraio 2004, n. 56 del 2004.