1. L’economia americana resta resiliente, tassi fermi, forse un taglio a settembre

Alla vigilia del meeting monetario del FOMC il 31 luglio 2024 era sentore comune sui mercati che il presidente Powell e il FOMC avrebbero evidenziato tre tipi di rischi: sulle prospettive, sulla crescita e sul mercato del lavoro.

Per quanto attiene l’outlook sulla call Fed, molti economisti attendevano segnali che la banca centrale americana fosse prossima a ridurre il suo tasso obiettivo, forse solo da settembre in poi.

Visti sia la minore inflazione prevista, sia la maggiore fiducia nel ritorno sostenuto dell’inflazione al target Fed 2% con un tasso di disoccupazione leggermente più alto rispetto alle attese, le considerazioni sul mercato del lavoro avrebbero svolto un ruolo chiave nelle deliberazioni del FOMC.

Leit motiv dell’economia americana era il riequilibrio nei fattori domanda-offerta; alcuni indicatori recenti suggerivano che l’attività economica continuava ad espandersi a un ritmo robusto (“a robust pace” come specificato da Powell in call) testimoniando resilienza e un mercato del lavoro ancora in corsa.

L’analisi che seguirà affronterà le variabili macroeconomiche sotto tre aspetti:

- i trend di fondo;

- gli ultimi dati ufficiali;

- il sentiment degli esperti.

Crescita del PIL

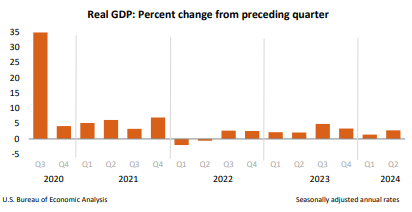

Trend di fondo del PIL:

- Il PIL cresceva a un “ritmo solido”;

- L’economia si era espansa a +1,4% su trimestre nel primo trimestre 2024;

- La crescita attesa crescita del PIL del secondo trimestre era del 2,2% (al 19 luglio).

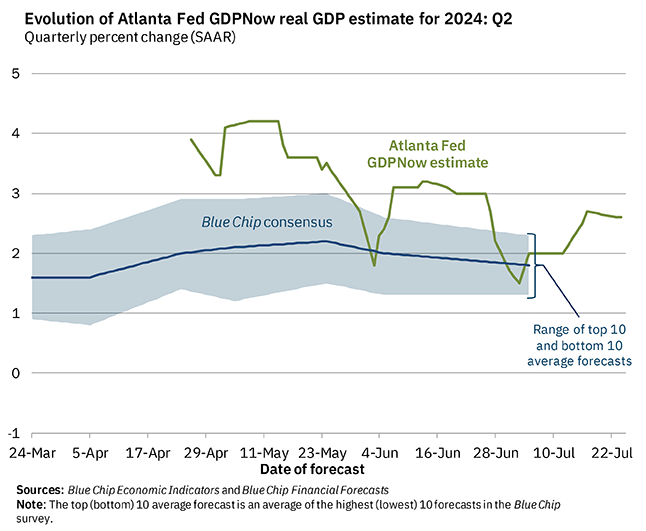

Osserviamo le attese ufficiali di due branch della Fed secondo trimestre 2024

- GDPNow Fed Atlanta +2,7%;

- Nowcast Fed New York +2,01%.

I dati del PIL reale del secondo trimestre 2024:

- l’economia era cresciuta del 2,8% (consensus 2,3%);

- di cui vendite finali 2,7% con un contributo alla crescita del PIL del 2,5% nel primo trimestre.

Tale trend, era avvalorato da:

- consumi personali + 2,3% (consensus +2%);

- slancio sul terzo trimestre.

Le attese di PIL nominale:

- PIL nominale +5,2% nel secondo trimestre;

- PIL nominale +5,8% ultimi quattro trimestri.

L’economia statunitense stava gestendo bene l’impatto di un tasso d’interesse medio del 5,5% per un anno con media del 4,8% negli ultimi due anni.

Analizziamo le stime del Bureau of Economic Analysis (BEA) di spesa personale.

Secondo il report del BEA pubblicato il 26 luglio mese di giugno:

- reddito personale totale + 50,4 miliardi di $ (+0,2% tasso mensile);

- reddito personale disponibile (Disposable Personal Income ovvero reddito personale- imposte personali correnti), + 37,7 miliardi di dollari (0,2%);

- spese personali (= Personal Consumption Expenditure + pagamenti interessi + trasferimenti correnti personali) + 59,3 miliardi di dollari.

Tali aumenti riflettevano:

- aumenti di compensi ed entrate personali da trasferimenti correnti.

L’aumento di 57,6 miliardi di dollari della PCE rifletteva due tipi di spesa:

- +53,1 miliardi spesa per servizi in aumento;

- altri servizi (es. viaggi internazionali);

- alloggi e utenze.

- +4,5 miliardi spesa per beni in aumento dovuti a:

- altri beni non durevoli (es. prodotti farmaceutici e medici);

- beni ricreativi e veicoli (es. informatica).

Si registravano peraltro diminuzioni di spesa per:

- veicoli a motore

- pezzi di ricambio

- benzina

- altri beni energetici.

Secondo l’outlook di alcune case d’investimento:

- crescita PIL 2,0% quarto trimestre 2024 rispetto al quarto trimestre 2023;

- crescita PIL 2,1% quarto trimestre 2025 rispetto al quarto trimestre 2024.

Di seguito indichiamo la stima sul PIL reale dell’indicatore Atlanta Fed GDPNow

Evidenziamo graficamente l’evoluzione del PIL reale nell’intervallo 2020-2024:

Mercato del lavoro

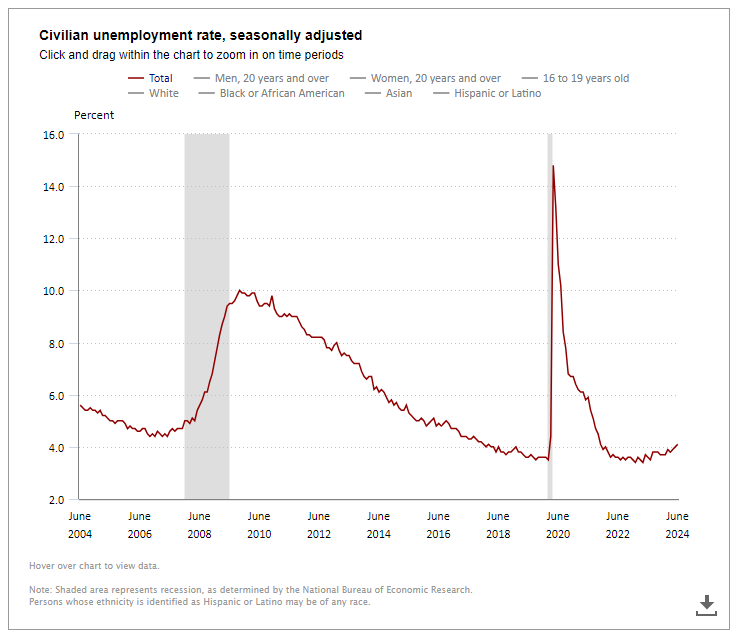

Analizziamo i trend del mercato del lavoro:

- aumento posti lavoro robusto ma in rallentamento;

- disoccupazione in aumento ma bassa;

- in giugno 2024, media trimestrale nuovi posti lavoro netti 177.000 (243000 inizio anno);

- da inizio ‘anno, disoccupazione 4,1%;

- tassi di dimissione inferiori a tassi di assunzione;

- aumento richieste inziali disoccupazione;

- tassi licenziamento contenuti.

Analizziamo i dati occupazionali di giugno del Bureau of Labor Statistics pubblicati il 25 luglio:

- occupazione non agricola +206.000 unità;

- disoccupazione 4.1% (giugno 2023 3.6%);

- disoccupati 6.8 milioni (giugno 2023 6.0 milioni);

- disoccupati da almeno 27 settimane 1,5 milioni (+166.000);

- occupati part time invariati a 4.2 milioni;

- persone ini cerca di lavoro 5.2milioni (-483.000).

Attese di alcune case d’investimento in luglio:

- payroll (buste paga non agricole) 205.000;

- disoccupazione 4.2% entro 2024;

- disoccupazione 2025 4.0%.

Inflazione

I trend d’inflazione:

- aprile e maggio avevano evidenziato due punti d’inflazione discendente;

- l’inflazione si era attenuata nel 2024, ma era elevata e;

- l’inflazione PCE di base molto attenuata con:

- progressi in calo nel primo trimestre 2024;

- ripresa di disinflazione.

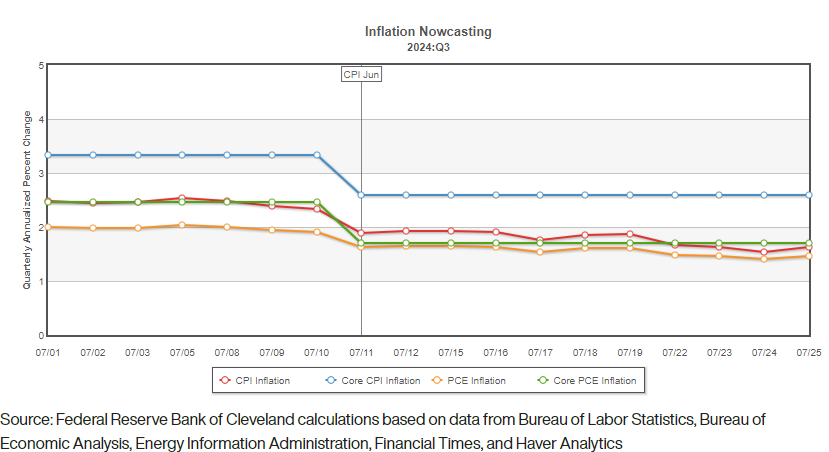

Per quanto atteneva il CPI:

- CPI headline giugno -0,06% su mese;

- CPI headline giugno +3,0% su anno.

Si evidenziava riduzione d’inflazione per

- servizi di base;

- alloggi.

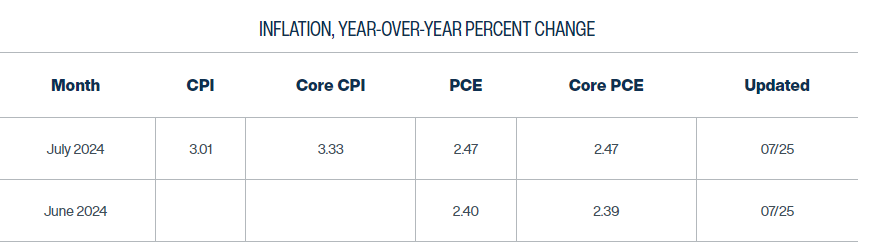

Soffermiamoci sui dati ufficiali PCE (Personal Consumption Expenditure) pubblicati il 26 luglio 2024 relativi a giugno:

- PCE +0.1% su mese;

- PCE core (esclusi cibo ed energia) +0.2% su mese;

- PCE reale +0.2% su mese;

- delta PCE core giugno 2024 verso giugno 2023 +2.0%;

- delta PCE giugno 2024 verso giugno 2023 +2.5%.

Dell’ultimo dato, dettagliamo alcune componenti:

- beni -0.2%;

- alimentari +1.4%;

- servizi +3.9%;

- energia +2%.

Di seguito, le componenti PCE reale (delta mese su mese):

- beni: +0.2%;

- servizi: +0.2%;

- prodotti alimentari +0.1%;

- energia – 2.1%.

Dalle attese di alcuni esperti, si evincevano:

- inflazione PCE di base rallenterà dal 3,2% 2023;

- al 2,6% 2024;

- al 2,1% 2025.

CPI core luglio:

- +0,21% su mese con

- trend d’inflazione in calo.

Di seguito evidenziamo le proiezioni dei dati CPI e PCE anno su anno prodotte da Cleveland Fed aggiornate al 25 luglio 2024:

Le conclusioni sintetiche:

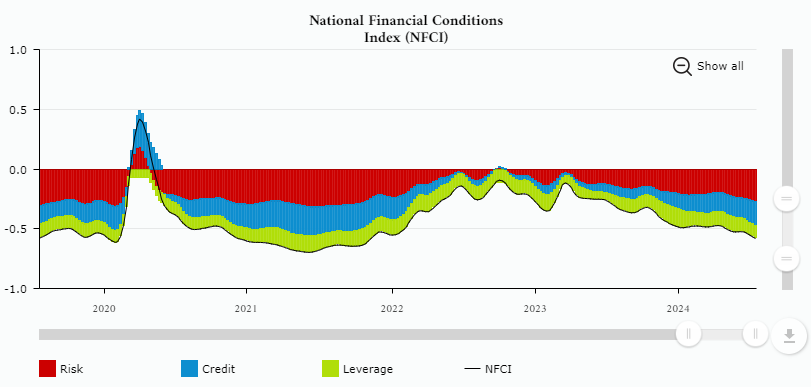

Condizioni Finanziarie

I trend delle condizioni finanziarie:

Osserviamo il Chicago Fed National Financial Conditions Index (NFCI) al 19 luglio 2024:

Del quale si evidenziavano i contributi delle componenti:

- indicatori di rischio -0.27;

- indicatori di credito -0.30;

- indicatori di leverage -0.10.

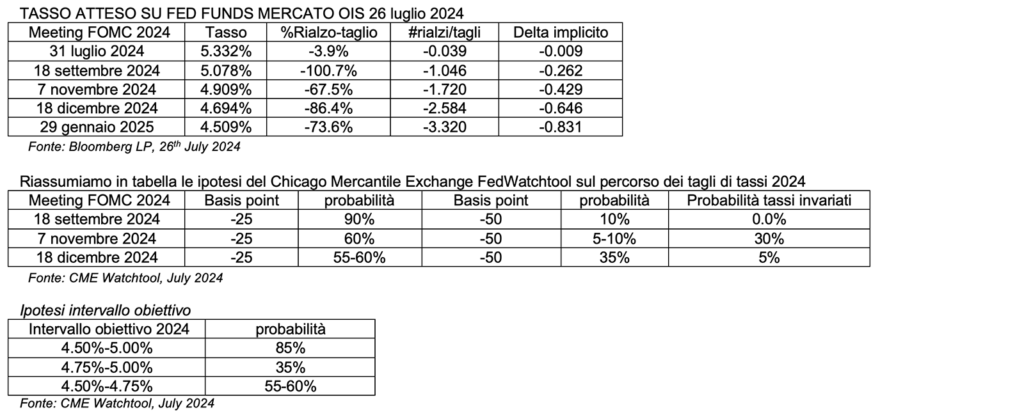

Tassi

Per quanto attiene il percorso dei tassi, le attese di alcune case d’investimento contemplavano:

- fermo convincimento del FOMC che la politica monetaria fosse restrittiva;

- due tagli di tassi nel 2024, in particolare:

- un taglio a settembre da 25 basis point;

- un taglio a dicembre da 25 basis point;

- range obiettivo 2024 4.75%-5.00%;

- tre tagli 2025 in marzo giugno e settembre;

- target range 2025 4.00-4.25%;

- sospensione tagli post raggiungimento di tale target.

I mercati scontavano:

- tassi invariati a luglio;

- un taglio di 25 basis point in settembre;

- un solo altro taglio di 40 basis point entro fine 2024.

Di seguito, quanto indicato sopra esplicitato dal mercato dei derivati di tasso Overnight Index Swap nella sera del 26 luglio 2024

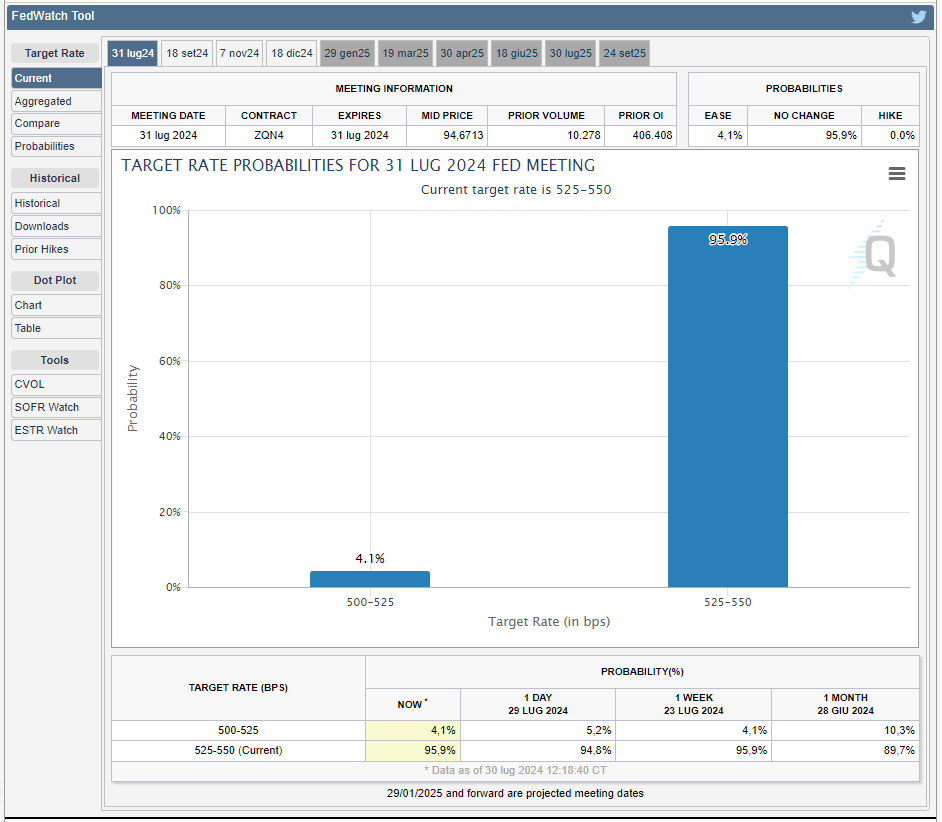

Nella sera del 30 luglio 2024 alle 19.30, sempre secondo lo strumento previsionale Chicago Mercantile Exchange FedWatch tool, c’era una probabilità del 95,9% d’invarianza dell’intervallo target a 5.25%-5,50% (decisione effettiva FOMC) e una probabilità dell’4.1% di taglio di 25 basis point portando il range a 5,00%-5,25%. Il CME FedWatch tool aveva centrato quanto deciso dal FOMC il 31 luglio.

2. 31 luglio 2024: tassi invariati, il FOMC si dichiara “attento ai rischi da entrambi i lati del suo duplice mandato”

Come ampiamente atteso dai mercati finanziari, il 31 luglio Jerome Powell non ha toccato i tassi:

- intervallo obiettivo per i Fed Funds rates tra 5.25% e 5.50%;

- tasso ufficiale di sconto 5.50%;

- tasso pagato sulle riserve bancarie (IORB) 5.40%.

La Federal Reserve ha annunciato che lascerà invariati i tassi di interesse. Tuttavia, i recenti segnali di crescita economica e di raffreddamento dell’inflazione stanno aprendo la strada a un taglio dei tassi ampiamente previsto a settembre, il che è una buona notizia per gli americani che lottano per tenere il passo con interessi alle stelle.

Evidenziamo la reazione di tre indicatori finanziari allo Statement del FOMC delle ore 20.00 31 luglio 2024:

- il Treasury decennale alle 20.00 ha toccato un massimo di 4.1278%;

- l’indice S&P500 alle 20.00 ha evidenziato uno storno toccando 5512.3999;

- il dollaro ha fortemente recuperato verso euro toccando alle 20.00 un minimo di 1.0802.

Evidenziamo i punti di maggior importanza della call Fed

ECONOMIA E PIL

I dati economici ci mostrano `esattamente il modello’ che la Fed vuole vedere, l’economia USA non si sta surriscaldando ma si sta normalizzando. I dati non segnalano un’economia debole né tantomeno surriscaldata. “Per quanto riguarda l’attività economica, prendiamo sul serio i dati aneddotici e beige book più deboli, ovviamente ci sono punti di debolezza, ma il quadro generale non è d’una cattiva economia. In conclusione, non è né un’economia in surriscaldamento né un’economia in indebolimento.

LAVORO

I dati mostrano un processo di normalizzazione graduale e in corso del mercato del lavoro. “Pensiamo che il mercato del lavoro si stia raffreddando solo verso una normalizzazione, siamo pronti a muoverci se vediamo più di un graduale allentamento del lavoro“. “Non voglio vedere un ulteriore raffreddamento sostanziale nel mercato del lavoro, l’attuale mercato del lavoro non è una fonte di pressione inflazionistica sostanziale“. I rischi al ribasso per il mercato del lavoro sono reali ora. “Osserviamo la domanda di lavoro privata con estrema attenzione, stiamo osservando attentamente una flessione più netta nel mercato del lavoro“. Il mercato del lavoro non ha bisogno di raffreddarsi ulteriormente per raggiungere l’obiettivo di inflazione della Fed. Powell aggiunge: “Conosco una regola, la chiamano una ‘regolarità statistica’, in ogni caso, ogni tendenza nei posti di lavoro vacanti non è mai la stessa.” Il presidente della Fed afferma: “Non pensiamo in futuro al mercato del lavoro così com’è attualmente come probabile fonte di pressioni inflazionistiche“.

INFLAZIONE

“La disinflazione, la stiamo vedendo ora meglio dell’anno scorso, più in generale, la nostra fiducia sull’inflazione è cresciuta perché abbiamo ottenuto buoni dati“. Powell enfatizza che un’inflazione headline del 2,5% e un’inflazione core del 2,6% sono dati molto migliori del previsto. Naturalmente, i dati sull’inflazione a 12 mesi sono `molto migliori’ rispetto all’anno scorso. “Esaminiamo i dati sull’inflazione a 12 mesi, li normalizziamo destagionalizzati” I rischi al rialzo per l’inflazione sono diminuiti con il raffreddamento del mercato del lavoro: “Abbiamo visto un trimestre di buona inflazione“.

TASSI

Se l’economia rimane solida, il FOMC manterrà i tassi invariati finché sarà necessario. “Non sono state prese decisioni di tasso sulle riunioni future, inclusa quella di settembre“. Il sentiment del FOMC si sta avvicinando al taglio dei tassi ma ancora non ci è arrivato. Pertanto, un taglio dei tassi potrebbe essere sul tavolo alla riunione di settembre. Ma Powell non si sbilancia: “Possiamo immaginare scenari da zero a diversi tagli quest’anno“. Una riduzione del tasso di riferimento è sul tavolo già a settembre. “Non c’è stata una vera discussione alla riunione di oggi se fosse il caso di muoversi oggi“. “Non c’è niente di sbagliato nei dissensi all’interno del FOMC, se succede, succede“. “In effetti, i verbali del FOMC mostrano una gamma di opinioni diverse meglio di quanto io possa dire“. “Non stiamo pensando a un taglio dei tassi di 50 punti base in questo momento“.

OBIETTIVI DI POLITICA MONETARIA FED

Ridurre i tassi troppo tardi potrebbe indebolire indebitamente l’economia americana. “Se il mercato del lavoro si indebolisce inaspettatamente, la Fed è pronta a rispondere e se l’inflazione dovesse rivelarsi vischiosa, terremo tale fattore nella dovuta considerazione nella nostra decisione“. Powell aggiunge: “Vogliamo vedere più dati validi e acquisire fiducia, dobbiamo bilanciare il rischio di agire troppo presto o di aspettare troppo a lungo.” “Sta arrivando il momento di ridurre i fattori restrittivi monetari, ovviamente la nostra politica è restrittiva, ma non estremamente restrittiva“. Powell sta iniziando a vedere ritardi nell’effetto della politica monetaria sull’economia, anche se ammette di essere molto ben posizionato per rispondere alla debolezza dell’economia. “Dobbiamo essere piuttosto umili nel fornire indicazioni future“.

Il percorso futuro della Fed dipenderà dal modo in cui si evolverà l’economia: “Vediamo cosa ci mostreranno i dati, tutti i dati continuano a indicare la direzione che vogliamo vedere, possiamo permetterci di iniziare a ridurre le restrizioni nella politica“. Alla domanda su una certezza nella politica monetaria della Fed, il banchiere centrale risponde chiaramente: “Certezza non è una parola che abbiamo nel nostro business, così tanti dati stanno arrivando da qui a settembre“.

“Assolutamente penso che il taglio dei tassi di settembre potrebbe essere apolitico, non usiamo mai strumenti politici per opporci o favorire un partito politico o in dipendenza di un risultato politico, la nostra decisione andrà a vantaggio di tutti gli americani; questo è ciò che facciamo, raggiungere solo l’equilibrio dei rischi e nient’altro. Non siamo un’agenzia politica e non saremo mai coinvolti in politica, e non prendiamo decisioni in base all’esito delle elezioni“.

Alla domanda sull’eventuale stato dei lavori riguardo al dollaro digitale, il presidente della Fed risponde: “Una divisa digitale non viene affatto menzionata al FOMC e non abbiamo intenzione di andare al Congresso per proporre una moneta digitale della banca centrale“.

“I contenuti sono riferibili unicamente all’autore ed esprimono la sua personale opinione al 31/07/2024. Non costituiscono alcuna raccomandazione d’investimento e non impegnano le società e istituzioni di appartenenza”.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

Civilian Unemployment Rate, Bureau of Labor Statistics, 25th July 2024

Gross Domestic Product, Second Quarter 2024 (Advance Estimate), Bureau of Economic Analysis, 25th July 2024

Inflation Nowcasting, Federal Reserve Bank of Cleveland, 25th July 2024

GDPNow, Federal Reserve Bank of Atlanta, 25th July 2024

Personal Income and Outlays, June 2024, Bureau of Economic Analysis, 26th July 2024

National Financial Conditions Index, Chicago Fed, July 2024

CME Fed Watch tool, 30th July 2024

Federal Reserve issues FOMC statement, July 31, 2024

S&P 500 Index, CNBC, July 31, 2024

U.S. 10 Year Treasury, CNBC, July 31, 2024