1. Il presidente Fed non mostra preoccupazione sull’economia USA

Allo scoccare ‘dell’ora X’ per la decisione monetaria Fed del 19 marzo 2025, erano ben note agli investitori le dichiarazioni di Jerome Powell del 7 marzo allo U.S. Monetary Policy Forum presso Chicago Booth University riguardo alla nuova gestione Trump:

“Guardando al futuro, la nuova amministrazione è impegnata a implementare cambiamenti politici significativi in quattro aree distinte: commercio, immigrazione, politica fiscale e regolamentazione. È l’effetto netto di questi cambiamenti politici che avrà importanza per l’economia e per il percorso della politica monetaria. Sebbene ci siano stati recenti sviluppi in alcune di queste aree, in particolare la politica commerciale, l’incertezza sui cambiamenti e sui loro probabili effetti rimane elevata.”

Powell aggiungeva inoltre: “Non dobbiamo avere fretta (di adeguare i tassi di interesse) e siamo ben posizionati per attendere una maggiore chiarezza (sui cambiamenti nella politica governativa)“. Tale esigenza di chiarezza, soprattutto riconducibile a dazi e public spending, incideva su tre scenari attesi:

- Dovish: tassi invariati, apertura a tagli futuri, ottimismo riguardo la politica fiscale e i dazi, cautela sul percorso inflattivo al target Fed 2%

- Base case: tassi invariati, nessuna dichiarazione forte sulla guidance di tasso, cautela riguardo la politica fiscale, wait and see su inflazione

- Hawkish: tassi invariati, indizi riguardo un possibile mood di politica monetaria restrittiva a fine 2025, lotta aperta all’inflazione

Lo Statement Fed di marzo ha concretizzato lo scenario base case, confermando un mood Fed cauto sull’economia e con tassi invariati.

Analizziamo le principali variabili macroeconomiche americane sotto tre riflettori:

- i trend di fondo;

- i dati ufficiali;

- le attese riguardo alle SEP.

Crescita del PIL

Trend PIL

- moderazione spesa per consumi

- invarianza crescita spesa personale reale (4.2% su trimestre)

- aumento spesa beni durevoli (12.1%)

spesa personale gennaio 2025:

- frenata a inizio anno (-0.2%)

- effetto ‘restituzione‘ ovvero

- spesa per beni influenzata dal Quantitative Tightening Fed

vendite a dettaglio gennaio 2025

- principali -0.9% su mese

- di base -0.8% su mese

Altri indicatori:

- nuovi ordini e sottoindici manifattura ISM soft

- sentiment consumatori in calo

- aumento aspettative inflattive lungo termine

- indice fiducia PMI NFIB in calo

L’ultimo punto su indicato si è tradotto in minor percentuale aziende che attendono:

- miglior congiuntura

- maggiori vendite

- maggiori Capex

- maggiori assunzioni

I dati seconda Stima del Bureau of Economic Analysis

PIL quarto trimestre 2024:

- +2.3% (terzo trimestre 2024 +3.1%)

cause flessione PIL:

- minori investimenti

- minori esportazioni compensati da

- accelerazione spesa consumi e

- minori importazioni

Delta PIL reale anno 2024:

- +2.8% verso 2023 con driver positivi

- spesa consumi

- investimenti

- spesa pubblica

- esportazioni

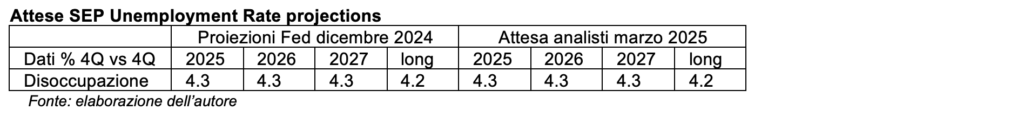

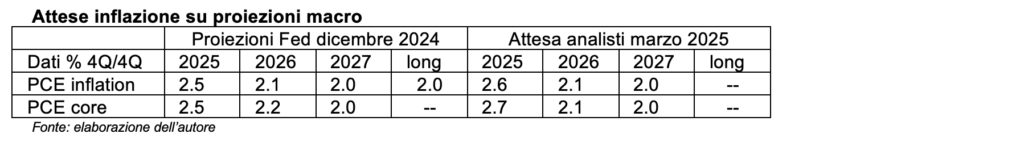

Stime di crescita degli analisti riguardo le Summary Economic Projections (SEP)

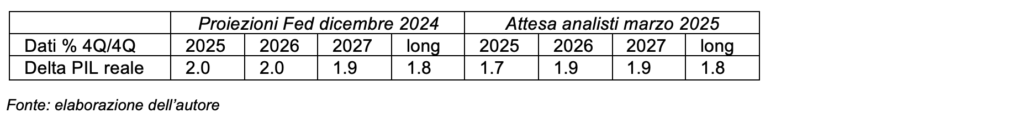

Di seguito, la comparazione riguardo al PIL tra le SEP di dicembre 2024 e le attese di alcuni analisti sulle SEP di marzo 2025: si evidenzia l’atteso lieve calo produttivo nel biennio 2025-26.

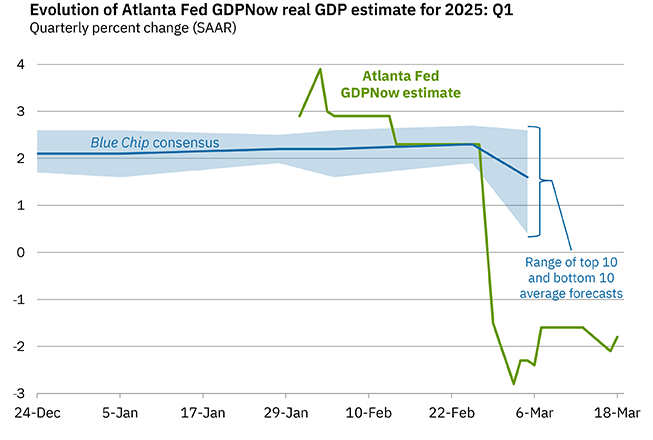

La stima del modello GDPNow della Fed di Atlanta per la crescita del PIL reale nel primo trimestre del 2025 era pari a -1.8% il 18 marzo, in aumento rispetto al -2.1% del 17 marzo

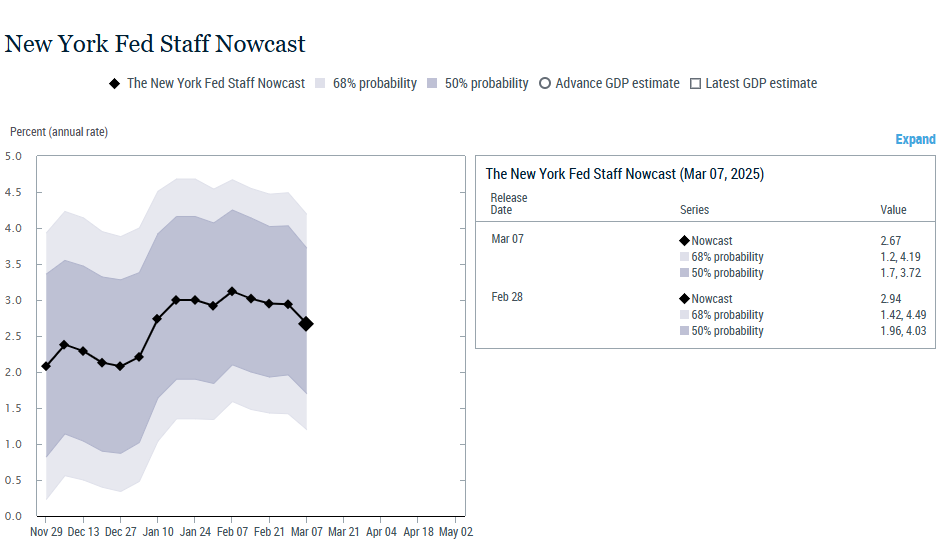

Il Nowcast dello Staff della Fed di New York per il 1° trimestre 2025 al 14 marzo era del 2,7%, con intervallo di probabilità del 50% a [1.7%, 3.7%] e intervallo del 68% a [1.2% 4.2%]. Il Nowcast era del 2.7% per il 2° trimestre 2025.

Mercato del lavoro

I trend di fondo

- stabilità ed equilibrio del mercato del lavoro

- crescita occupazione gennaio-febbraio in frenata

- medie trimestrali e semestrali nuovi occupati (200.000 e 191.000) robuste

Indagine famiglie tasso disoccupazione:

- intervallo delimitato a 4.0%-4.2%

- nuove richieste sussidi disoccupazione stabili e contenute

- offerte lavoro JOLTS stabili post decelerazione

Possibili sviluppi job market:

- rallentamento controllato per

- protezionismo dazi Trump

- blocco immigrazione

- minor partecipazione forza lavoro

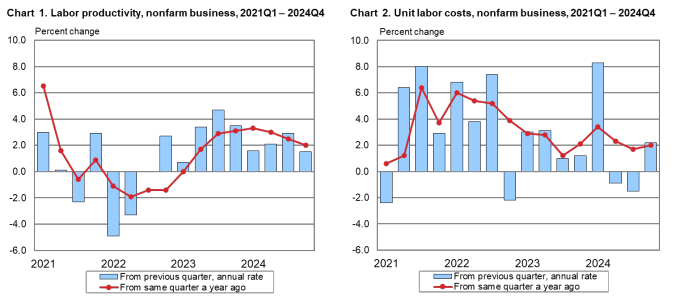

Dati Bureau of Labor Statistics

Produttività del lavoro settore imprese non agricole quarto trimestre 2024:

- +1.5%(+2.0% verso quarto trimestre 2023) i cui driver erano

- +2.4% produzione

- +0.8% ore lavorate

Produttività del lavoro media annua 2024:

- +2.7% (2.3% nel 2023)

Costo unitario del lavoro settore non agricolo:

- +2.2% quarto trimestre 2024 riflettendo

- +3.8% retribuzione oraria

- +1.5% produttività

- +2.0% ultimi 4 trimestri

Retribuzione oraria reale:

- +0.4% quarto trimestre 2024

- +1.2% ultimi 4 trimestri

Tasso disoccupazione:

- 4.1% febbraio 2025 (range 4.0%-4.2% da maggio 2024)

Numero disoccupati febbraio:

- 7.1 milioni

Disoccupati oltre 27 settimane febbraio:

- 1.5 milioni (20.9% del totale)

Rapporto occupazione/popolazione:

- 59.9% (-0.2%

Saggio partecipazione forza lavoro:

- 62.4%

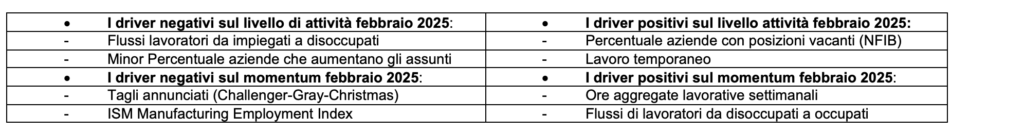

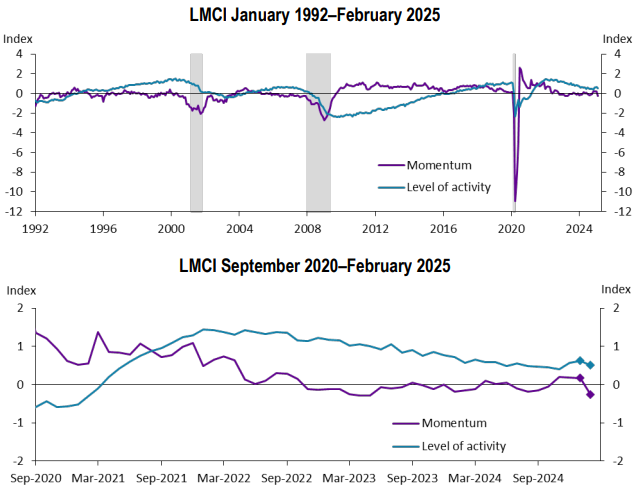

L’LMCI (Labor Market Composite Indicator) di Kansas City Fed pubblicato il 13 marzo 2025 e contenente 24 parametri sul job market di febbraio, indicava

- livello di attività 0.50 (declino di -0.13da 0.63 di gennaio)

- livello di momentum -0.27 (riduzione di -0.45 da +0.18 di gennaio)

In tabella indichiamo i quattro gruppi di driver sia sul delta livello di attività sia su livello momentum del mercato del lavoro elaborati da Kansas City Fed:

Fonte: Federal Reserve Bank of Kansas City, 14 March 2025

Inflazione

I trend:

- aspettative d’inflazione a inizio 2025 ridotte causa contenuta stagionalità residua

- inflazione PCE in calo a gennaio

- modesti incrementi CPI inflation a febbraio (+0.2% sia headline sia core)

- sottocomponenti PCE febbraio in aumento

- rischi a rialzo su PCE febbraio

- mood disinflattivo e

- Inflazione lievemente superiore al target Fed 2%

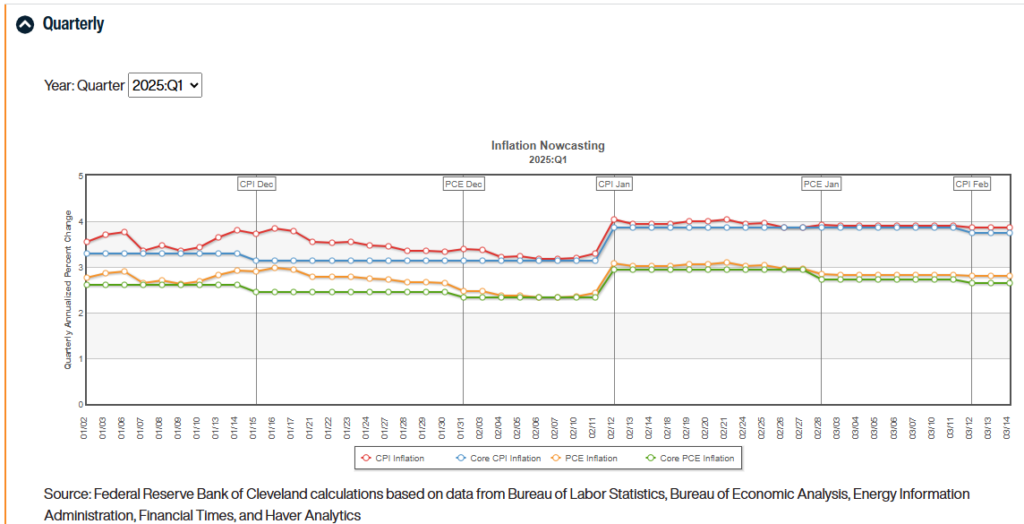

I dati

Rilevazione U.S. Bureau of Labor Statistics febbraio:

- CPI +0.2% (+0.5% gennaio)

- CPI ultimi 12 mesi +2.8% (+3.0% a gennaio) di cui

- alloggi +0.3% (quasi la metà del CPI)

- tariffe aeree -4.0%

- benzina -1.0%

Energia:

- +0.2% causa aumento

- Elettricità

- Gas

CPI core (esclusi cibo ed energia):

- +0.2% (+0.4% gennaio)

Sintesi inflattiva ultimi 12 mesi:

- CPI core +3.1%

- CPI energia -0.2%

- CPI alimentari +2.6%

- PCE +2.5%

- PCE core (esclusi cibo ed energia) +2.8%

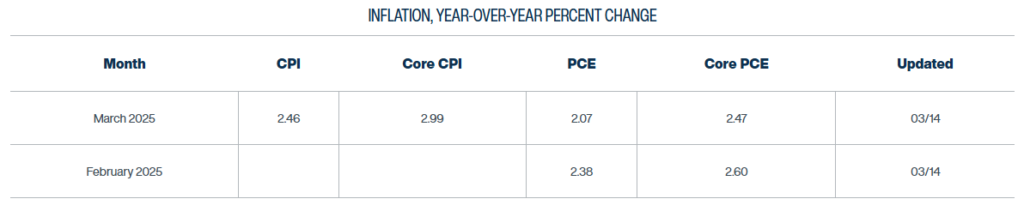

Di seguito le attese su CPI e PCE elaborate da Cleveland Fed, Si evidenzia l’atteso calo sia di PCE, sia di PCE core da febbraio a marzo 2025.

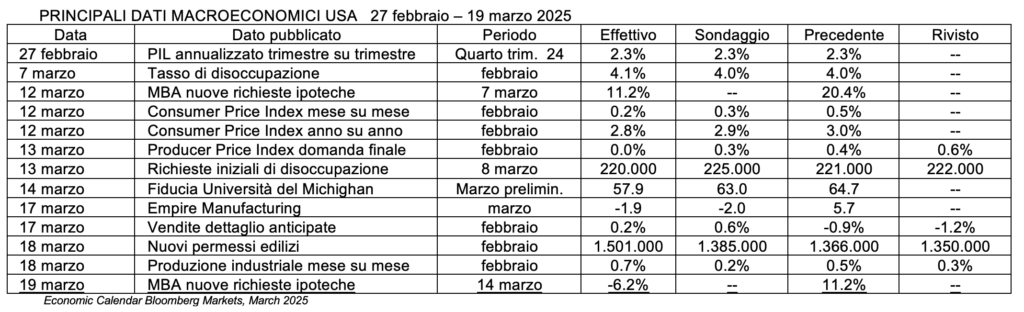

Di seguito, l’estratto delle proiezioni macroeconomiche FED aggiornate (SEP) al 19 marzo 2025 verso le stime di dicembre 2024 evidenziavano:

- PIL in riduzione nel triennio 2025-2027 (1.7%, 1.8%, 1.8% verso 2.1%, 2.0%, 1.95)

- PCE inflation in crescita nel biennio 2025-2026 (2.7% e 2.2% verso 2.5% e 2.1%)

- disoccupazione in lieve aumento nel 2025 ( 4.4% verso 4.3%) invariato a 4.3% nel biennio 2026-2027

Tassi

Con riferimento al percorso del Fed Funds rate, alcune ipotesi:

- invarianza a marzo 2025 del range a 4.25-4.50%

- 2 tagli 2025 a giugno e a settembre

- fase ‘stand by’ post raggiungimento target 3.75-4.00%

- 3 tagli da 25 basis point ciascuno a marzo, giugno, settembre 2026

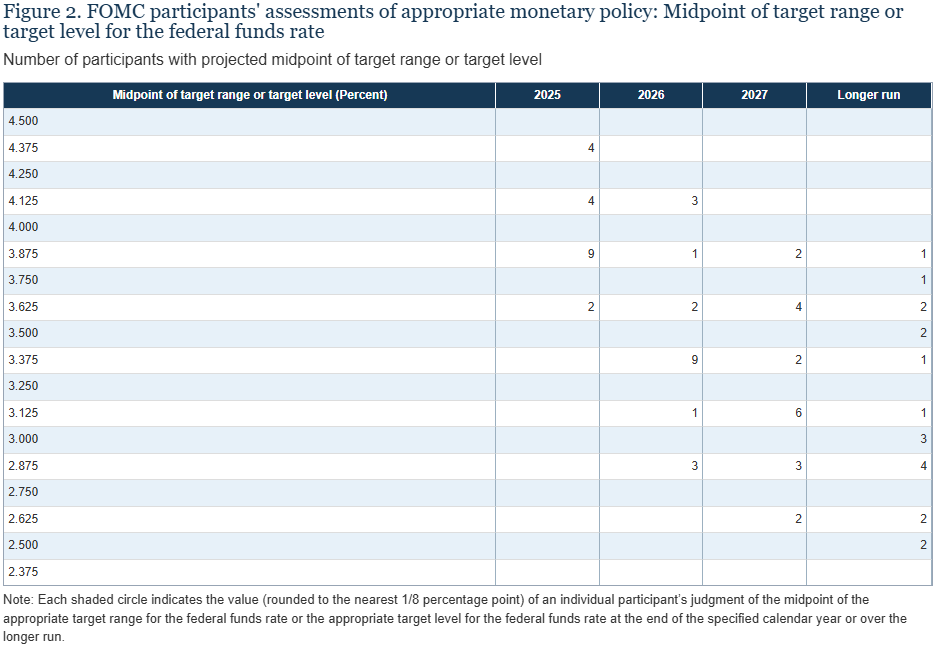

- punto ‘mediano di arrivo’ di lungo termine ‘dot plot’ 3.10%

Diversamente, di seguito, le ipotesi alternative del mercato degli strumenti derivati di tasso OIS nella sera del 14 marzo 2025 ore 17.21. Si nota un mercato in attesa di almeno 1 taglio tra marzo e maggio 2025

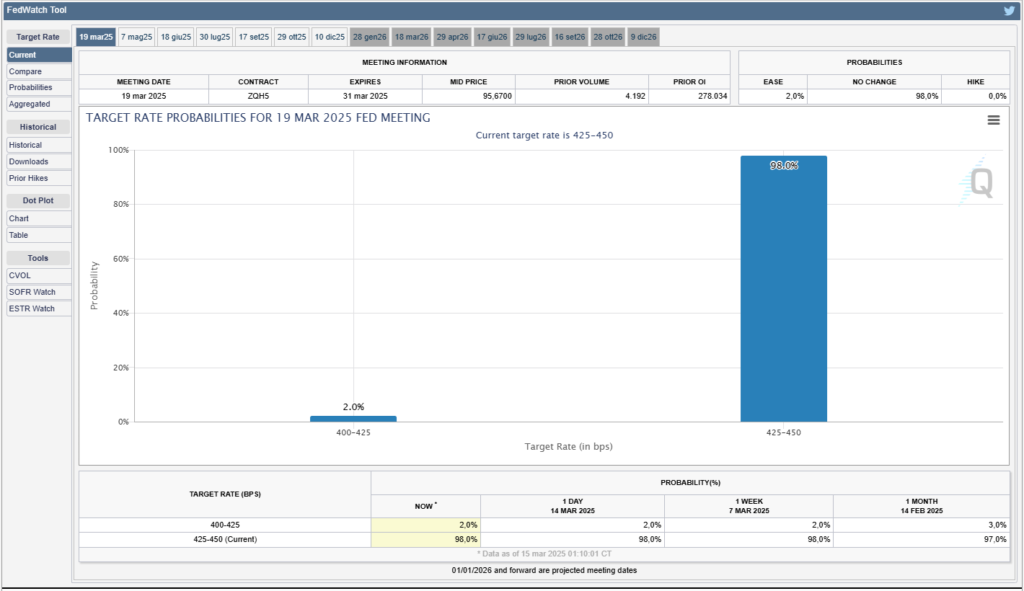

Il 15 marzo 2025, alle ore 19.24, lo strumento previsionale sui tassi Chicago Mercantile Exchange Watchtool indicava una probabilità del 2% che il FOMC tagliasse i tassi di 25 basis point portando l’intervallo target da 4.25-4.50% a 4.00-4.25% e una probabilità del 98% di Fed funds rate invariato nel range a 4.25-4.50%. La previsione del CME Watchtool è stata avvalorata dai fatti.

Dot Plot Fed

La mediana delle prospettive sui tassi del FOMC si è mantenuta ferma a 50 basis point di tagli aggiuntivi da qui alla fine 2025; tale mediana, era attribuibile a nove membri. La distribuzione del dot-plot ha peraltro visto un cambiamento in senso ‘hawkish’ rispetto a dicembre, con otto membri in attesa di un solo taglio di 25 basis point e poi tassi in stand by fino al FOMC di dicembre.

2. La Fed non tocca i tassi ma ridurrà il suo bilancio a un ritmo inferiore da aprile

Non offrendo alcuna mossa a sorpresa per i mercati, la Fed non ha modificato i tassi il 19 marzo 2025:

- intervallo obiettivo Fed Funds ridotto a 4.25%-4.50% (precedente 4.25%-4.50%);

- tasso ufficiale di sconto 4.50%;

- tasso pagato sulle riserve bancarie (IORB) 4.40%.

I funzionari Fed prevedono di tagliare i tassi altre due volte nel 2025. La Fed abbasserà il limite sulla quantità dei Treasury nel proprio bilancio che scadranno senza essere reinvestiti a 5 miliardi di dollari dai precedenti 25 miliardi a partire dal 1° aprile, lasciando invariato il limite sui Mortgage Backed Securities (MBS) a 35 miliardi. Tale decisione, giunge mentre è in corso il tentativo di un accordo sul tetto del debito USA.

Di seguito gli effetti su tre asset allo Statement Fed delle 19.00:

- il rendimento del Treasury decennale è sceso da 4.3896% delle 18.48 a 4.2428% alle 20.05

- l’indice S&P500 ha raggiunto il suo massimo alle 20.09 a 5715.3301

- l’euro ha guadagnato terreno verso dollaro da un minimo di 1.0861 al massimo delle 19.45 attestandosi a 1.0912

3. Di seguito, una sintesi sui temi principali affrontati in call da Jerome Powell

ECONOMIA E PIL

L’economia è complessivamente forte sebbene i sondaggi indichino un’accresciuta incertezza economica. L’incertezza sulle nuove politiche e i loro effetti è elevata: crescita più bassa e inflazione più alta si bilanciano a vicenda. I costi dell’attesa, data l’economia solida, sono ancora bassi, le probabilità di recessione sono aumentate ma non sono elevate. Powell afferma: “Avremo chiarezza sulle prospettive, ma è difficile dirlo quando il sentiment è crollato bruscamente e l’attività economica no“.

LAVORO

Nel mercato del lavoro le condizioni restano solide e gli indicatori suggeriscono che esso è sostanzialmente in equilibrio.

INFLAZIONE

L’inflazione rimane un po’ elevata rispetto al target Fed del 2%, i sondaggi suggeriscono che le tariffe stanno guidando le aspettative d’inflazione e sarà difficile valutare l’impatto delle tariffe sull’inflazione. In effetti, una buona parte dell’inflazione maggiorata deriva dalle tariffe, quindi l’inflazione ha iniziato a salire, in parte a causa delle tariffe. Powell sostiene che è troppo presto per vedere effetti significativi dalle tariffe. L’inflazione di base prima delle tariffe era sostanzialmente del 2,5%, ma con le tariffe, il progresso dell’inflazione potrebbe essere ritardato. A volte è opportuno guardare oltre l’inflazione transitoria e tale approccio, dipenderà dal fatto che le aspettative d’inflazione rimangano ancorate. “Non vediamo un grande aumento nell’inflazione prevista a lungo termine, la breakeven inflation a lungo termine è stabile o leggermente in calo“. Le forti letture d’inflazione dei beni sono state molto inaspettate. Il dato delle aspettative d’inflazione del Michigan è un’anomalia, l’inflazione dei servizi abitativi si è comportata bene. Aggiunge: “Non vedo alcuna ragione per pensare che questa sia una replica degli anni ’70”. “Non c’è una storia d’inflazione da raccontare per cinque anni e oltre”.

TASSI

“Abbiamo visto alcuni segnali di tensione nei mercati monetari”. “Siamo a un punto in cui possiamo o tagliare o mantenere la posizione”.

CONDIZIONI FINANZIARIE

“Stiamo cercando cambiamenti persistenti nelle condizioni finanziarie.”

BILANCIO FED

“Questo percorso di run-off del bilancio Fed è regolare. Il FOMC è arrivato con forza a favorire il rallentamento del Quantitative Tightening, non la sua sospensione.” Il tetto del debito ha provocato un dibattito sul rallentamento del Quantitative Tightening, ma la decisione di politica monetaria è più ampia. Non c’è un piano per ridurre il run-off degli MBS ma: “Desideriamo fortemente che gli MBS escano dal nostro bilancio“.

OBIETTIVI DI POLITICA MONETARIA FED

La Fed non ha bisogno di avere fretta di modificare la sua stance di politica monetaria ed è ben posizionata per attendere una maggiore chiarezza. Gli indicatori di mercato suggeriscono che la quantità di riserve è abbondante. La Fed ha discusso la revisione dell’obiettivo occupazionale in questa riunione e sta osservando attentamente i segnali di debolezza nei dati concreti. “Abbiamo avuto una situazione di bassi licenziamenti e basse assunzioni“. Non è giusto fare tightening se l’inflazione se ne va da sola. Naturalmente ci possono essere situazioni in cui gli obiettivi della Fed sono in tensione. In conclusione: “La Fed è in un punto in cui può tagliare o mantenere una posizione restrittiva“. I cambiamenti nelle prospettive non richiedono una risposta diversa.

CONSIDERAZIONI CONCLUSIVE

Powell rifiuta di rispondere alla domanda sui licenziamenti della Federal Trade Commission ordinati da Donald Trump. Sottolinea che la rimozione del linguaggio del rischio nello Statement di politica monetaria non è stato un segnale e le proiezioni economiche dello staff Fed ipotizzano una ritorsione tariffaria totale.

“I contenuti sono riferibili unicamente all’autore ed esprimono la sua personale opinione al 19/03/2025. Non costituiscono alcuna raccomandazione d’investimento e non impegnano le società e istituzioni di appartenenza”.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

Gross Domestic Product, 4th Quarter and Year 2024 (Second Estimate), Bureau of Economic Analysis, 27th February 2025

Productivity and Costs, Fourth Quarter and annual average 2024 Revised, US Bureau of Labor Statistics, March 6, 2025

Employment Situation Summary, U.S. Bureau of Labor Statistics, March 7, 2025

Economic Outlook, Chair Jerome H. Powell At the University of Chicago Booth School of Business 2025 U.S. Monetary Policy Forum, New York,7th March 2025

Consumer Price Index Summary, U.S. Bureau of Labor Statistics, March 12, 2025

CME Fed Watch tool, 15th March 2025

Bloomberg economic calendar, March 2025

Federal Reserve issues FOMC statement, March 19, 2025

Summary of Economic Projections, Fed, March 19, 2025

S&P 500 Index, CNBC, March 19, 2025

U.S. 10 Year Treasury, CNBC, March 19, 2025

Luca Spinelli Replica

La Fed può aspettare o tagliare, ma gli investitori farebbero meglio a ricordare che l’economia non segue un calendario elettorale.