1. Il difficile equilibrio tra rialzi di tasso e protezione del lavoro

Prima del meeting FOMC del 2 novembre 2022, era sentore del mercato che il dibattito si focalizzasse sull’inasprimento dei rischi nell’economia americana. Del resto, il flusso di dati osservato fino a settembre poteva fornire alla Fed un lieve pretesto all’uscita dalla sequenza di rialzi di tasso aggressivi.

La vera domanda era se lo Statement di novembre o la successiva conferenza stampa fornissero segnali chiari sul percorso dei tassi da dicembre in poi, segnali che consentissero alla Fed di gestire correttamente i rischi al rialzo per l’inflazione.

Forse il messaggio del presidente Fed Jerome Powell sarebbe stato simile a quello veicolato in agosto a Jackson Hole: la Fed è pronta a fare tutto il necessario per riportare l’inflazione al 2% “in modo sostenibile.”

Si noti che:

- alcuni partecipanti al FOMC avevano già perorato la causa di un quarto aumento da 75 basis point;

- dopo il 2 novembre e prima del meeting del 13-14 dicembre, il FOMC avrebbe usufruito di due ulteriori rapporti CPI rispettivamente pubblicati il 10 novembre e il 13 dicembre e di altri due rapporti sul mercato del lavoro resi noti il 4 novembre e il 2 dicembre.

- L’impegno a rallentare il ritmo dei rialzi di tasso troppo prematuramente e senza progressi in termini di riduzione d’inflazione, poteva costituire una sfida alla credibilità della Fed.

Nel seguito, forniamo una breve disamina di tre variabili macroeconomiche:

- PIL

- mercato del lavoro

- domanda

PIL

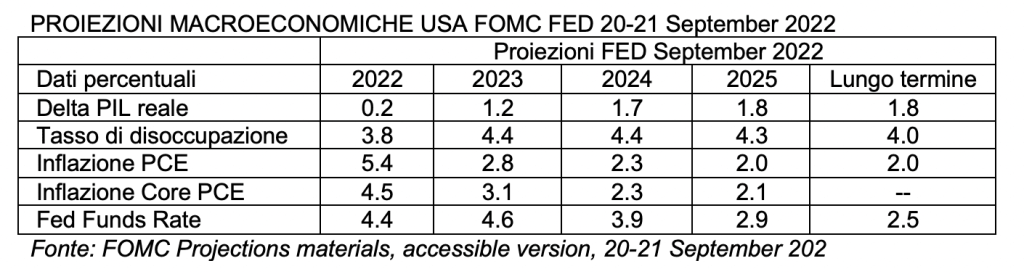

Analizziamo la ‘qualità’ delle Summary Economic Projections per quanto attiene il PIL:

- la proiezione mediana Fed di settembre evidenziava una crescita del PIL del +0,2% nel quarto trimestre 2022, alla quale sarebbe seguita una crescita nel secondo semestre 2022 di circa l’1,5% che avrebbe controbilanciato il calo del -1,1% nel primo semestre.

- la stima anticipata della variazione di PIL del terzo trimestre mostrava una crescita al 2,6% trimestre su trimestre. Sebbene la previsione sul terzo trimestre forse sovrastimasse la crescita, alla stessa contribuivano:

– l’aumento del 2,8% delle esportazioni nette, che difficilmente si sarebbe ripetuto nel quarto trimestre;

– la resilienza in alcune categorie di spesa finale privata, come i servizi PCE (Personal Consumption Expenditure) con variazione +2,8% su trimestre;

– gli investimenti fissi delle imprese con un +3,7% su trimestre, che compensavano la riduzione degli investimenti residenziali (-26,4%).

Alcune banche d’investimento attendevano una riduzione del -0,5-0,7% 0,7% del PIL dal primo al terzo trimestre del 2023.

Mercato del lavoro

Osservando i principali driver del mercato del lavoro si notava che:

- in settembre l’aumento dell’occupazione aveva conservato un ritmo robusto testimoniato dalla variazione di Non Farm Payroll +263.000 unità;

- il saggio di disoccupazione era sceso al suo minimo attestandosi al 3,5%;

- il rapporto tra posti di lavoro vacanti e numero di disoccupati (Vacancies- Unemployed o VU ratio) si era attestato a 1.67 (lettura di agosto);

- l’indice del costo del lavoro (Employment Cost Index o ECI) evidenziava un rallentamento, essendo aumentato solo dell’1,2% nel terzo trimestre rispetto all’1,6% nel secondo trimestre. Tuttavia, permaneva a un livello ancora troppo alto per consentire alla Fed di raggiungere il suo target d’inflazione di medio e lungo periodo del 2%;

- l’offerta di lavoro non evidenziava una ripresa duratura; in tal senso, il tasso di partecipazione alla forza lavoro era sceso a settembre al 62,3%, in linea con la media 2022.

Powell avrebbe forse accolto favorevolmente il calo del rapporto tra posti vacanti e disoccupati (VU ratio) di fine agosto. Tuttavia, attestandosi tale rapporto a 1,67, esso permaneva elevato se osservato congiuntamente ai Non Farm Payroll di +263000 e al tasso di disoccupazione 3.5%.

In sintesi, il mercato del lavoro restava lontano dal ‘raffreddarsi’ al punto di influire a ribasso sull’inflazione. Inoltre, era probabile che i vincoli all’offerta di lavoro avrebbero proseguito a esercitare pressioni al rialzo sui salari, quindi:

- sia sulla domanda finale per consumi;

- sia sui costi di produzione.

Domanda

A eccezione del settore immobiliare in lieve flessione, l’attività produttiva statunitense era generalmente sembrata robusta. La domanda aggregata era solida. In tal senso, I dati sui consumi avevano confermato la retorica del FOMC sul fatto che la domanda aggregata fosse resiliente. Tuttavia, gli economisti della Fed avevano rivisto al ribasso le stime di crescita potenziale, suggerendo la presenza di domanda in eccesso nell’economia reale.

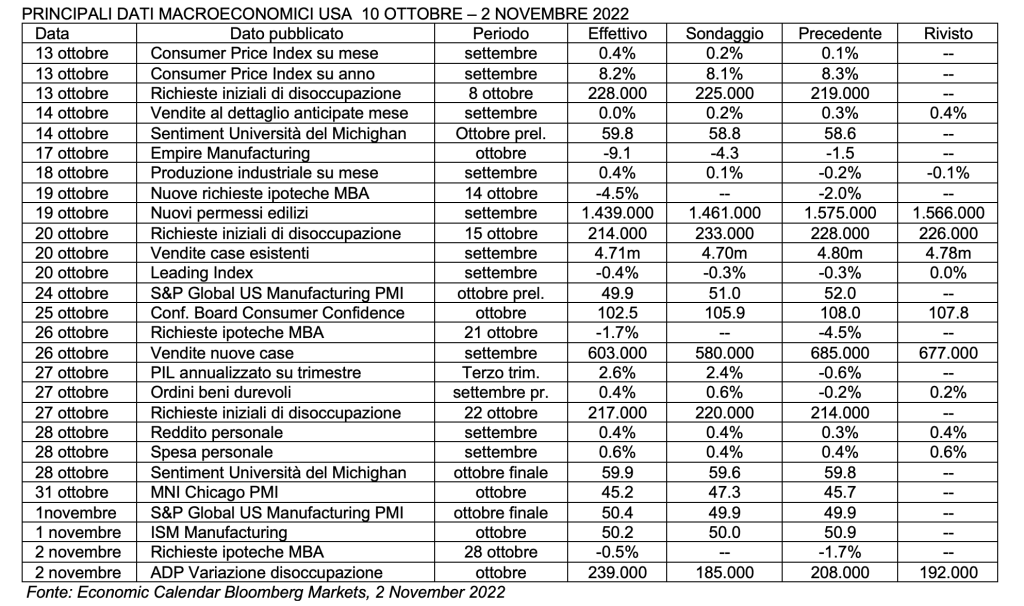

Per comodità del lettore, sintetizziamo qui di seguito le Summary Economic Projections Fed di settembre e i principali dati macroeconomici pubblicati nelle ultime tre settimane di ottobre.

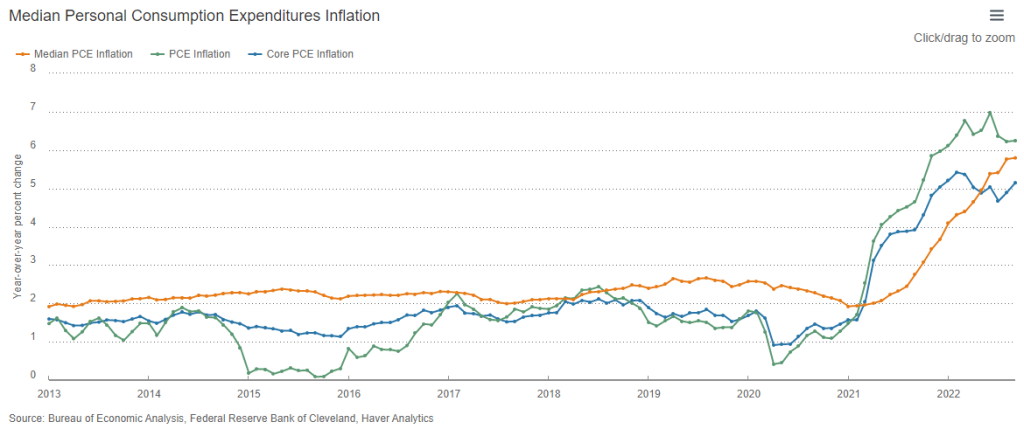

Passando all’analisi dell’evoluzione dei prezzi. era innegabile che, l’inflazione rimanesse elevata. Ricordando che la Personal Consumption Expenditure(PCE) è la misura preferenziale d’inflazione utilizzata dalla Fed ed è stata inferiore al CPI americano dell’1,5% circa nelle ultime rilevazioni.

Si noti la natura differente dei due parametri d’inflazione:

- Il CPI è una misura ‘pura’ di spesa monetaria ‘out of pocket’ per il consumatore americano

- La PCE deriva dalla contabilità nazionale ed è soggetta a un processo di smoothing ovvero di ‘media tra valori estremi’

In particolare, si osservava che:

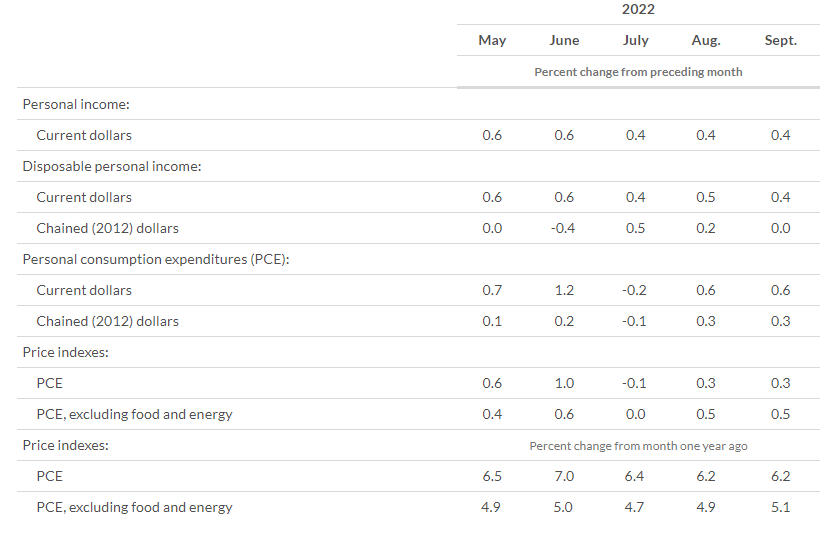

- la Personal Consumption Expenditure (PCE) era aumentata del +0,3% ad agosto su base mensile e del +6,2% su base annua.

- L’indice PCE ‘core’ cioè al netto delle variazioni di prezzo di generi alimentari e energia era salito del +0,5% su mese e del 6,2% anno su anno.

- L’ultimo dato CPI (Consumer Price Index) di settembre indicava un saggio d’inflazione nominale dell’8,2% su anno e +0,4% su mese

- Il CPI core (CPI esclusi cibo ed energia) si era attestato al 6,71% dal 6,30% di agosto.

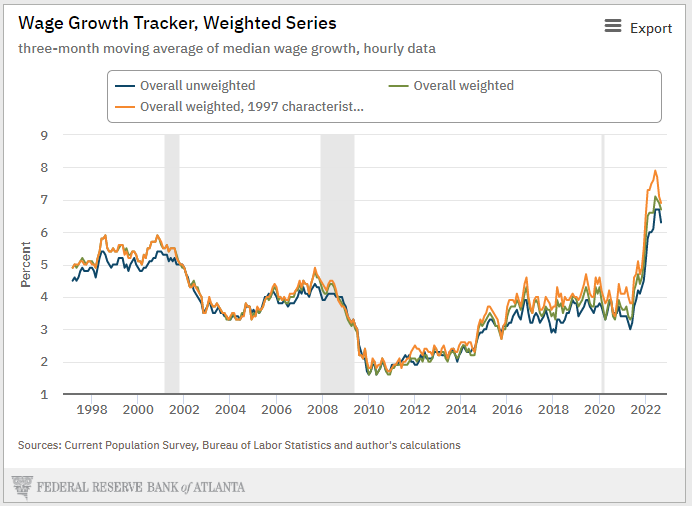

Nelle illustrazioni seguenti riportiamo all’attenzione del lettore su tre fenomeni:

- lieve riduzione del reddito disponibile tra agosto e settembre 2022

- Incremento della PCE esclusi cibo e energia tra luglio e settembre 2022

- crescita salariale sostenuta per tutto il 2022 mostrata dall’Atlanta Fed Wage Tracker

REDDITO DISPONIBILE, CONSUMI, PERSONAL CONSUMPTION EXPENDITURE INDEX MAGGIO-SETTEMBRE 2022

Fonte: Bureau of Economic Analysis, September 2022

MEDIANA INFLAZIONE PERSONAL CONSUMPTION EXPENDITURE 2013-2022

Fonte: Federal Reserve Bank of Cleveland, October 2022

ATLANTA FED WAGE GROWTH TRACKER 1997-2022

Fonte: Federal Reserve Bank of Atlanta, 1st November 2022

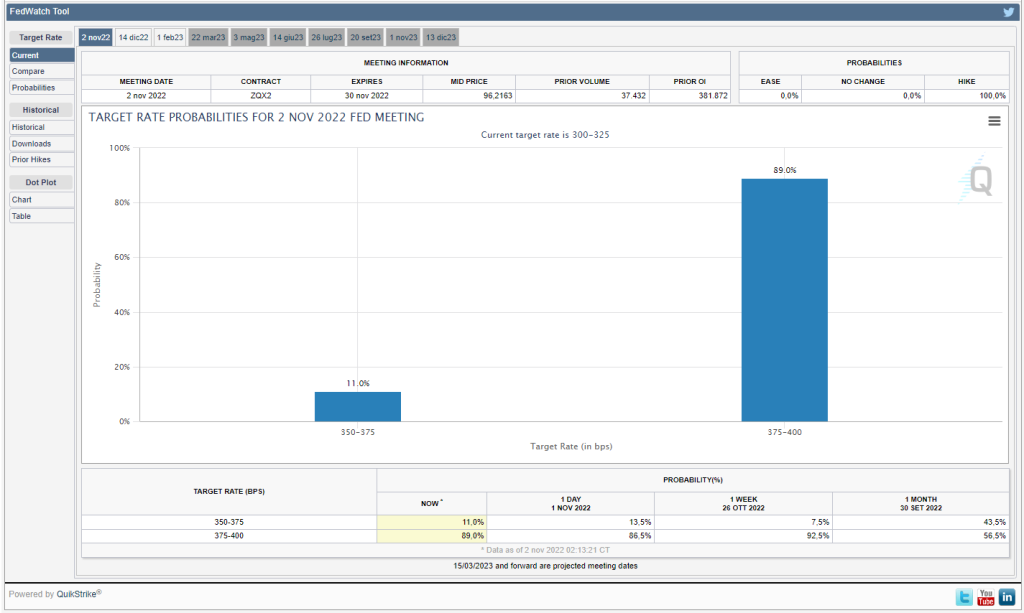

È opportuno soffermarsi sull’outlook della manovra di tasso. Buona parte della street prevedeva un incremento di 75 basis point sul Fed Funds rate coerentemente all’evoluzione dei dati macroeconomici e del mood evidenziato dalla funzione di reazione della Fed indicata da Jerome Powell da metà 2022 in poi. Tale incremento, sarebbe stato in linea con il ‘Fed-speak’ del periodo di blackout anteriore allo Statement.

Nel dettaglio, alcune case d’investimento avevano previsto correttamente il rialzo di novembre:

- un rialzo di 75 basis point aumentando l’intervallo obiettivo a 3.75% – 4.00% (quarto aumento di tassi da 75 basis point consecutivo).

Ad esso, la Fed avrebbe potuto seguire questi passi:

- un ulteriore rialzo di 75 basis point in dicembre o, in alternativa il dibattito se passare a rialzi da 50 basis point.

- Due probabili rialzi rispettivamente di 50 basis point e 25 basis point in febbraio e marzo 2023.

- Un range terminale di tasso 5.25-5.50% in primavera 2023.

Ricordiamo che le Summary Economic Projections Fed di settembre includevano una previsione mediana sul Fed Funds rate del 4,6% entro fine 2023 e un’economia a stelle e strisce ancora ‘stucked’ in uno stato intermedio tra la moderata recessione e lo slowdown (fase di rallentamento del ciclo).

Prima dello Statement Fed, il 2 novembre 2022 lo strumento previsionale sul Fed Funds rate Chicago Mercantile Exchange indicava:

- probabilità dell’89% di un rialzo di 75 basis point (intervallo obiettivo 3,75% – 4,00%)

- Probabilità dell’11% di un rialzo di 50 basis point (intervallo obiettivo 3,50% -3,75%)

PROBABILITÀ DI RIALZO FED FUNDS RATE 50 basis point o 75 basis point, FOMC 1-2 novembre 2022

Fonte: Chicago Mercantile Exchange, 2nd November 2022

2. Fed alza di 75 basis point. Powell: “a un certo punto sarà appropriato ridurre il ritmo dei rialzi“

Nello Statement di politica monetaria del 2 novembre 2022, la Fed ha annunciato un rialzo di 75 basis point sui principali tassi benchmark con il consenso unanime dei 12 membri del FOMC:

- intervallo obiettivo per i Fed Funds rates tra 3.75% e 4.00%;

- tasso pagato sulle riserve bancarie (IORB) allo 3.90%.

È il quarto rialzo consecutivo da 75 basis point e il sesto rialzo in assoluto nel 2022. Alcuni economisti e molti operatori dei mercati finanziari temono che la Fed possa alzare il costo del credito oltre il necessario e utile per combattere l’inflazione, insinuando il rischio di recessione.

Il mercato azionario ha sofferto il peggior ‘Fed day’ dal gennaio 2021; anche il dollaro e il rendimento benchmark obbligazionario decennale americano si sono indeboliti; in particolare:

- Il tasso di rendimento del Treasury a 10 anni ha toccato un minimo di 3.9677% per poi risalire fino a 4,1109% alle 20.28

- L’indice Standard & Poor’s 500 dopo aver toccato un massimo di 3894.4399 alle 19.35 ha proseguito la sua corsa ribassista

- Il dollaro dopo lo spike verso euro a 0.9976 delle 19.34 ha riguadagnato punti verso la divisa del vecchio continente.

Evoluzione tasso US Treasury 10 anni e indice azionario S&P500, 2 novembre 2022

Fonte: www.cnbc.com, 2nd November 2022

Affrontiamo per temi i punti trattati durante la conferenza stampa:

ECONOMIA E PIL

Gli indicatori mostrano una crescita modesta del PIL nel 4° trimestre 2022. Powell ha evidenziato che nessuno sa se ci sarà una recessione negli States o quanto e in che misura ci sarà un ‘hard landing’ dell’economia americana. Tuttavia, osservando le componenti del PIL, la domanda otterrà un forte sostegno dai risparmi e dall’aumento dei posti di lavoro. I ‘venti contrari’ di politica fiscale non hanno frenato la spesa. La spesa per consumi privati mostra una crescita modesta, ma si nota un’economia statunitense forte; le famiglie hanno bilanci privati solidi.

INFLAZIONE

Il quadro d’inflazione è certamente divenuto sempre più difficile da gestire. Powell si sarebbe aspettato che l’inflazione dei beni scendesse, ma ciò non è avvenuto. Inoltre, il punto di rallentamento dell’inflazione degli affitti è ancora lontano. Il presidente Fed non vede una spirale salari-prezzi e non crede che i salari siano il principale driver dell’inflazione. Potrebbero essere necessari tempo, determinazione e pazienza al fine di ridurre l’inflazione, ma, aggiunge: “se non abbassiamo l’inflazione, essa si consoliderà.” Le aspettative d’inflazione di breve termine sono elevate e “molto preoccupanti”. La Fed non ha chiaramente identificato un modo per dire vinta la lotta all’inflazione ma non la considera inattaccabile (‘entrenched’). Sebbene le aspettative d’inflazione a lungo termine siano tornate al ribasso, è necessario che essa scenda in modo deciso. La Fed è profondamente consapevole del fatto che l’inflazione elevata pone difficoltà e le aspettative d’inflazione a lungo termine sembrano ben ancorate. Le pressioni sui prezzi rimangono evidenti su beni, servizi e, infine, l’inflazione rimane purtroppo ben al di sopra dell’obiettivo a lungo termine del 2%.

MERCATO DEL LAVORO

Il mercato del lavoro è molto forte e la perdita di posti di lavoro potrebbe rivelarsi inferiore al previsto. Una serie di dati sul mercato del lavoro “altamente insoliti”, ci dicono che i salari stanno aumentando a un ritmo sostenibile. Powell vuole vedere i posti vacanti ridursi di più di quanto non accada ora. Il mercato del lavoro è ancora ‘surriscaldato’ da una domanda superiore all’offerta. I salari ci mostrano un quadro ‘misto’. In tali circostanze, il rapporto tra posti di lavoro vacanti e disoccupati (VU ratio)rappresenta un dato insolitamente importante; il mercato del lavoro continua a essere sbilanciato. L’occupazione guadagna punti in modo robusto e la crescita salariale è ancora elevata. La tensione sul mercato del lavoro permane e Powell avverte la necessita della stabilità dei prezzi al fine di ottenere una crescita sostenuta del mercato del lavoro.

MERCATO IMMOBILIARE

Powell afferma: “non stiamo assistendo a una scarsa sottoscrizione di contratti immobiliari come avvenne nella crisi del 2008.” L’edilizia abitativa necessita di un equilibrio tra domanda e offerta. Il mercato immobiliare è stato molto surriscaldato durante la pandemia; tale euforia sta ora diminuendo a causa degli effetti di un aumento dei tassi d’interesse sulla domanda di affitti e di edilizia privata residenziale.

TASSI E CONDIZIONI FINANZIARIE

I dati in arrivo suggeriscono che il ‘dot plot’ di settembre avrebbe dovuto evidenziare tassi più alti. La Fed ha molta strada da fare mediante aumenti dei tassi. È molto prematuro pensare di sospendere tali aumenti. Le condizioni finanziarie si sono certo leggermente inasprite, l’obiettivo Fed è ottenere tassi positivi su tutta la curva dei rendimenti americana. “Vogliamo che il tasso reale di riferimento sia positivo”, ha aggiunto. I rialzi dei tassi hanno avuto successo, ma forse il FOMC discuterà di un aumento minore in dicembre. Il momento di rallentare i rialzi potrebbe arrivare già dal prossimo meeting. Il livello del tasso terminale atteso è ora superiore a quanto fosse previsto in precedenza. Ha poi concluso: “abbiamo ‘alcune strade da percorrere’ sui tassi, ma a un certo punto sarà opportuno rallentare i rialzi “.

POLITICA MONETARIA E OBIETTIVI FED

Per Powell i cittadini degli States dovrebbero comprendere l’impegno profuso dalla Fed in tema d’inflazione. Per Powell, la pausa sui rialzi “non è qualcosa a cui stiamo pensando“. Se da un lato il tightening non fosse sufficiente, il rischio sarebbe un’inflazione radicata .D’altro lato, se il tightening fosse eccessivo, la Fed sarebbe comunque in grado di sostenere l’economia reale. Per il presidente Fed: “la stabilità dei prezzi ha ripagato l’economia americana per decenni.” Di certo il mondo non starà meglio se la Fed fallisse sull’inflazione. La Fed prende in considerazione le questioni globali nei propri modelli econometrici ma non vuole commettere l’errore di allentare la stretta monetaria troppo presto. Powell non crede di aver esagerato sui rialzi, c’è molta incertezza e comunque un ‘lag’ negli effetti delle politiche monetarie sull’economia reale. È molto importante che la banca centrale americana si muova con rapidità, così come ha fatto finora, sempre valutando il ‘tightening cumulato’e mantenendo il consueto impegno a portare l’inflazione all’obiettivo del 2%.

In sintesi, il presidente Fed ha suggerito un tasso d’interesse terminale più elevato di quanto atteso prima, ma da ottenere mediante rialzi più lenti. La fiducia del pubblico è la risorsa più importante di ogni banca centrale e in particolare della Fed, che manterrà il suo ritmo, fino a quando non avrà portato a termine la propria mission istituzionale. La Fed non commetterà l’errore di ritirare il proprio mood di tightening sui tassi troppo presto.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

September 21, 2022: FOMC Projections materials, Fed, September 21, 2022

Median PCE Inflation, Cleveland Fed, October 2022

Federal Reserve Press issue FOMC Statement November 2, 2022

Wage Growth Tracker, Federal Reserve Bank of Atlanta, 1st November 2022

Economic Calendar, Bloomberg Markets, October-November 2022

Personal Consumption Expenditure Index, Bureau of Economic Analysis, September 2022

Chicago Mercantile Exchange Fed Watch Tool, November 2, 2022

U.S. 10 Year Treasury Note, CNBC 2nd November 2022

S&P500, November 2, 2022, CNBC