di Nunzia RUSSO

L’EBA il 29 Giugno 2021 ha pubblicato il Report “EBA analysis of RegTech in the EU Financial Sector”(1) che ha attirato l’attenzione e diverse condivisioni sui social media da parte degli Operatori del mercato.

Difatti l’importanza e la trattazione che ha fatto l’EBA conferisce un riconoscimento del potenziale ruolo del RegTech e il superamento di alcuni fattori critici.

Il Report comincia a illustrare i vantaggi che gli Istituti Finanziari che utilizzano queste soluzioni riscontrano come:

- la riduzione dell’errore umano,

- una migliore gestione del rischio e

- una maggiore capacità di monitoraggio.

Gli unici impatti negativi che l’uso di tali soluzioni comportano per gli Istituti Finanziari che hanno adottato queste soluzioni sono:

- una mancanza nel tempo di competenze e di know-how;

- nonché la perdita di controllo dei dati gestiti dai fornitori di soluzioni RegTech.

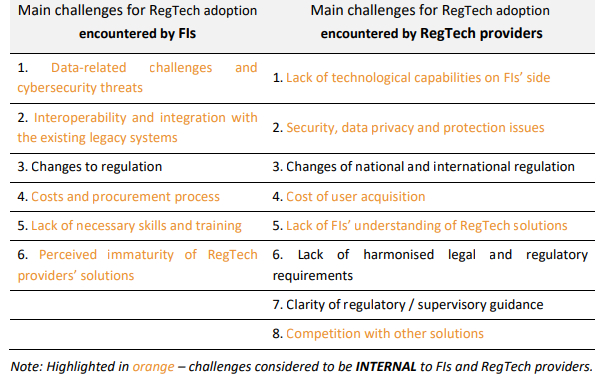

Le principali sfide, evidenziate da EBA, che devono affrontare sia gli Istituti Finanziari sia i Provider RegTech sono le seguenti:

Si evince che parecchie delle sfide che devono essere affrontate da parte di entrambi gli operatori del settore sono principalmente interne come la scarsa conoscenza di questi strumenti o anche il loro mancato utilizzo, qualora si posseggano le competenze, e non legati a cambi normativi e sfide di carattere regolamentare. Ma d’altro canto la mancanza di regolamentazione non aiuta nell’adozione di questi strumenti.

EBA propone a tal fine agli Istituti Finanziari di venire a conoscenza degli strumenti che sono presenti sul mercato per supportare una solida adozione, uno scale-up delle soluzioni RegTech, nonché l’utilizzo e la promozione di ambienti di sand-box in cui poter cominciare a testare questi tools e piattaforme.

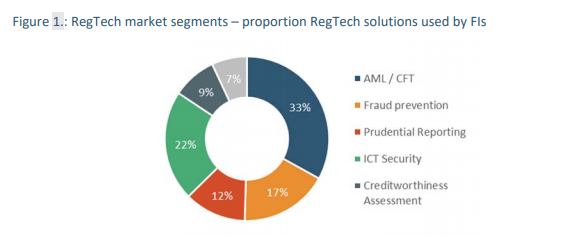

Ma quali sono le soluzioni RegTech più diffuse sul mercato e utilizzate maggiormente dagli Istituti Finanziari? Sicuramente quelle della regolamentazione AML/CFT seguite da quelle legate alla Sicurezza, Prevenzione Frodi, Rendicontazione prudenziale e valutazione del merito creditizio.

Come si vede dal grafico il 7% di tutte le soluzioni fornite sono state classificate come “Altre”. Questo ci suggerisce come i Provider RegTech devono allineare l’offerta alle esigenze del mercato, che risultano avere ottime opportunità di sviluppo e di crescita, in quanto le esigenze degli Istituti Finanziari non sono soddisfatte appieno dalle attuali soluzioni.

Teniamo presente che le prime soluzioni RegTech sono sorte dal 2006 in avanti, ma è dal 2016 che c’è stato un grande impulso e tutt’oggi la maggior parte dei fornitori di queste soluzioni hanno un numero ridotto di Clienti – circa il 39% del campione di provider ha meno di 6 clienti. Di questi fornitori oltre il 60% sono basati in Europa.

Una grande proporzione (40%) di Provider RegTech sono già in fase di crescita (con cicli avanzati di finanziamento di venture capital). Ma sono spesso i Provider RegTech non basati in Europa che hanno 2,3 volte in più il numero di clienti e più dipendenti rispetto ai loro competitor europei.

Uno dei maggiori ostacoli allo sviluppo di soluzioni RegTech sono i tempi di realizzazione. Difatti spesso i fornitori non sono realistici nel fornire le tempistiche, fornendo in media un lasso di tempo di 3 mesi, ma il Report suggerisce un ciclo di implementazione di 12-18 mesi per la maggior parte dei progetti portati avanti e realizzati negli Istituti Finanziari. Sebbene tali periodi di progetto estesi possano essere dovuti a una mancanza di preparazione tecnica da parte degli Istituti Finanziari, i fornitori RegTech dovrebbero fare un lavoro migliore nel definire le aspettative.

Le Autorità pubbliche tengono regolarmente iniziative di facilitazione dell’innovazione (come sand-box regolamentari e poli di innovazione) e incontri tematici con Istituti Finanziari, RegTech e Associazioni di Categoria. Queste ultime stanno giocando un ruolo importante discutendo spesso del framework normativo, dello sviluppo di soluzioni RegTech e requisiti legislativi pertinenti.

Ma qual è il budget degli Istituti Finanziari speso in queste soluzioni? La media è pressappoco inferiore al 20% di tutto il budget IT, ma i più attivi dichiarano anche una percentuale maggiore fino al 50% in investimenti IT in questo tipo di soluzioni. In termini nominali, il 70% degli Istituti intervistati dichiara meno di 100.000€ sia per l’implementazione sia per il funzionamento di questi tools e una piccolissima percentuale sostiene di arrivare fino a 500.000€ annuali.

Ma ha influito la pandemia COVID-19? Su questo fattore dalle dichiarazioni degli intervistati, l’impatto è stato minimo e in positivo per i Provider RegTech con una leggera flessione positiva (29% vs 26%).

Il Report analizza diversi segmenti tra cui la Sicurezza ICT e la Prevenzione delle Frodi, ed è su quest’ultima che voglio soffermarmi.

Questo segmento è il terzo in cui sono più interessati gli Istituti Finanziari (IF) e il secondo in cui sono più attivi i Provider.

Tra gli intervistati al Report il 40% degli IF hanno soluzioni in questo settore, mentre il 26% dei provider intervistati fornisce tali soluzioni.

In particolare, nell’area dei pagamenti l’EBA ha avuto un ruolo attivo ai sensi della PSD2 stabilendo i requisiti per la Strong Authentication e le Linee Guida per i pagamenti elettronici specificando i dati da raccogliere, la metodologia da usare e la scomposizione dei dati. La maggior parte delle soluzioni RegTech implementate in tale ambito sono soluzioni esterne piuttosto che sviluppate internamente e solo un Istituto del campione ha nominato uno sviluppo interno in collaborazione con un Ateneo utilizzando strumenti di Machine Learning.

Quest’ultima tecnologia è la più utilizzata nel monitoraggio delle transazioni e nella segnalazione delle frodi, viene utilizzata in diversi prodotti e servizi per scoprire le tendenze e i modelli di comportamento real-time. In particolare, le soluzioni di Fraud Detection sono indirizzate a una parte specifica della catena del processo limitatamente al monitoraggio del comportamento dell’investitore e le relative transazioni.

Il cloud computing e la predictive analysis sono le tecnologie più utilizzate nella prevenzione delle frodi, seguita dall’analisi semantica/grafica e dai protocolli di trasferimento dei dati. Seguono soluzioni biometriche ( i più comuni scansioni di impronte digitali, immagine geometria del viso, scansione retinica) e quelli di RPA (Robotic Process Automation).

L’uso di soluzioni biometriche comportamentali sono utilizzate soprattutto nell’applicazione della Strong Authentication. Tutte queste soluzioni vengono spesso fornite in SaaS e si interfacciano con le applicazioni legacy degli Istituti attraverso interfacce batch e integrazione dei dati. Gli ostacoli segnalati sono la mancanza di funzionalità API client, seguita da problemi di legacy e mancanza di qualità dei dati.

Sicuramente questo Report non sarà l’ultimo che l’EBA pubblicherà, perché l’andamento del mercato e le soluzioni RegTech che avanzano richiedono un continuo aggiornamento da parte sia dei Provider tecnologici sia degli Istituti Finanziari.

Per approfondimenti e normative, consultare i seguenti link e/o riferimenti:

(1) EBA, report “EBA analysis of RegTech in the EU Financial Sector”, June 2021