Come evidenzia la Financial Action Task Force (FATF), l’attività terroristica ha bisogno di ingenti risorse finanziarie, sia per fare fronte all’approvvigionamento di armi, che per la copertura delle spese relative alla logistica e all’addestramento(1).

Gli attentati dell’11 settembre 2001, secondo quanto riportato nel 9/11 Commission Report(2) redatto dalla Commissione d’Inchiesta presieduta dall’ex governatore del New Jersey Thomas Kean, sono costati ad al Qaeda tra i 400 e i 500 mila dollari.

In particolare, la Commissione, oltre ad aver ricostruito le dinamiche degli attentati e individuato le diverse falle nella struttura d’intelligence americana, ha altresì evidenziato, nel paragrafo denominato “General Financing”, l’origine dei proventi utilizzati da al Qaeda per gli attentati dell’11 settembre 2001 e le modalità con cui vengono movimentate le finanze all’interno dell’organizzazione.

Nel dettaglio, la Commissione sulla base di alcune note informative della Central Intelligence Agency (CIA) ha evidenziato che al Qaeda movimenta frequentemente le proprie finanze mediante l’utilizzo di un Informal Value Transfer System denominato hawala che, sia per una questione di sicurezza e quindi di anonimato, che per la carenza di sistemi bancari tradizionali in Afghanistan, si presta alle particolari esigenze dell’organizzazione terroristica.

Hawala è una parola araba che significa “scambiare” o “trasformare” e indica un sistema di rimessa alternativo, fortemente radicato nella cultura islamica e basato sulla fiducia, che trova le sue fondamenta nei testi dalla giurisprudenza islamica dell’VIII secolo. Questo sistema è nato per trasferire fondi legittimi e con finalità lecite, eliminando totalmente il rischio legato al trasporto internazionale delle valute e fornendo supporto in tutte quelle aree del globo in cui il sistema bancario è carente. Nel Medioevo, questo strumento finanziario ha svolto un ruolo importante favorendo le transazioni commerciali e finanziarie e riducendone i rischi. Oggi la hawala è ancora considerata legale in alcuni stati del Asia e del Medio Oriente.

Tale sistema consente di muovere denaro senza muovere denaro, in modo veloce ed economico senza il totale e/o parziale coinvolgimento delle istituzioni finanziarie.

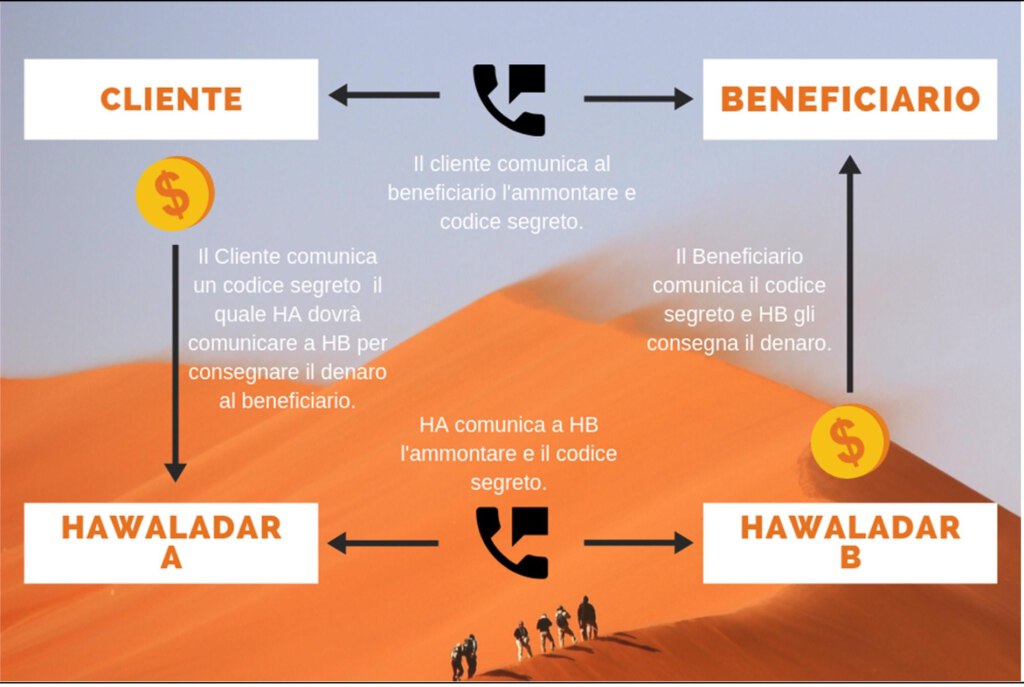

La hawala è caratterizzata dalla presenza di due agenti denominati hawaladar, il primo situato nel luogo di partenza del denaro e l’altro nel luogo di ricezione dello stesso, ai quali si rivolgono rispettivamente il cliente che vuole trasferire il denaro e il beneficiario.

Modello di sintesi (elaborazione Antonio Rossi)

Come si evince dal grafico sopra riportato:

- il cliente per trasferire dei fondi al beneficiario residente nel paese del hawaladar B si rivolge al hawaladar A con, il quale concorderà le commissioni applicate sulla transazione nonché l’eventuale tasso di cambio che verrà applicato nel caso in cui il trasferimento avvenga in due valute differenti;

- la transazione viene autorizzata in base ad una parola d’ordine che il cliente comunica al hawaladar A in fase di consegna dei fondi, successivamente la stessa viene comunicata dal Cliente al Beneficiario;

- l’hawaladar A contatta l’hawaladar B informandolo dei dettagli dell’operazione e comunica allo stesso la parola d’ordine che dovrà essere comunicata dal beneficiario in fase di ritiro dei fondi;

- l’hawaladar B trasferisce i fondi al Beneficiario;

- l’hawaladar A e l’hawaladar B regoleranno successivamente le partite di debito/credito mediante compensazioni periodiche fra gli stessi(3).

La hawala è caratterizzata principalmente dai seguenti elementi che la rendono particolarmente efficace ed efficiente:

- velocità: solitamente tali operazioni vengono portate a conclusione in massimo 24 ore;

- economicità: le commissioni richieste dal hawaladar sono nettamente più basse rispetto a quelle

richieste nei sistemi di trasferimento convenzionali;

- anonimato: l’anonimato del cliente e del beneficiario sono un dato di fatto in quanto, non

essendo un sistema di rimessa ufficiale non esistono delle procedure standard né tantomeno degli adempimenti burocratici da esperire da parte degli hawaladar. In tali trasferimenti la conoscenza del cliente in termini di reputazione e onestà sono elementi sufficienti per poter procedere con l’operazione;

- convenienza culturale: il sistema della hawala è solitamente utilizzato dai migranti per trasferire i propri risparmi nelle famiglie d’origine, in quanto permette agli stessi di superare le barriere burocratiche dei sistemi convenzionali e, soprattutto, permette di inviare fondi in zone isolate in cui non sono presenti istituzioni finanziarie;

- versatilità: il sistema della hawala è adattabile in qualunque circostanza anche nei Paesi in cui il sistema finanziario convenzionale è pressoché inesistente;

- affidabilità: l’affidabilità del sistema si basa sulla fiducia che ne governa il funzionamento.

Con riferimento alla figura dell’hawaladar, è necessario precisare che lo stesso non svolge esclusivamente l’attività di hawaladar ma, molto spesso, è un piccolo imprenditore del settore import/export, proprietario di negozi di prodotti etnici o gestore di “money transfer” autorizzati.

Tale integrazione tra l’attività di hawaladar e altre attività autorizzate/ufficiali permette all’hawaladar:

- di generare cassa necessaria per le operazioni quotidiane di hawala;

- accordarsi con clienti/fornitori siti in altri paesi al fine di farli diventare hawaladar;

- procacciarsi clienti attraverso l’attività autorizzata/ufficiale.

A titolo esemplificativo, si consideri un negozio etnico che vende in Italia alimenti provenienti dal Pakistan. Il titolare del negozio italiano potrà coinvolgere nel sistema dell’hawala il suo fornitore pakistano al fine di trasferire denaro tra Italia e Pakistan, infine, i due hawaladar potrebbero regolare le loro posizioni di debito/credito attraverso i canali ufficiali mediante, ad esempio, un innalzamento dei prezzi dei prodotti importati.

Alla luce di quanto sin qui rappresentato, è importante sottolineare che il sistema dell’hawala è un sistema legale in diversi paesi tra cui Emirati Arabi Uniti, Pakistan, Afghanistan e India ma è considerato illegale nella maggior parte dei paesi occidentali.

In particolare, nel 2001, con le IX Raccomandazioni Speciali(4), la Financial Action Task Force on Money Laundering (FATF) raccomandava agli stati di “(…) adottare misure per garantire che le persone o le persone giuridiche, compresi gli intermediari, che forniscono un servizio per la trasmissione di denaro o valori, compresa la trasmissione attraverso un sistema o una rete di trasferimento di denaro o valori informale, siano autorizzati o registrati e soggetti a tutte le raccomandazioni del FATF che si applicano alle banche e agli istituti finanziari non bancari. Ciascun paese dovrebbe garantire che le persone o le persone giuridiche che svolgono questo servizio illegalmente siano soggette a sanzioni amministrative, civili o penali (…)”.

Nel dettaglio, negli ultimi anni tale sistema si è diffuso sulla piazza europea ed in modo particolare, come è emerso da alcune recenti indagini, il sistema della hawala è stato utilizzato per finanziare gli attentati del 2015 di Parigi che hanno causato 130 vittime.

Intervento del Dott. Antonio ROSSI – CFE, Deloitte Italia Financial Advisory Srl – Forensic Services

LEGGI QUI l’articolo successivo 2/2, Hawala: anche una questione di Educazione Finanziaria

Per approfondimenti e normative, consultare i seguenti link e/o riferimenti:

(1) The importance of combating terrorist financing, Financial Action Task Force (FATF), 2019

(3) Rapporto Annuale 2018 – Banca d’Italia-UIF, 2019

(4) IX Special Recommendations, FATF, 2001