di Marco AVANZI

La necessità di un cambio di approccio alla valutazione dei rischi aziendali. ESG risks tra doppia materialità e integrazione.

È ormai quotidiana la discussione su tematiche che coinvolgono i concetti di sostenibilità, ESG e corporate responsibility.

Un tema meno dibattuto, ma di assoluta attualità, riguarda invece le modalità di valutazione dei rischi ESG all’interno dei framework di gestione del rischio aziendale.

Infatti, se possiamo leggere molto frequentemente contributi in materia di reporting e valutazioni in materia di iniziative ESG, sicuramente meno frequente è l’analisi degli aspetti di valutazione del rischio in ottica ERM dal punto di vista interno delle imprese, specialmente quelle non finanziarie.

Volendo trasmettere solamente un inquadramento generale al tema e far comprendere il cambio di approccio che è in atto ormai da tempo, vale la pena fare qualche riflessione in relazione a come stia cambiando la visione del rischio, guardando al mondo ESG in particolare nelle realtà non finanziarie.

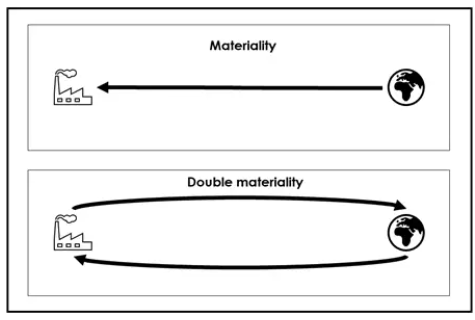

Facendo preliminarmente un passo indietro, la tradizionale visione del rischio per le organizzazioni ha sempre avuto una declinazione definita di “materialità singola” per la quale oggetto di valutazione era l’effetto negativo o positivo di eventi/condotte (per lo più esterni o con eziologia mista esterna/interna) e con impatto su asset interni propri dell’organizzazione stessa.

Queste valutazioni sono sempre state legate, oltre che agli impatti sugli asset, agli impatti sugli obiettivi che erano principalmente:

- aziendali,

- finanziari,

- legati agli utili o

- legati a specifici risultati e target dell’azienda stessa.

Questa visione è sempre stata legata al concetto tradizionale di “obiettivi”, ossia con uno stretto legame ai target industriali in senso stretto dove il ruolo del Risk Management era di valutare gli effetti dell’incertezza sugli obiettivi (industriali – aziendali).

All’interno di questo scenario di “singola materialità”, gli sviluppi in materia ESG che hanno ricevuto più audience sono quelli legati al reporting e alla disclosure di sostenibilità (poi non finanziaria), ai temi maggiormente legati al mondo finanziario (investimenti, green deal EU, tassonomia EU etc..) ma sicuramente inferiore è stata l’attenzione a come integrare le tradizionali valutazioni di rischio con questi nuovi aspetti.

A fronte di eventi naturali, sociali e relativi alle grandi catene di fornitura, anche di grave impatto, il mondo del risk management ha iniziato a valutare e a considerare altri aspetti legati alle cause del rischio e alla fonte delle minacce agli asset ed obiettivi aziendali, approcciando un’ottica diversa e non più legata alla materialità singola che da sempre ha caratterizzato (per la maggiore) il ragionamento di ERM (Enterprise Risk Management).

Questo cambiamento è l’aspetto che maggiormente, ad oggi, dovrebbe essere considerato nell’approccio al rischio considerando questi nuovi fattori.

La consapevolezza nuova che molti dei rischi che possono colpire asset aziendali e pregiudicare gli obiettivi dell’organizzazione possono derivare da impatti ed effetti negativi interdipendenti cagionati dall’azienda stessa su asset esterni (i.e. ESG), che a loro volta riverberano questi impatti con conseguenze negative sugli asset aziendali stessi, è una delle chiavi di comprensione dell’approccio al rischio che consideri i valori ESG nelle proprie metodologie.

Questo è il passaggio:

- da un concetto di “materialità singola” (i.e. rischio derivante solamente da cause e/o concause esogene);

- ad un concetto di duplice materialità (i.e. rischio derivante da cause e/o concause esogene a loro volta cagionate o facilitate da comportamenti dell’organizzazione stessa). Doppia materialità che va compresa da ambo i lati dell’analisi dei rischi: in relazione agli asset ESG (ambientali, sociali e di governance) e in relazione agli obiettivi ESG che sono diventati parte integrante dei target aziendali.

La doppia materialità è un’estensione del concetto contabile chiave di materialità delle informazioni finanziarie. Le informazioni su una società sono materiali e dovrebbero quindi essere divulgate se le si considera informazioni importanti. Così anche per il rischio. Determinati rischi possono essere definiti materiali anche in relazione alle tematiche ESG a tal punto da essere necessariamente considerati dall’organizzazione, in aggiunta ai consueti rischi, che le organizzazioni già considerano da tempo.

Il concetto di doppia materialità porta questa nozione un passo avanti. Prendendo ad esempio, tra i temi ESG, quelli ambientali, non saranno solo gli impatti legati al clima sull’azienda che possono essere materiali, ma anche gli impatti di un’azienda sul clima e sulla sostenibilità.

Traendo una prima conclusione le aziende hanno davanti due nuovi scenari:

1. Non più solamente obiettivi economici ma anche di sostenibilità;

2. I rischi, le insidie e le minacce non sono più legate a quel sistema chiuso (azienda) tradizionale, ma il contesto di analisi da considerare è aumentato (comprendendo i fattori ESG) per cui elementi che prima non erano considerati quali “threats” agli obiettivi aziendali (i.e. come il pregiudizio dell’attività aziendale ad asset ESG) ora lo sono a pieno titolo. Questo soprattutto in quanto gli impatti sul contesto esterno (ESG assets) possono cagionare a loro volta:

– perdite economiche,

– interruzioni di supply chain,

– problemi di business continuity,

– rischi reputazionali etc…

In sostanza, i rischi di impatti esterni su asset ESG sono caratterizzati da interdipendenza che possono comportare un “ritorno del rischio” verso l’organizzazione stessa.

Identificato questo aspetto di estrema importanza (doppia materialità/interdipendenza) andrà affrontato il tema della metodologia utilizzabile per la fase di risk assessment.

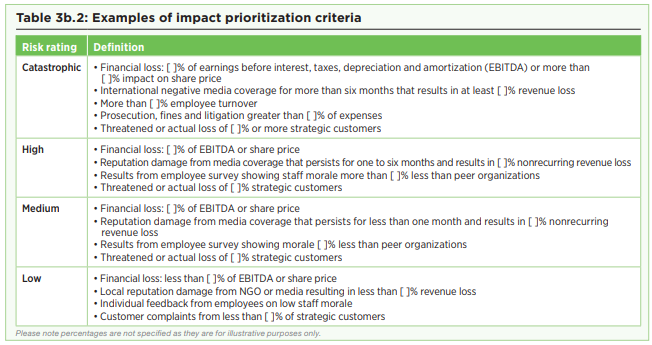

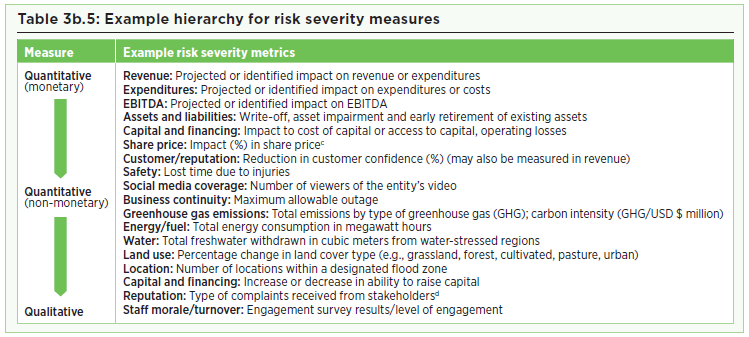

Preliminarmente va precisato che il coinvolgimento degli asset ESG all’interno dei risk assessment comporta l’analisi di fenomeni diversi che hanno giocoforza metriche e metodologie diverse. Non è possibile quindi riassumere in un’unica metodologia l’approccio da utilizzare ove questo possa indirizzarsi verso questioni ambientali da una parte, di ethics & compliance dall’altra, o condizioni di lavoro e salute e sicurezza. Posta però la necessità di un consolidamento finale delle valutazioni di rischio le metriche dovranno declinarsi in forme quantitative e qualitative al fine di poter comprendere la valutazione di aspetti intrinsecamente diversi.

Qualche esempio e spunto lo si può trovare nel paper del COSO intitolato: Enterprise Risk Management – Applying enterprise risk management to environmental, social and governance-related risk di Ottobre 2018 che propone possibili spunti di valutazione dei rischi in forma quali-quantitativa che possono adattarsi a queste situazioni

Un’attività preparatoria, ma fondamentale sarà quella di identificare quali siano i potenziali valori/asset ESG maggiormente rilevanti e, quindi, considerarli nel risk assessment in quest’ottica di doppia materialità.

Un esercizio di questo tipo si può svolgere in molte modalità ma sicuramente uno spunto utile viene dalla ISO 26000 e dalle attività di materiality assessment e analisi degli stakeholders. Attraverso queste attività si va a definire quale sia il perimetro degli stakeholders interni ed esterni maggiormente rilevanti e, attraverso questionari o indagini, si individuano le tematiche ESG che rilevano maggiormente per i portatori di interesse. Inseriti i risultati in una matrice di materialità avremo individuato gli asset ESG che dovremmo considerare in primis quali obiettivi per l’organizzazione ma, soprattutto, dovremmo considerare all’interno del nostro risk assessment.

I vari temi ESG-related così identificati andranno considerati nei risk assessment.

Un determinato rischio, corruzione ad esempio, che può rilevare come rischio operativo e può avere come minaccia (usuale) una interna situazione di non aderenza a norme, o situazioni di conflitto di interesse, può essere anche conseguenza di un pregiudizio ad uno degli asset ESG identificati nell’analisi di materialità come rilevanti per gli stakeholders. (es. l’organizzazione di fatto preferisce operare in mercati ad elevato rischio corruzione con prassi non strutturate e trasparenti aggravando l’illegalità nel mercato).

Ecco che a livello generale, l’attività di risk assessment finalizzata a raggiungere un livello tollerabile di rischio dovrà considerare nel suo impianto generale gli impatti sull’organizzazione e sui valori ESG che sono rilevanti per l’organizzazione.

L’esempio pratico potrebbe essere così ulteriormente sviluppato:

a. dato un cluster-rischio di compliance /rischio corruzione che può impattare l’organizzazione su determinati processi a fronte di possibili scenari/threats (es. situazioni di possibile conflitto di interesse) che non permettono il raggiungimento di un obiettivo aziendale per possibili conseguenze reputazionali;

e in aggiunta:

b. dato che ethics e anticorruzione sono risultati tra gli argomenti “Materiali” per gli stakeholders a seguito della nostra analisi;

c. l’analisi dei rischi verrà svolta al fine ultimo di identificare:

– quali misure l’organizzazione adotta o ha adottato internamente per poter prevenire fenomeni di corruzione; (es. un ABMS – Antibribery Management System);

– ma, altresì, quali misure adotta per promuovere legalità o evitare settori/aree/soggetti con cui fare business in quanto ove non adottate, potrebbero portare l’operatività a pregiudicare l’asset ethics ES(G), e, in aggiunta, aggravare il rischio interno corruzione già valutato.

Più nel dettaglio, la valutazione di un processo dal punto di vista del rischio individuato (es. corruzione) avverrà:

a. sia in relazione alla possibilità che avvenga internamente una violazione di norme in materia o che avvengano comportamenti che integrino eventi corruttivi;

b. ma altresì in relazione al rischio che l’organizzazione stessa possa, con la propria attività attuale, impattare sull’asset ESG (es. esterno/etica di mercato/legalità) il quale a sua volta possa creare le condizioni per un pregiudizio interno all’organizzazione stessa (es. l’azienda opera sempre maggiormente in un mercato a bassa legalità peggiorando il sistema di mercato con un ritorno di rischio corruttivo nel lungo termine maggiore per l’organizzazione stessa).

Questa valutazione porta con sé il concetto di “doppia materialità” che passa da un duplice atto di analisi:

1) l’analisi consueta dei possibili rischi che possono emergere in un processo e dagli asset operativi interni (conformità normativa/corruzione) valutandoli in riferimento agli obiettivi aziendali usualmente nel breve termine.

Successivamente, data la presenza già valutata di questo rischio, far seguito con:

2) una valutazione:

i) per comprendere se il processo stesso (valutato in relazione al rischio corruzione già osservato) possa avere impatto su asset ESG e sia oltretutto materiale per l’organizzazione (G-Ethics – Corruption);

ii)- per comprendere se nel lungo periodo questo impatto sull’asset ESG possa cagionare un ulteriore rischio o aggravamento dello stesso nuovamente verso la stessa organizzazione; (interdipendenza).

Questo doppio passaggio ci permette, a sua volta, di procedere all’individuazione di misure che permettano:

i) nel medio-breve termine di mitigare i rischi individuati verso l’organizzazione o che sorgono nell’organizzazione stessa;

ii) nel lungo periodo una serie di misure che permettano di mitigare gli effettivi negativi derivanti da un pregiudizio all’asset ESG esterno che espone al rischio “interdipendente” verso l’organizzazione.

Questo passaggio logico permette di comprendere il concetto di interdipendenza tra un rischio inerente nei processi dell’organizzazione e un fattore esterno (ESG) che se pregiudicato può creare un effetto “ritorno” verso l’organizzazione stessa aggravando un rischio già esistente o inserendone anche nuove manifestazioni in un lungo periodo che non era stato oggetto di valutazione.

La logica di “doppia materialità/interdipendenza” non è altro che una duplice analisi del rischio (es. corruzione) non più solamente dal lato interno (i.e. possibilità che si manifesti il rischio all’interno di un processo adottando misure che permettano il raggiungimento degli obiettivi aziendali nel medio breve termine) ma, altresì, valutando se il processo stesso possa essere, in riferimento ad un rischio che è materiale in tema ESG (Corruzione=Governance), fonte di un pregiudizio esterno nel medio-lungo termine (peggiorare il mercato di operatività ad es. / selezione inversa di partner a rischio) che nel tempo possa, in modo interdipendente, aggravare il rischio stesso dell’organizzazione.

Le misure seguiranno lo stesso approccio e dovranno essere, come di consueto, dirette a fronteggiare un rischio che è inerente in quell’attività/processo ma, altresì, volte a diminuire il pregiudizio verso l’ambiente esterno che potrebbe aggravare il rischio già valutato per l’organizzazione.

Anche in sede di risposta al rischio entra quindi in gioco il concetto di doppia materialità. Le misure di mitigazione e risposta saranno dirette a:

- prevenire/proteggere l’organizzazione ove il rischio si manifesti ma, altresì, a

- prevenire e proteggere l’asset ESG esterno per evitare interdipendenze di rischio verso l’organizzazione nel lungo termine.

Per approfondimenti, consultare i seguenti link e/o riferimenti: